「自宅の評価額が高すぎて、母が家を相続すると預金がもらえない」

「相続税も払わないといけないのに、母の手元に現金が残らないのは困る」

都心に実家があるご家庭など、遺産総額が基礎控除を超えるケースでは、この問題がより深刻になります。

母が実家を相続するだけで法定相続分を使い果たしてしまい、「老後の生活費」はおろか「相続税の納税資金」すら確保できなくなるリスクがあるからです。

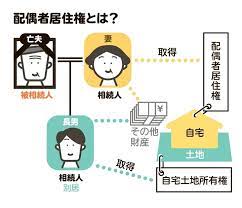

そこで活用したいのが「配偶者居住権(はいぐうしゃきょじゅうけん)」です。

この制度を使えば、自宅の評価額を抑え、その分多くの現預金を母が相続できるようになります。

この記事では、相続税が発生するリアルな事例をもとに、配偶者居住権を使って「住まい」と「お金」の両方を守る方法を解説します。

【事例】実家が高くて「お金」が相続できない!

相続税がかかるケースで、配偶者居住権を使わない場合の「困った事態」を見てみましょう。

【モデルケース】

遺産総額:8,000万円(実家6,000万円 + 預金2,000万円)

相続人:母、長男(別居)

法定相続分:1/2ずつ(各4,000万円)

失敗例1:母が「実家の所有権」を相続する場合

母が住み続けるために実家(6,000万円)を相続すると、自分の取り分(4,000万円)を2,000万円もオーバーしてしまいます。

公平に分けるためには、母は預金を1円も相続できないどころか、自分の貯金から長男へ2,000万円を支払わなければなりません(代償分割)。

※相続財産は公平に分けなくても良いですが、その場合には争いが生じてしまう可能性があるのでできるだけ均等に分ける事が基本です。また、母が全ての財産を相続する事も可能ですが二次相続時の負担が大きくなります。

- 母の相続:実家(6,000万円)のみ。預金はゼロ。さらに長男へ2,000万円の支払い義務。

これでは、母は家があっても生活ができず、固定資産税や相続税の支払いにも困窮してしまいます。

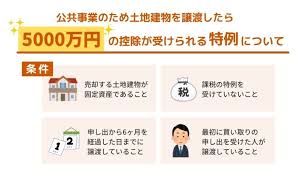

失敗例2:母が「小規模宅地の特例」を使用して相続する場合

この場合には、母が住み続けるために実家(6,000万円)を相続し、「小規模宅地の特例」を使用することで実家の評価額が1,200万円(6,000万円の80%引き)となります。

公平に分けるためには、母は実家(1,200万円)と貯金400万円、長男は1,600万円を受け取ることになります。

一見問題が解決した様に見えますが、実は二次相続時の大きな落とし穴が存在します。

長男は別居しているため、その後に母が亡くなったら実家(6,000万円)の相続をすることになってしまい、高額な相続税を支払う事になります。

解決策:配偶者居住権で「家の評価」を下げる

ここで「配偶者居住権」を利用します。

実家の価値(6,000万円)を「住む権利(配偶者居住権)」と「持つ権利(所有権)」に分解してみましょう。

成功例:母が「配偶者居住権」を相続する場合

仮に、実家の価値を「配偶者居住権:3,000万円」「所有権:3,000万円」に分けられたとします。

母は「住む権利(3,000万円)」だけを持てば良いので、法定相続分の枠(4,000万円)に対して1,000万円分の「空き」ができます。

この空いた枠を使って、預金を相続するのです。

| 相続人 | 相続する財産 | 合計額 |

|---|---|---|

| 母 | 配偶者居住権(3,000万円) + 預金(1,000万円) | 4,000万円 |

| 長男 | 実家の所有権(3,000万円) + 預金(1,000万円) | 4,000万円 |

このように、配偶者居住権を使うことで、母は実家に住み続けながら、老後資金として1,000万円の現金も確保できます。

長男への支払い(代償金)も発生せず、円満な遺産分割が可能になります。

さらなるメリット「二次相続」での大幅節税

この制度は、将来母が亡くなった時の「二次相続」でさらに大きな効果を発揮します。

3,000万円の財産が「消滅」する?

配偶者居住権は、配偶者が亡くなると自動的に消滅(価値が0円になる)します。

もし母が「実家の所有権(6,000万円)」を持っていたら、二次相続でその6,000万円に対して丸ごと相続税がかかります。

しかし、「配偶者居住権(3,000万円)」で持っていれば、亡くなった瞬間にその価値は消滅し、相続税の対象になりません。

所有権を持っている長男は、税金を払うことなく「完全な所有権(土地・建物)」を手に入れることができます。

つまり、「実家の価値の約半分にかかる相続税をカットできる」という強力な節税効果があるのです。

「いくら安くなる?」はシミュレーションが必須

ただし、配偶者居住権の評価額は「建物の築年数」や「配偶者の平均余命」などを用いた複雑な計算式で決まります。

「自分の場合は評価額がいくらになるのか?」「預金をいくら確保できるのか?」を知るには、正確なシミュレーションが必要です。

そこで活用したいのが、ミラーマスター合同会社の『簡単相続ナビ』です。

あなたの安心を数字で見える化

『簡単相続ナビ』を使えば、難しい計算式なしで最適なプランを作成できます。

- 【配偶者居住権シミュレーション】

「配偶者居住権の評価額」を自動計算し、母が確保できる預金額の目安を算出します。 - 【二次相続シミュレーション】

「普通に相続した場合」と「配偶者居住権を使った場合」で、子供が払う税金がトータルでいくら安くなるか比較できます。 - 【AI相談】

「手続きには何が必要?」「小規模宅地等の特例との併用は?」などの疑問に、マスコットキャラクターの「簡単 そうぞくん」が24時間365日お答えします。

まとめ:住まい、お金、節税の「三方よし」を目指して

配偶者居住権は、「母の生活(住まい・現金)」と「子供の資産(節税)」の両方を守るために作られた、現代の相続における切り札です。

遺産が実家メインで、相続税がかかりそうなご家庭は、検討しないと損をする可能性があります。

まずは『簡単相続ナビ』で、あなたのご家庭に合った「ベストな配分」をシミュレーションすることから始めてみましょう。

母の老後資金と相続税、解決策はここに

配偶者居住権の節税効果を無料チェック。

AI「そうぞくん」が賢い相続をサポートします。

コメント