なぜ「区域区分」が相続において致命的に重要なのか

土地を相続する際、多くの人は「場所(住所)」や「広さ(面積)」に注目する。しかし、不動産のプロフェッショナルが真っ先に確認するのは、その土地が都市計画法においてどのような「色」で塗られているか、すなわち**「区域区分(線引き)」**である。

日本国内の土地は、所有者の自由意志だけで利用できるわけではない。国土の無秩序な開発を防ぐため、国や自治体は『都市計画法』という法律を用いて、土地利用に強力な制限をかけている。この制限の中で最も基礎的かつ影響力が大きいのが、その土地が「街を作るべき場所」なのか、それとも「自然を残すべき場所」なのかという区分けである。

この区分けひとつで、土地の資産価値は天と地ほど変わる。例えば、道路一本隔てた隣の土地同士であっても、一方が「市街化区域」で他方が「市街化調整区域」であれば、以下のような決定的な格差が生まれる。

- 建築の自由度: 片方は高層マンションが建つが、片方は自宅の建て替えすら許可されない可能性がある。

- 税負担: 片方は高い固定資産税と都市計画税が課されるが、もう片方は比較的安価である。

- 相続税評価: 片方は「路線価」に基づき高く評価されるが、もう片方は「倍率方式」で評価され、実勢価格(売れる価格)と評価額の乖離が起きやすい。

- 流動性(売りやすさ): 片方は即座に買い手がつくが、片方は「負動産」として何年も売れ残るリスクがある。

本レポートでは、一般の相続人が陥りやすい誤解を解きほぐしながら、都市計画法の区域区分の詳細な定義、確実な調べ方、そしてそれぞれの区域が相続税や土地活用に与える具体的・金銭的な影響について、体系的に詳述する。

2. 都市計画法の全体構造と「線引き」のメカニズム

都市計画法を理解するためには、日本全土がどのようにゾーニング(区分け)されているかという階層構造を理解する必要がある。この構造はマトリョーシカのように入れ子構造になっている。

2.1 国土利用計画法と都市計画区域

まず、日本全土は大きく以下の2つに分類される概念があると考えてよい。

- 都市計画区域 (City Planning Area): 人や産業が集中しており、一体的な街づくりが必要なエリア。日本の国土の約4分の1を占めるが、人口の約95%はこのエリア内に居住している。

- 都市計画区域外: 山林や原野など、積極的な街づくりが予定されていないエリア。

さらに、都市計画区域外であっても、高速道路のインターチェンジ周辺や大規模なリゾート開発地など、将来的に無秩序な開発が進む懸念がある場所は**「準都市計画区域 (Quasi-City Planning Area)」**として指定され、一定の規制がかけられることがある。

【インサイト】 相続において注意すべきは、地方の実家などが「都市計画区域外」だと思い込んでいたら、実は「準都市計画区域」に指定されており、建ぺい率や容積率の制限を受けて、思ったようなリフォームができないというケースである。

2.2 区域区分(線引き)の3分類

「都市計画区域」の中は、さらに細かく分類される。これを実務上「線引き(せんびき)」と呼ぶ。この線引きこそが、本レポートの核心である。

| 区域の名称 | 定義(都市計画法第7条) | 開発の方針 | 建築制限 | 相続時の主なリスク |

|---|---|---|---|---|

| 市街化区域 (Urbanization Promotion Area) | すでに市街地を形成している区域、または概ね10年以内に優先的かつ計画的に市街化を図るべき区域。 | 促進 | 原則として可能(用途地域による制限あり)。インフラ(下水道等)が整備される。 | 相続税評価が高い。生産緑地の指定解除問題。 |

| 市街化調整区域 (Urbanization Control Area) | 市街化を抑制すべき区域。農地や自然環境の保全が優先される。 | 抑制 | 原則として不可。建築には厳しい許可要件(開発許可)が必要。 | 建物が建てられないため売れない。「負動産」化リスクが最大。 |

| 非線引き区域 (Non-delineated Area) | 区域区分が定められていない都市計画区域。 | 保留 | 比較的緩やか。将来的に線引きが行われる可能性がある。 | インフラ整備が遅れている場合がある。境界確定が曖昧なことが多い。 |

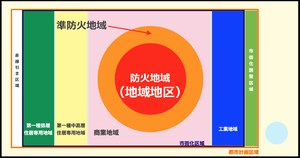

2.2.1 市街化区域:資産価値の源泉

市街化区域は、積極的に建物を建て、街を発展させることが推奨されているエリアである。ここには、さらに「用途地域(住居系、商業系、工業系など全13種類)」が細かく指定され、建てられる建物の種類や大きさがコントロールされている。 相続においては、最も「換金しやすい」資産であるが、その分、相続税評価額も高くなる傾向にある。

2.2.2 市街化調整区域:相続の鬼門

本レポートで最も強調すべきは、この**「市街化調整区域」である。 「調整」という言葉は穏やかに聞こえるが、実態は「市街化をさせないように**調整する」という意味であり、原則として建物の建築は認められない。 農家住宅や、線引き前から建っていた建物(既存宅地)などの例外を除き、家を建てることができないため、不動産市場における需要は極めて限定的である。

【第二次のインサイト:世代間の認識ギャップ】 親世代が土地を取得した昭和40年代〜50年代当時は、都市計画法の規制が現在ほど厳格ではなかったり、あるいは「いずれ市街化区域に編入されるだろう」という期待感(スプロール現象への楽観)で土地が購入されたケースが多い。しかし、人口減少社会に突入した現在、自治体は「コンパクトシティ化」を推進しており、調整区域が市街化区域に格上げされる可能性は限りなくゼロに近い。この「親の期待」と「現在の法的現実」のギャップが、相続トラブルの火種となる。

2.2.3 非線引き区域:地方都市の現実

大都市圏以外の地方都市では、明確に「市街化」と「調整」を分ける必要性が薄い場合があり、これを「非線引き区域」と呼ぶ。ここでは建築制限は比較的緩やかだが、3,000平米以上の開発には許可が必要となるなど、一定のルールは存在する。

3. 区域区分の実践的調査手法(How-To)

自身の土地がどの区域に属するかを正確に把握することは、相続対策の第一歩である。ここでは、簡易的な方法から、法的効力のある確定的な方法まで、段階的な調査手法を解説する。

3.1 手法①:固定資産税の納税通知書を確認する(簡易レベル)

毎年4月〜5月頃に自治体から送付される「固定資産税 納税通知書」の課税明細書を確認する。

- チェックポイント:

- 「都市計画税」の欄に税額が記載されているか?

- 記載されていれば、その土地は原則として「市街化区域」にある。(※一部の自治体では調整区域でも課税する場合があるが稀である)

- 都市計画税が「0円」または空欄の場合、「市街化調整区域」または「都市計画区域外」の可能性が高い。

3.2 手法②:自治体の「都市計画図」をWeb検索する(標準レベル)

現在、多くの自治体がGIS(地理情報システム)をWeb公開している。これを活用するのが最も効率的である。

- 検索キーワード: 「〇〇市(自治体名) 都市計画図」「〇〇市 マップ」「〇〇市 用途地域」

- 操作手順:

- 自治体の地図サービスにアクセスし、利用規約に同意する。

- 住所または地番を入力して地図を表示させる。

- 「表示レイヤー」や「凡例」を操作し、「区域区分」を選択する。

- 見方:

- 一般的に、市街化区域は黄色やピンクなどの色で塗られている。

- 市街化調整区域は「無色(白地)」または薄い青などで表示されることが多い。

- 地図上に「市街化調整区域」という文字が明記されている場合もある。

【注意点】 Googleマップには都市計画情報は表示されない。必ず自治体の公式マップまたは、国土交通省が提供する情報サイトを使用する必要がある。

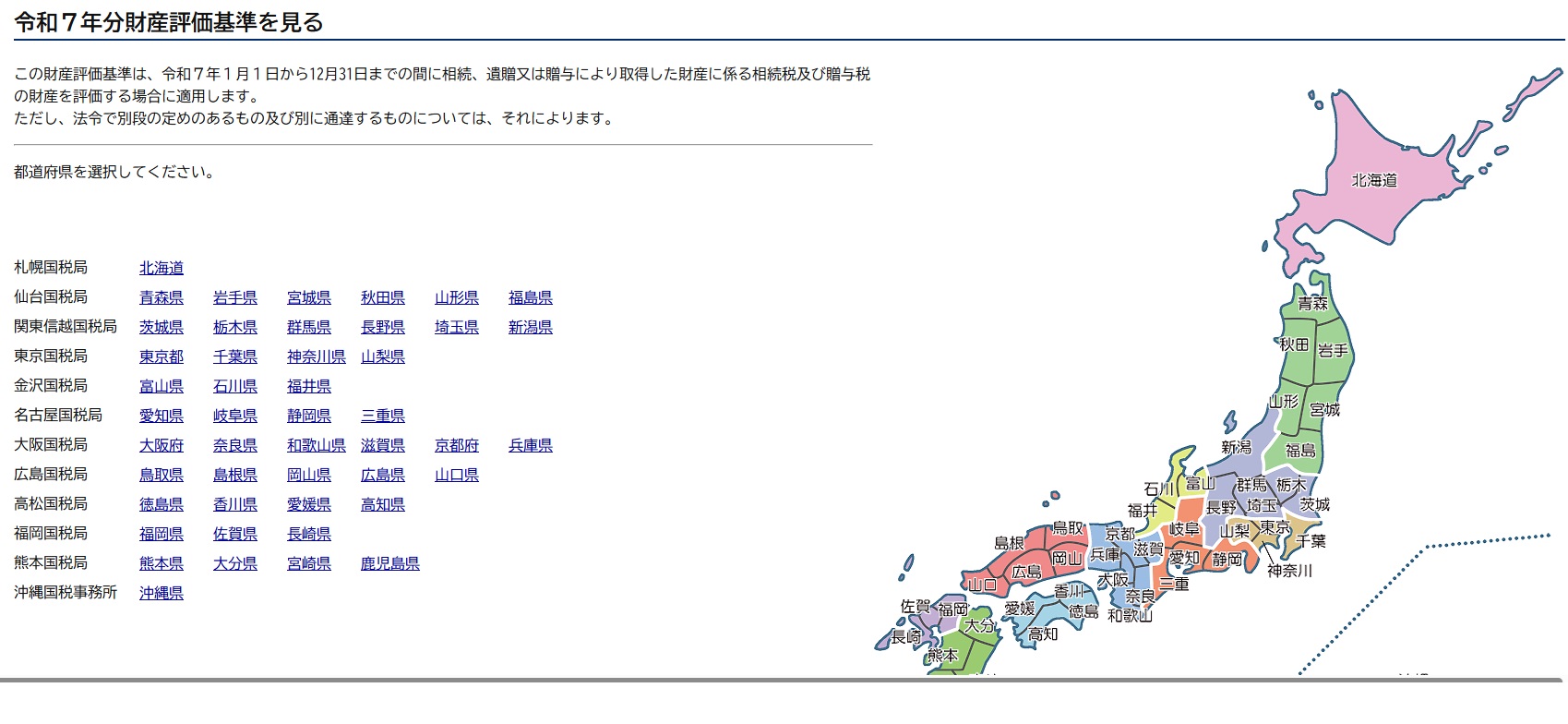

3.3 手法③:路線価図からの逆引き(裏技レベル)

国税庁が公開している「路線価図・評価倍率表」を見ることで、間接的に区域を知ることができる。

- 手順:

- 国税庁ウェブサイトの「路線価図」にアクセスする。

- 該当する住所の地図を開く。

- 判別ロジック:

- 道路に「200D」などの数字と記号が書かれている場合 → 路線価地域(=ほぼ市街化区域)。

- 地図に道路ごとの価額がなく、「倍率地域」と記載されている場合 → 倍率地域(=市街化調整区域の可能性が大)。

3.4 手法④:自治体窓口での「都市計画証明書」取得(確実レベル)

売却や建築確認申請を行う前には、Web情報だけでなく、必ず役所の「都市計画課(まちづくり課)」の窓口で確認を行う必要がある。Web上の情報は更新のタイムラグがあるためだ。

- 取得書類: 「都市計画証明書」や「用途地域証明書」。

- 質問すべき事項:

- 「この土地は市街化調整区域ですか?」

- (調整区域の場合)「地区計画による建築の緩和はありますか?」

- 「都市計画道路の計画線にかかっていませんか?」

4. 区域区分が相続税評価に与える決定的影響

都市計画法の区域は、相続税の計算根拠となる「土地の評価額」の算出方法を根本から変えてしまう。

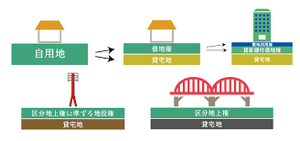

4.1 評価方式の違い:路線価方式 vs 倍率方式

| 区域区分 | 適用される評価方式 | 計算式 | 特徴 |

|---|---|---|---|

| 市街化区域 | 路線価方式 (Rosenka Method) | 路線価 × 各種補正率 × 地積 | 前面道路の価格を基準にする。整形地であれば計算しやすいが、不整形地や旗竿地などの補正計算が複雑。市場価格の約80%程度が目安。 |

| 市街化調整区域 | 倍率方式 (Multiplier Method) | 固定資産税評価額 × 評価倍率 | その地域の「評価倍率」を掛けるだけなので計算は単純。しかし、固定資産税評価額自体が農地並みに低い場合と、宅地並みに高い場合があり、振れ幅が大きい。 |

4.2 市街化調整区域における「評価額」と「時価」の逆転現象

ここが本レポートのハイライトとなる、相続における最大のリスクポイントである。

市街化調整区域の土地は、「倍率方式」で評価される。国税庁が定める「倍率」は、近隣の売買実例などを基に定められるが、調整区域の土地は取引事例が極端に少ないため、この倍率が実勢を正しく反映していないことがある。

【シナリオ分析】

- 相続税評価額: 1,000万円(固定資産税評価額 × 倍率1.1)

- 実勢価格(時価): 300万円(建築不可のため買い手がつかない)

このように、**「売れば二束三文の土地なのに、相続税の計算上は高く評価されてしまい、多額の税金を払わされる」**という悲劇が頻発している。

【対策ソリューション】 このような場合、不動産鑑定士による「時価鑑定」を行い、国税庁の定めた評価額ではなく、鑑定評価額で申告することで税額を圧縮できる可能性がある。しかし、これには高度な専門知識とコスト(鑑定費用)がかかるため、『簡単相続ナビ』のようなプラットフォームを通じて、実績のある税理士・鑑定士とマッチングすることが推奨される。

4.3 「小規模宅地等の特例」の適用可否

被相続人が住んでいた土地を相続する場合、最大330平米まで評価額を80%減額できる「小規模宅地等の特例」は、相続税対策の切り札である。 この特例は、市街化調整区域であっても、要件を満たせば適用可能である。 ただし、調整区域にある土地が「農地」として登記されている場合や、違法建築物が建っている場合は適用のハードルが上がるため、事前の権利関係の整理が不可欠となる。

5. 深層分析:市街化調整区域の「塩漬け」リスクと例外規定

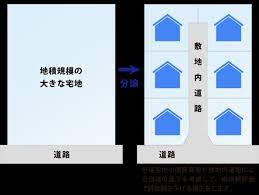

市街化調整区域の土地を相続することは、資産ではなく「負債」を背負うリスクと隣り合わせである。しかし、すべての調整区域が絶望的というわけではない。都市計画法第34条に基づく「開発許可」の特例を理解することで、一発逆転の土地活用が可能になる場合がある。

5.1 建築が可能になる「魔法の杖」:法第34条の各号

原則建築不可の調整区域でも、以下の条件に該当すれば建築(開発)が許可される場合がある。

- 第1号(公益施設): 学校、公民館、社会福祉施設など。

- 第9号(ドライブイン・コンビニ): 幹線道路沿いにある休憩所や給油所。ロードサイドの土地であれば、コンビニやガソリンスタンド用地として大手チェーンに賃貸できる可能性がある。

- 第11号(連たん制度): すでに50戸以上の建築物が連なっている地域(条例による指定区域)であれば、一般住宅の建築を認めるという制度。これが適用できるかどうかが、土地が売れるかどうかの分かれ目となる。

- 第12号(分家住宅・属人権): 土地所有者の親族(分家)が住むための家。これは「その人(親族)」にしか建築許可が下りないため、第三者に土地を売却しても、買った人は家を建てられない。これを**「属人権(ぞくじんけん)」**と呼ぶ。

【相続トラブルの典型例】 「実家は調整区域だけど、兄貴が家を建てられたから、俺も相続した隣の土地に家を建てられるだろう」という思い込みは危険である。兄が建てられたのは「分家住宅」としての要件を満たしていたからであり、相続人が長期間その土地を離れて都市部に住んでいた場合、「居住の必要性」が認められず、建築許可が下りないケースがある。

5.2 既存宅地確認制度の廃止と経過措置

かつては「線引き前から宅地であった土地(既存宅地)」であれば、調整区域でも誰でも家を建てられた。しかし、都市計画法の改正(2001年)によりこの制度は廃止された。 現在でも、自治体の条例で同様の許可基準を設けている場合があるが、年々基準は厳格化している。「昔は建てられた」という親の知識は、現在の法制度では通用しないことが多い。

6. 生産緑地問題と相続の「2022年問題」

都市計画法に関連して、大都市圏の農地所有者が直面するのが「生産緑地」の問題である。

6.1 生産緑地とは

市街化区域内にあるにもかかわらず、保全すべき農地として指定された土地。固定資産税が農地並みに安く、相続税の納税猶予も受けられる優遇措置がある反面、**「30年間は農業を続けなければならない(売れない・貸せない)」**という強力な縛りがある。

6.2 相続発生時の選択肢

生産緑地の所有者が死亡した場合、相続人は以下のいずれかを選択しなければならない。

- 営農継続: 相続人が農業を引き継ぎ、納税猶予を受け続ける。

- 買取申出: 自治体に時価での買い取りを申し出る(財政難等の理由で拒否されることがほとんど)。

- 指定解除・宅地化: 納税猶予を打ち切り、宅地として売却またはアパート経営を行う。

【インサイト:利子税の恐怖】 もし、相続して数年後に「やっぱり農業は無理だ」とやめてしまった場合、猶予されていた相続税に加え、猶予期間中の利子税まで遡って支払わなければならない。このリスクを避けるため、最近では「特定生産緑地」への移行や、市民農園としての貸し出しなど、制度が複雑化している。これこそ、専門家のシミュレーションなしに判断してはならない領域である。

7. 高度な土地活用戦略とコンバージョンへの道筋

ここまで見てきた通り、土地の区域区分は、相続税額と将来の収益性を決定するパラメータである。しかし、これらを一般の相続人が独力で調査し、最適解を導き出すことは極めて困難である。

7.1 自己判断の限界

- Web上の地図はあくまで「参考図」であり、数メートルの誤差で区域が変わる境界線上の土地の判断はできない。

- 「倍率方式」の評価額が適正かどうかの判断には、近隣の取引事例調査が必要。

- 市街化調整区域での建築許可(法34条)の見込みは、自治体の担当者との事前協議(ネゴシエーション)に依存する部分が大きい。

7.2 『簡単相続ナビ』の役割

ここで、ミラーマスター合同会社の『簡単相続ナビ』の価値が明確になる。本サービスは、単なる税額計算ツールではない。

- 機能的価値: 住所等の必要情報を入力することで、その土地の区域区分、路線価、倍率に対する評価額を算出する。

- 経済的価値: 調整区域の土地について、時価鑑定による相続税圧縮の可能性を診断する。

- 心理的価値: 「売れない土地を相続してしまった」という不安に対し、ロードサイド店舗への転用や、隣地所有者への売却打診など、具体的な出口戦略を提示する。

7.3 クロージング(結論)

都市計画法の区域区分は、土地のDNAである。そのDNAを正しく解読しなければ、適切な相続対策は行えない。 あなたが相続する予定の、あるいは既に相続したその土地は、本当に「資産」なのだろうか?それとも「負債」予備軍なのだろうか? その答えを知るために、まずは固定資産税の通知書を手元に用意し、『簡単相続ナビ』のシミュレーションを試みてほしい。それが、あなたと家族の資産を守るための、最も確実な最初の一歩となる。

8. 付録:用語集と関連法規データ

- 開発許可制度: 都市計画法第29条に基づき、一定規模以上の宅地造成等を行う際に必要な許可。

- 用途地域: 住居、商業、工業など、市街化区域内での土地利用の目的を定めたもの。第一種低層住居専用地域など13種類がある。

- 建ぺい率・容積率: 敷地面積に対する建築面積や延べ床面積の割合。区域区分と用途地域によって上限が定められる。

- コンパクトシティ: 人口減少に対応するため、居住や都市機能を市街化区域(特に中心部)に誘導し、行政コストを削減しようとする都市政策。これにより、調整区域の規制緩和は今後さらに厳しくなると予測される。

コメント