「相続税対策として、毎年110万円ずつ子供に贈与している」

これは非常によくあるケースですが、実は「損をしている」可能性があることをご存知でしょうか?

「贈与税がかからない範囲(110万円)で贈与する」のが一番お得だと思われがちですが、資産規模によっては、あえて贈与税を払ってでも、もっと多くの金額を贈与した方がトータルの税金が安くなることがあります。

そうぞくん

そうぞくんこんにちは!『簡単相続ナビ』公式マスコットの「そうぞくん」です。

今回は、相続税と贈与税のバランスを見極め、家族の手残りを最大化する「最適贈与額」の考え方と、失敗しないためのシミュレーション事例をご紹介します。

生前贈与の基本:相続税vs贈与税

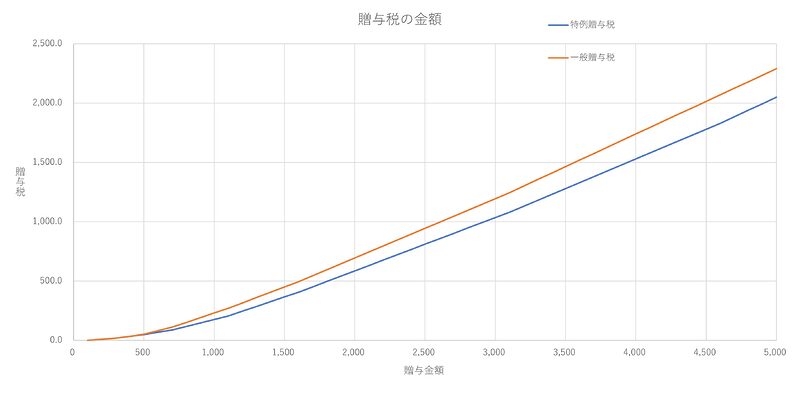

大原則として、税率は「相続税 < 贈与税」です。

一気に財産を移転する贈与税の方が、税率は高く設定されています。

しかし、相続税は「資産の総額」に対してかかります。資産が多ければ多いほど税率が跳ね上がる(累進課税)仕組みです。

そのため、生前に資産を少しずつ減らして「相続税の最高税率」を下げることで、トータルの節税が可能になります。

「最適贈与額」とは何か?

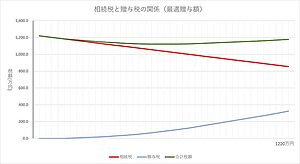

最適贈与額とは、「将来払う相続税」と「今払う贈与税」の合計が最も安くなる贈与金額のことです。

例えば、資産5億円の方が、毎年110万円だけ贈与していても、相続財産はほとんど減りません。結果として、亡くなった時に莫大な相続税(最高税率50%近く)がかかってしまいます。

この場合、例えば「毎年500万円(贈与税約50万円)」を贈与した方が、相続財産が早く減り、結果的に数千万円単位で節税できるケースがあるのです。

【成功事例】贈与額を「310万円」に変えて500万円の節税!

実際に『簡単相続ナビ』を使って最適贈与額を算出したB様の事例をご紹介します。

- 資産総額:1億5,000万円

- 相続人:子供2人

- 当初の計画:毎年110万円ずつ10年間贈与

シミュレーション結果

| パターン | 贈与税の総額 | 相続税の総額 | トータル税額 |

|---|---|---|---|

| ① 110万円贈与 | 0円 | 1,840万円 | 1,840万円 |

| ② 310万円贈与(最適額) | 200万円 | 1,100万円 | 1,300万円 |

B様の場合、あえて贈与税を払って毎年310万円を贈与することで、トータルで約540万円もの節税になることが判明しました。

「税金を払いたくない」という心理が、逆に損を招いていた典型例です。

注意!生前贈与の「落とし穴」

ただし、生前贈与には注意すべきルールがあります。

1. 生前贈与加算(持ち戻し)

亡くなる前3年~7年以内に行われた贈与は、「なかったもの」として相続財産に足し戻されて計算されます(令和5年改正)。

つまり、亡くなる直前に慌てて贈与しても、節税効果は薄いということです。

2. 小規模宅地等の特例との兼ね合い

「相続時精算課税制度」を使って土地を贈与してしまうと、土地の評価を80%減額できる「小規模宅地等の特例」が使えなくなる場合があります。

不動産の贈与は特に慎重な判断が必要です。

あなたの「最適贈与額」はいくら?

最適贈与額は、資産の額、種類、家族構成、そして「あと何年贈与を続けられるか(余命予測)」によって一人ひとり異なります。

手計算でこれらを算出するのは、税理士でも骨が折れる作業です。

『簡単相続ナビ(終活対策版)』なら、資産状況を入力するだけで、AIがあなたの最適贈与額を瞬時に算出します。

「110万円で続けるべきか、もっと増やすべきか?」

そんな疑問は、無料のAIチャットボット「そうぞくん」に相談してみてください。

損をしないための第一歩は、正しい数字を知ることから始まります。

コメント