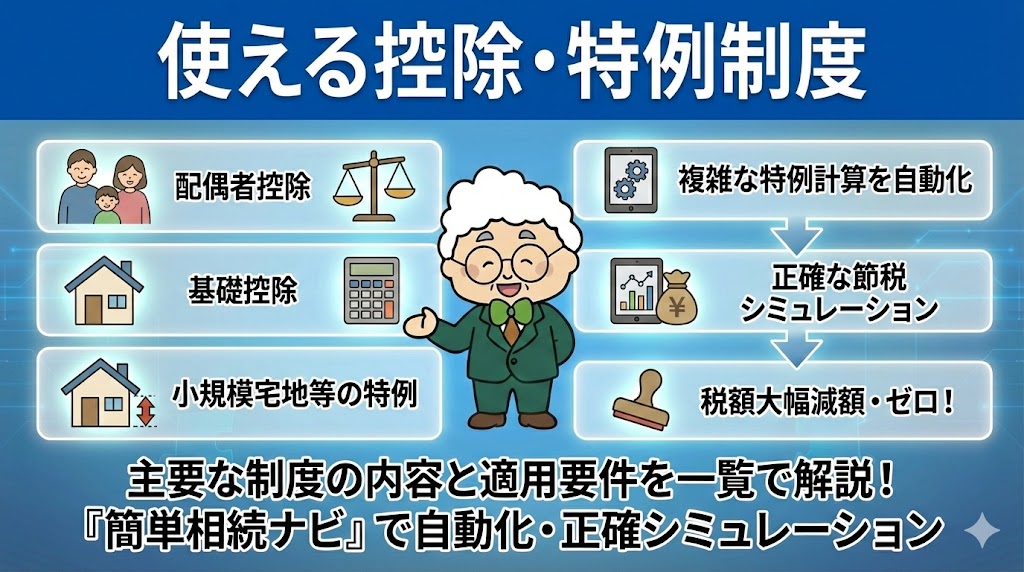

相続税には、基礎控除や配偶者控除、小規模宅地等の特例など、要件を満たせば税額を大幅に減額、あるいはゼロにできる制度が多数存在します。しかし、どの制度が自分に適用できるのか判断し、正確に計算するのは困難です。 このカテゴリでは、主要な控除・特例制度の内容と適用要件を一覧で解説。『簡単相続ナビ』を活用して、複雑な特例計算を自動化し、正確な節税シミュレーションを行うための知識を提供します。

-

配偶者税額軽減の完全ガイド!1億6000万まで0円になる仕組みと注意点

相続が発生した際、残された配偶者(妻や夫)の生活を守るために設けられている強力な制度が**「配偶者の税額軽減(配偶者控除)」**です。 この制度を使えば、多くのケースで配偶者の相続税額が0円になりますが、「申告が必要かどうか」「将来の子供の税... -

相続税の控除・特例一覧!基礎控除から税額控除まで計算の仕組み

「相続税がかかりそうだが、控除を使って安くできないか?」「配偶者や子供がいる場合、どれくらい税金が減るのか知りたい」 相続税は、遺産総額が一定額を超えると発生しますが、「控除」や「特例」を正しく適用することで、税額を大幅に減らしたり、ゼロ... -

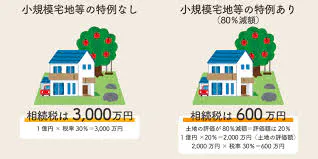

【相続税対策の決定版】土地評価を8割減らす「小規模宅地等の特例」とは?複雑な適用条件と計算シミュレーションを徹底解説

相続税の申告において、納税額を劇的に下げる可能性を秘めた「最大の武器」をご存知でしょうか。それが**「小規模宅地等の特例」**です。 日本の相続財産において、最も大きな割合を占めるのが「土地(不動産)」です。都市部などに実家がある場合、その評... -

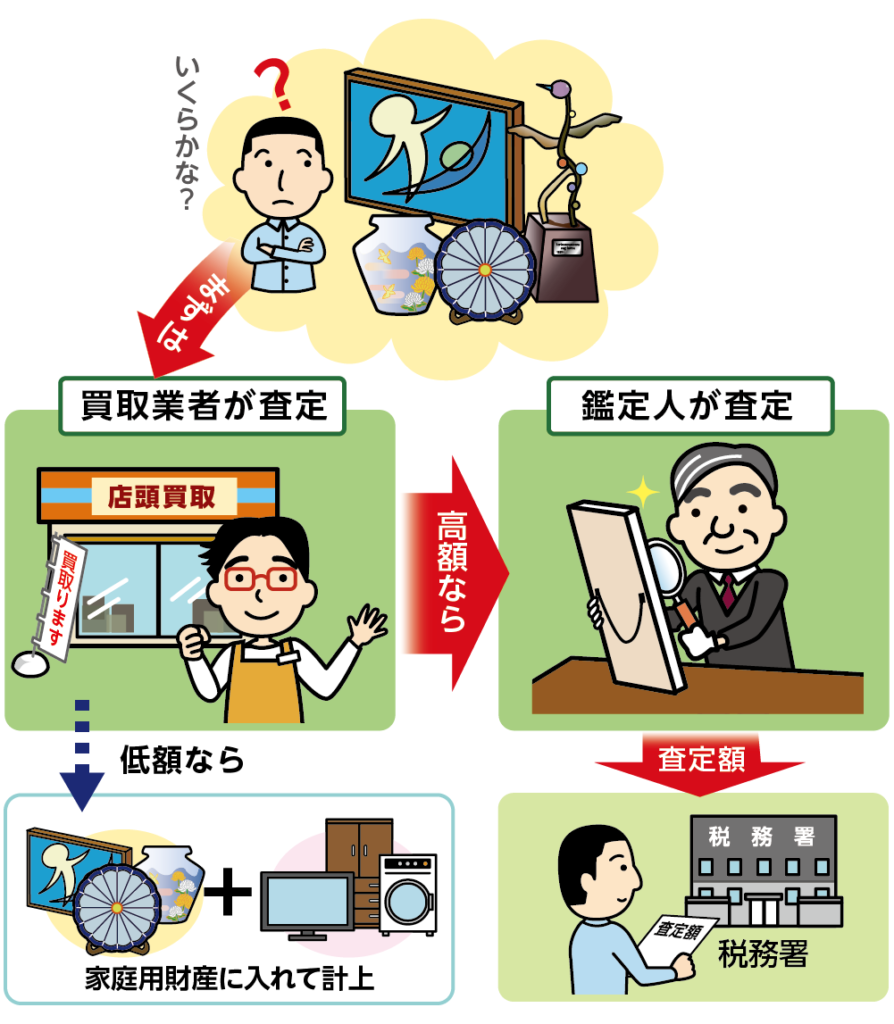

美術品の相続税を80%猶予!美術館への寄託による納税猶予制度とは

「先祖代々受け継がれてきた絵画や骨董品を相続することになった」 「鑑定に出したら予想以上の高額で、相続税が払えないかもしれない……」 文化的価値の高い美術品は「人類の宝」ですが、相続する個人にとっては巨額の相続税負担となるケースが少なくあり... -

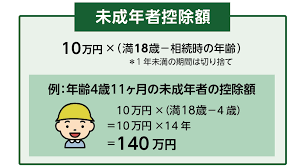

相続税の未成年者控除はいくら?18歳改正後の計算と「引ききれない額」の活用法

相続税には、残された家族の生活を守るための様々な控除制度があります。その一つが、未成年の相続人の税負担を軽減する**「未成年者控除」**です。 一見シンプルな制度に見えますが、2022年の成年年齢引き下げ(20歳→18歳)による影響や、「控除額が余っ... -

相続税の障害者控除!計算方法と扶養義務者への転用テク

障害者控除とは?4つの適用要件 障害者控除は、満85歳未満の障害者が相続人となった場合、その年齢に応じて相続税額から一定額を控除する制度です。 適用を受けるには、以下の要件をすべて満たす必要があります。 相続や遺贈で財産を取得したこと 法定相続... -

相次相続控除とは?10年以内の連続相続の節税計算をわかりやすく解説

「父が亡くなってから数年で、母も亡くなってしまった」 「短期間に相続税を二度も払うのは負担が大きすぎる……」 このような相次ぐ不幸に見舞われた際、相続人の経済的負担を軽減するために設けられているのが**「相次相続控除(そうじそうぞくこうじょ)... -

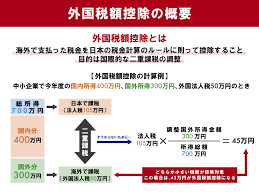

外国財産の相続税を軽減する「外国税額控除」の仕組みと計算例

海外に不動産や預金などの財産を持つ方が増える中、日本の相続税と現地の相続税が両方課される、いわゆる 「二重課税」 の問題が深刻化しています。 そんな時に使えるのが、相続税の外国税額控除です。本記事では、控除の仕組み、計算例、手続きのポイント... -

農地相続の法務と税務:納税猶予特例の構造的理解と実務的最適解

序章:日本の農業政策と相続税制の交錯点 日本の資産税体系において、農地の相続は最も複雑かつ高リスクな領域の一つである。都市化の進展に伴い、特に三大都市圏(首都圏、近畿圏、中部圏)および地方主要都市における農地は、農業生産基盤としての価値よ... -

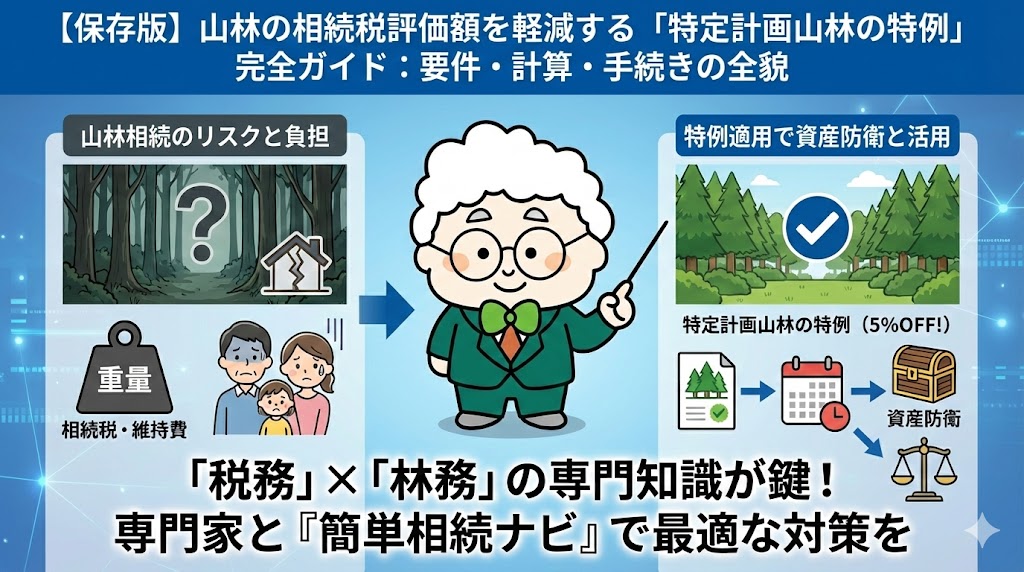

【保存版】山林の相続税評価額を軽減する「特定計画山林の特例」完全ガイド:要件・計算・手続きの全貌

はじめに:山林相続という「見えないリスク」に備える 「実家の裏山を相続したが、どうすればいいかわからない」「固定資産税は安いと聞いていたが、相続税の請求額を見て驚愕した」――。 近年、こうした相談が急増しています。日本国内の山林は、その評価...

1