「親が住んでいた実家(土地)を相続する」

「アパートが建っている土地を相続する」

相続財産の中で最も大きな割合を占めるのが「宅地(土地)」です。

実は、この宅地の相続税評価額は、「その土地をどのように使っているか(利用区分)」によって大きく金額が変わることをご存じでしょうか?

自分で使っているのか、人に貸しているのかによって、評価額が数割安くなるケースがあります。

この記事では、宅地の利用区分(借地権や貸家建付地など)による評価額の違いと、計算の仕組みについてわかりやすく解説します。

宅地の「利用区分」で評価額が変わる仕組み

相続税の計算において、土地の評価額は「路線価」や「倍率方式」を使って計算します。

しかし、計算された金額がそのまま評価額になるのは、自分自身で使っている更地や自宅敷地の場合だけです。

土地の上に「他人が利用する権利(借地権など)」が発生している場合、その土地の自由度は下がります。

そのため、「使い勝手が悪い分、評価額を下げてあげましょう」というのが相続税評価の基本的な考え方です。

主な利用区分は以下の5つです。

| 利用区分 | 内容 | 評価額のイメージ |

|---|---|---|

| 自用地 | 自分で使っている土地 | 100%(基準) |

| 貸宅地 | 人に貸している土地 (借地権がついている) | 下がる |

| 貸家建付地 | 自分の土地にアパート等を建てて貸している | かなり下がる |

| 借地権 | 土地を借りて建物を建てる権利 | 土地代の6〜7割程度 |

| 貸家建付借地権 | 借りた土地にアパート等を建てて貸している | 借地権より少し下がる |

もう少し、解り易く整理すると、以下の様に、借りる側なのか貸す側なのか?、所有しているのか借りているのかによりそれぞれの利用区分が異なります。

| 自分の立場 | 不動産 | 不動産に対する権利 | 説明 | 相続計算時の利用区分 |

|---|---|---|---|---|

| 貸す側 | 土地 | 所有権 | 期間限定で土地を利用する権利を貸し出す | 貸宅地 |

| 建物 | 所有権 | 建物を建てて建物を利用する権利を貸し出す | 貸家建付地 | |

| 借りる側 | 土地 | 借地権 | 期間限定で土地を利用する権利を借りる | 借地権 |

| 建物 | 借家権 | マンションやアパートの様に既に建っている建物を利用する権利を借りる | 貸家建付借地権 |

※借地権では賃貸借契約が発生しますが、賃貸借がない使用貸借の場合には、貸主の意思により決定するため、返還請求がいつでも可能となります。

※基本的な土地評価(路線価)の計算方法については、以下の記事をご覧ください。

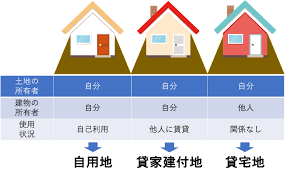

1. 自用地(じようち)

他人に貸しておらず、自分で自由に使用できる土地のことです。

自宅の敷地や、空き地などが該当します。

評価額 = 路線価 × 面積 (または倍率方式)

これが全ての評価の基準(100%)となります。

2. 貸宅地(かしたくち)

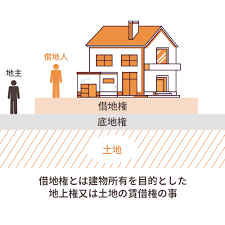

第三者に土地を貸し、その人が家や建物を建てて住んでいる状態の土地(底地)です。

土地を借りている人には強力な権利(借地権)があるため、地主であっても土地を自由に使えません。そのため評価額が下がります。

評価額 = 自用地としての評価額 × ( 1 - 借地権割合 )

「借地権割合」は地域によって決まっており、住宅地では60%~70%が一般的です。

例えば借地権割合が70%の地域なら、土地の評価額は自用地の30%まで下がります。

3. 貸家建付地(かしやたてつけち)

自分の土地に、自分でアパートやマンションを建てて、他人に貸している土地のことです。

「相続税対策でアパートを建てる」というのは、この評価減の仕組みを利用するものです。

評価額 = 自用地評価額 × ( 1 - 借地権割合 × 借家権割合 × 賃貸割合 )

- 借地権割合: 地域による(例:70%)

- 借家権割合: 全国一律 30%

- 賃貸割合: 入居率(満室なら100%)

満室のアパートであれば、更地の状態よりも約2割程度、評価額を下げることができます。

4. 借地権(しゃくちけん)

ここまでは「土地の持ち主」側の話でしたが、逆に「土地を借りている側」にも相続税はかかります。

他人の土地であっても、「建物を建てて住む権利(借地権)」は財産として評価されます。

借地権の評価額 = 自用地としての評価額 × 借地権割合

借地権割合が70%の地域であれば、土地そのものの値段の70%相当額が、借地権の相続税評価額となります。

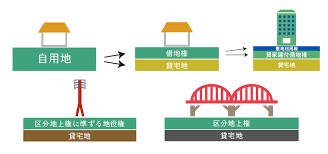

土地の「評価単位(1画地)」の判定に注意

宅地の評価で最も難しいのが、「どこからどこまでを1つの土地として計算するか」という「評価単位(1画地の判定)」です。

原則として、「利用区分が異なるごとに分けて評価」します。

よくある分割評価の例

- 自宅とアパートが隣り合っている場合: 「自宅の敷地(自用地)」と「アパートの敷地(貸家建付地)」に分けて計算します。

- 自宅と貸駐車場が隣り合っている場合: 「自宅の敷地(自用地)」と「駐車場(自用地または雑種地)」に分けて計算します。

ただし、親族間で無償で貸し借りしている(使用貸借)場合など、例外的に一体評価するケースもあり、判断には専門知識が必要です。

その他の資産(庭園・駐車場・家屋)の評価

家屋(建物)の評価

建物自体の評価はシンプルです。

「固定資産税評価額」がそのまま相続税評価額になります(倍率1.0倍)。

アパートなどの貸家の場合は、そこから借家権割合(30%×賃貸割合)を引いて減額します。

庭園や設備

一般的な家庭の庭木や門、塀などは、家屋や土地の評価に含まれることが多く、個別に評価することは稀です。

ただし、歴史的価値のある庭園や、非常に高価な庭石・庭木がある場合は、別途評価が必要になることがあります。

まとめ:複雑な土地評価はシミュレーションが必須

宅地の相続税評価は、「路線価」だけでなく「利用区分」や「評価単位の分け方」によって金額が大きく変動します。

- アパートを建てている土地は評価が下がる

- 人に貸している土地は評価が下がる

- 利用状況ごとに土地を区分けして計算する必要がある

これらを正確に計算し、相続税がいくらになるかを把握するのは、手計算では非常に困難です。

『簡単相続ナビ』なら、土地の利用区分や路線価を考慮した詳細な相続税シミュレーションが可能です。

「自分の土地はどれくらい評価が下がるのか?」を知りたい方は、まずはシミュレーションをお試しください。

\ 土地の評価額と相続税を自動計算 /

コメント