生命保険は「現金」とは評価ルールが違う

相続財産の中でも、特に取り扱いが複雑なのが「生命保険」です。 銀行預金であれば「残高=評価額」と単純ですが、生命保険の場合は**「誰が保険料を払っていたか」「誰が受け取ったか」「被保険者は誰か」**によって、かかる税金の種類が変わり、評価額の計算方法も異なります。

この記事では、相続税申告においてミスが起きやすい**「生命保険の課税パターン」と「評価額の算定ルール」**について、詳しく解説します。 (※具体的な節税対策については、「生命保険の活用」カテゴリで解説します)

1. 生命保険は「みなし相続財産」

本来、相続財産とは「亡くなった人が持っていた財産」を指します。 しかし、死亡保険金は「亡くなったことによって発生する財産(受取人固有の財産)」であり、民法上の遺産とは性質が異なります。

ですが、税金の計算上は**「亡くなった人が保険料を負担していたなら、実質的に遺産と同じ」とみなして相続税を課税します。これを「みなし相続財産」**と呼びます。

2. 【最重要】契約形態による「3つの税金」の区分け

生命保険の評価をする前に、まず確認しなければならないのが**「この保険金には、どの税金がかかるのか?」**ということです。 契約者(保険料負担者)、被保険者、受取人の組み合わせによって、以下の3パターンに分類されます。

| パターン | 契約者(保険料負担) | 被保険者(亡くなった人) | 受取人 | かかる税金 |

|---|---|---|---|---|

| ① 相続税 | 被相続人 | 被相続人 | 相続人 | 相続税 |

| ② 所得税 | 受取人 | 被相続人 | 受取人 | 所得税 |

| ③ 贈与税 | 第三者 | 被相続人 | 受取人 | 贈与税 |

① 相続税の対象になるケース(今回評価するもの)

亡くなった人(被相続人)が自分でお金を払い、自分に万が一のことがあった時に家族が受け取るパターンです。これが「みなし相続財産」として相続税の評価対象になります。

② 所得税の対象になるケース

受取人が自分の財布から保険料を払い、保険金を受け取るパターンです。これは「自分のお金が戻ってきた」だけなので、相続税ではなく「一時所得(または雑所得)」として所得税がかかります。

③ 贈与税の対象になるケース

例えば「妻が夫に保険をかけ、子供が受け取る」ようなパターンです。これは「妻から子供へのプレゼント(贈与)」とみなされ、贈与税がかかります。税率が非常に高くなるため注意が必要です。

3. 死亡保険金の評価方法と非課税枠

「① 相続税の対象」となる場合、その評価額は以下の手順で計算します。

基本的な評価額

評価額 = 受け取った保険金の合計額

ここには、基本となる死亡保険金だけでなく、以下のものも含まれます。

- 配当金・割戻金: 運用益などにより加算されるお金

- 前納保険料の返還金: 前払いしていた保険料のうち、未経過分の戻り

これらを合算したものが、保険の総額となります。

「500万円 × 法定相続人」の非課税控除

死亡保険金には、遺族の生活保障という目的があるため、一定額を評価額から差し引くことができます。生命保険を相続財産とした方が現金として残すよりも控除の割合が大きくなるわけです。

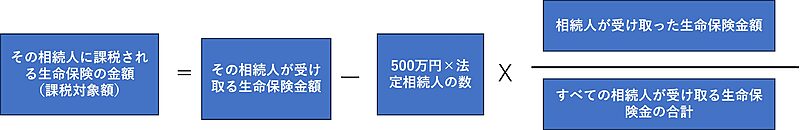

課税される評価額 = 保険金の合計額 - (500万円 × 法定相続人の数)

※この控除は「相続人」が受け取った場合にのみ適用されます。相続放棄をした人や、相続人ではない人(孫など)が受け取った場合には適用されません。

生命保険の課税金額計算

少し複雑ですが、生命保険の課税金額は、その相続人が受け取った保険金額の割合で控除した金額が課税されますので、以下の式に従う必要があります。(これは、生命保険の受取人が法定相続人だけとは限らないためです。)

相続税の対象となる生命保険は「死亡保険」のみ

保険加入者、保険料支払者が親世代で、保険金受取人が配偶者および子世代という「相続税の対象となるケース」のみ非課税枠を活用することができます。

そのため、相続税対策における生命保険金は、「死亡保険」(JA共済等の場合は死亡共済金といいます)のみとなります。

4. 見落とし厳禁!「生命保険契約に関する権利」の評価

死亡保険金以外にも、相続税の対象となる保険があります。それが**「生命保険契約に関する権利」**です。

これは、**「亡くなった人が契約者で、被保険者が別の人(妻や子)」**である場合です。 被保険者はまだ生きているため、死亡保険金は下りません。しかし、「解約すればお金が戻ってくる権利」を亡くなった人が持っていたことになるため、これを財産として評価します。

評価方法

評価額 = 相続開始時点の「解約返戻金(かいやくへんれいきん)」相当額

※解約返戻金がない「掛け捨て型」の保険であっても、前納保険料などがある場合はその金額で評価します。 この権利は**「本来の相続財産」として扱われるため、死亡保険金のような「500万円の非課税枠」は使えません**。

5. その他の保険・給付金の評価

損害保険(火災保険・自動車保険など)

積立型の損害保険の場合、満期返戻金や解約返戻金相当額が相続財産として評価されます。

積立型の損害保険

被相続人が生前、積立型の損害保険に加入していた場合、損害保険を相続財産として計上しなければなりません。

その場合には、相続発生時の解約返戻金相当額を損害保険の評価額として計上する必要があります。

掛け捨て型の損害保険

被相続人が生前に掛け捨て型の損害保険に加入していた場合には、通常、損害保険を相続財産として計上する必要はありませが、掛け捨て型であっても解約返戻金が発生するものに関しては、相続発生時の解約返戻金相当額を当該損害保険の評価額として計上します。

また、解約返戻金が全くないタイプの掛け捨て型の損害保険であったとしても、保険料を前納していたために戻ってくる金額がある場合には、その金額をもって当該損害保険の相続税の評価額として相続財産に計上する必要があります。

なお、以下の様な保険については非課税となりますので相続税申告は不要です。

- 傷害保険(後遺傷害保険・入院保険金など)・・・非課税

- 交通事故の損害賠償金(遺族に支払われる死亡保険金も含む)・・・非課税

- 火災保険・車両保険・対人対物賠償保険など・・・非課税

入院給付金・手術給付金

被相続人が亡くなる前に入院していた分の給付金が、死後に支払われた場合:

- 被相続人が受取人の場合: 「本来の相続財産(未収金)」として評価します(非課税枠は使えません)。

- 妻や子が受取人の場合: 受取人固有の財産となり、一般的に非課税(相続税の対象外)となります。

6. 『簡単相続ナビ』で複雑な保険評価を正確に

「うちはどの契約パターンになるの?」 「権利の評価や非課税枠の計算がややこしい…」

生命保険の評価は、証券を見ながら一つひとつ分類していく必要があります。 そこで役立つのが、ミラーマスター合同会社が運営する**『簡単相続ナビ』**です。

『簡単相続ナビ』の機能

- 課税パターンの自動判定: 契約者・被保険者・受取人を入力するだけで、相続税・所得税・贈与税のどれに該当するかを自動で振り分けます。

- 非課税枠の適用計算: 法定相続人の数や相続放棄の有無に基づき、正確な課税対象額を算出します。

- 「権利」の評価漏れ防止: 解約返戻金相当額の入力欄も完備しており、申告漏れを防ぎます。

保険証券をお手元に用意して、まずは正確な評価額をシミュレーションしてみましょう。

まとめ

- 区分: まずは「契約者・被保険者・受取人」の関係を確認し、税金の種類(相続・所得・贈与)を特定する。

- 死亡保険金: 「受取金額 - 非課税枠(500万円×法定相続人)」で評価する。

- 権利の評価: 亡くなった人が掛けていた「他人の保険」は、「解約返戻金相当額」で評価する(非課税枠なし)。

- ツール: 複雑な分類と計算は『簡単相続ナビ』を使えば、ミスなく簡単に整理できる。

正しい評価を行うことが、正確な相続税申告への第一歩です。

コメント