「親から実家を相続したが、誰も住む予定がない」

「兄弟で遺産を分けるために、不動産をどう扱うべきか悩んでいる」

相続において、最もトラブルになりやすいのが「不動産の分け方」です。

分け方を間違えると、将来的に親族間の争いに発展したり、売却した際に多額の税金を払うことになったりします。

この記事では、相続初心者の方に向けて、「4つの遺産分割方法」のメリット・デメリットと、不動産を売却する際に使える強力な節税制度「取得費加算の特例」について解説します。

不動産をどう分ける?「4つの遺産分割方法」

現金と違い、不動産はきれいに分けることが難しいため、以下の4つの方法から状況に合ったものを選ぶ必要があります。

1. 現物分割(げんぶつぶんかつ)

不動産をそのままの形で引き継ぐ方法です。「長男が実家の土地・建物を相続する」といった、最もシンプルな形です。

手続きは簡単ですが、主な遺産が不動産しかない場合、他の相続人との不公平感が生まれやすくなります。

2. 代償分割(だいしょうぶんかつ)

特定の相続人が不動産を取得する代わりに、他の相続人に「代償金(現金)」を支払って精算する方法です。

不動産を残したい場合に有効ですが、不動産を取得する人に、他の相続人に支払うだけの十分な資金力(現金)が必要です。

3. 換価分割(かんかぶんかつ)

不動産を売却し、その代金(現金)を相続人で分ける方法です。「実家を売って、兄弟でお金を等分する」ケースです。

公平に分けやすいですが、売却によって利益が出ると「譲渡所得税」がかかるため、今回のテーマである節税対策が重要になります。

4. 共有分割(きょうゆうぶんかつ)

一つの不動産を、複数の相続人で共有名義(長男1/2、次男1/2など)にする方法です。

「とりあえず公平に」と安易に選ばれがちですが、最もリスクが高い方法でもあります。

良く考えて選ぶ必要があります。

アドバイス:

「共有分割」に対する注意

- 売却やリフォームをする際に、共有者全員の同意が必要になる

- 共有者の誰かが亡くなると、権利関係がさらに複雑化する(ネズミ算式に共有者が増える)

将来的なトラブルを避けるためにも、できるだけ「共有分割」は避け、売却するなら「換価分割」を選ぶのが一般的です。

売却時に使える「取得費加算の特例」とは?

「換価分割」を選んだり、納税資金のために不動産を売却したりする場合、利益が出ると税金(譲渡所得税)がかかります。

相続税を支払った上に、売却税まで取られるのは負担が大きいですよね。

そこで活用したいのが「取得費加算の特例」です。

これは、不動産を売った利益(譲渡所得)から、「すでに支払った相続税の一部」を経費として差し引ける制度です。

適用するための5つの要件

- 相続や遺贈で財産を取得した人であること

- その財産を取得した際に、相続税を実際に納税していること

- 相続開始の翌日から3年10ヶ月以内に売却すること

- 他の特例(空き家特例など)と併用していないこと

- 売却によって利益(譲渡益)が出ていること

特に重要なのが「3年10ヶ月以内」という期限です。先ほど紹介した「共有分割」にしてしまい、後で揉めて売却が遅れると、この特例が使えなくなる恐れがあります。

どれくらい安くなる?特例の計算方法

不動産売却にかかる税金(譲渡所得税)は、以下の式で計算されます。

税金 =(売却価格 - 取得費 - 譲渡費用)× 税率

この「取得費」に、特例を使って「相続税の一部」を上乗せ(加算)することができます。取得費が増えれば、課税対象となる利益が減り、結果として税金が安くなります。

加算できる金額の計算式

加算する金額 = その人が納めた相続税額 ×(売却した不動産の相続税評価額 ÷ その人が相続した財産の合計額)

ざっくり言うと、「支払った相続税のうち、今回売った不動産に対応する部分の金額」を経費にできるイメージです。

税率は所有期間で変わる

| 所有期間 | 区分 | 税率(所得税+住民税) |

|---|---|---|

| 5年以下 | 短期譲渡所得 | 39.63% |

| 5年超 | 長期譲渡所得 | 20.315% |

「空き家特例」との比較に注意

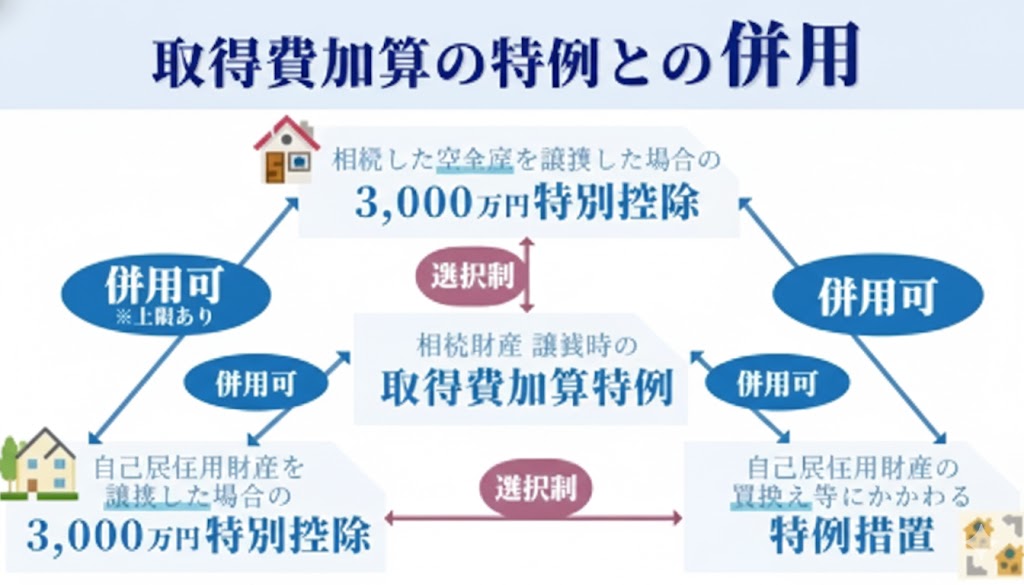

もう一つ有名な制度に「空き家特例(3,000万円特別控除)」がありますが、これは「取得費加算の特例」とは併用できません。

- 相続税額が高い人:「取得費加算の特例」が得になることが多い

- 売却益が大きい人:「空き家特例」が得になることが多い

どちらが得になるかは、具体的な数字でシミュレーションする必要があります。

特例利用時の注意点と遺産分割のポイント

1. 「共有分割」は慎重に

前述の通り、共有分割は将来のトラブルの種になりがちです。売却を前提とするなら、共有名義にするのではなく、「換価分割」として代表者が売却し、現金を分ける形の方がスムーズな場合もあります。

2. 「代償分割」の場合は計算が複雑になる

不動産を相続した人が、他の相続人に現金(代償金)を支払う「代償分割」を行った場合、取得費加算の計算において調整が必要となり、控除できる金額が減ってしまうことがあります。

遺産分割の方法を決める段階で、売却時の税金まで考慮したシミュレーションを行うことが大切です。

まとめ:分割方法の選択が節税の鍵

不動産の相続は、「誰がどう引き継ぐか(分割方法)」の選択によって、将来のトラブルリスクや支払う税金が大きく変わります。

- 4つの分割方法の特徴を理解し、安易な「共有分割」は避ける

- 売却するなら3年10ヶ月以内に完了させ、「取得費加算の特例」を使う

- 「空き家特例」と比較して、有利な方を選ぶ

「どの分割方法が一番得なのか?」「特例を使うといくら戻ってくるのか?」

これらを判断するには、正確な資産評価と税額シミュレーションが必要です。

『簡単相続ナビ』なら、遺産分割のパターンごとの税額シミュレーションや、不動産の評価額を含めた全体像を簡単に把握できます。

賢い遺産分割で、大切な資産を少しでも多く手元に残しましょう。

\ 不動産売却を含めた相続税をシミュレーション /

コメント