「海外に移住すれば、日本の高い相続税から逃れられる」

富裕層の間でまことしやかに語られるこの節税スキームですが、現在の税制においては決して簡単なことではありません。

2017年の税制改正により、海外移住による節税封じ込めとも言える「10年ルール」が導入され、課税の網は年々強化されています。一方で、海外に資産を持つ方にとっては、日本と現地の両方で税金を取られる「二重課税」のリスクも無視できません。

本記事では、海外資産を持つ方や移住を検討している方に向けて、「外国税額控除」による二重課税の回避方法と、究極の節税策と言われる「海外移住(10年ルール)」のハードルについて徹底解説します。

海外資産の相続は「二重課税」に注意!回避する「外国税額控除」とは

海外で生活していた方が亡くなった場合や、海外にある不動産や預金を相続した場合、現地の国で相続税(または遺産税)が課税されることがあります。

それと同時に、相続人が日本に住んでいれば、日本の相続税も課税されます。つまり、同じ財産に対して**日本と海外の2つの国から税金を取られる「二重課税」**の状態が発生してしまいます。

これを調整するために設けられているのが、日本の相続税法における**「外国税額控除」**という制度です。

外国税額控除の仕組み

外国税額控除とは、海外で支払った相続税相当額を、日本の相続税額から差し引く(控除する)ことができる制度です 。これにより、国際的な二重課税が排除されます。

【控除可能な金額】

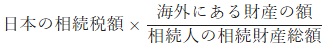

控除できる金額は、以下のAとBのうち、いずれか少ない方の金額となります 。

- 海外で実際に支払った相続税額(A)

- 控除限度額(B)

つまり、海外で払った税金がすべて戻ってくるわけではなく、「日本の税率で計算したその財産分の税額」が上限となる点に注意が必要です。また、日本よりも税率が高い国で納税した場合、差額分は戻ってきません。

適用要件

外国税額控除を利用するには、以下の要件を満たす必要があります 。

- 相続または遺贈により財産を取得したこと

- その財産が日本国外にあること

- その財産に対して、現地の法令による相続税(またはそれに相当する税)が課されていること

究極の節税?「海外移住」で相続税をゼロにする条件

「日本の相続税が高すぎるから、税金のない国へ移住したい」と考える方もいるでしょう。シンガポール、オーストラリア、カナダなど、相続税(遺産税)が存在しない、あるいは日本より税負担が軽い国は確かに存在します。

しかし、単に海外へ引っ越すだけでは、日本の相続税から逃れることはできません。ここでは、通称**「10年ルール」**と呼ばれる厳しい要件について解説します。

日本の相続税は「全世界課税」が原則

日本の相続税法では、被相続人(亡くなった方)または相続人(財産をもらう方)のいずれか一方が日本に住んでいる場合、世界中どこにある財産に対しても日本の相続税が課税されます(無制限納税義務) 。

【表1:相続人と被相続人の居住状況による課税範囲(日本国籍者の場合)】

| パターン | 被相続人(親) | 相続人(子) | 課税対象となる財産 | 判定 |

|---|---|---|---|---|

| ケースA | 国内居住 | 国内居住 | 全世界財産 | ×(完全課税) |

| ケースB | 海外居住(12年) | 国内居住 | 全世界財産 | ×(子が国内にいるため不可) |

| ケースC | 国内居住 | 海外居住(12年) | 全世界財産 | ×(親が国内にいるため不可) |

| ケースD | 海外居住(3年) | 海外居住(3年) | 全世界財産 | ×(10年未満のため不可) |

| ケースE | 海外居住(12年) | 海外居住(12年) | 国内財産のみ | ○(国外財産は非課税) |

この表が示す通り、**「親子ともに10年超」**という条件(ケースE)のみが、国外財産を日本の相続税から守る唯一の解である。片方が日本に残るケース(BやC)では、海外資産も含めてすべて課税対象となるため、移住の苦労が水泡に帰すことになる。これは、単身赴任的な移住や、子供だけを留学させるといった手法が、相続税対策としては機能しないことを意味している。

つまり、親が海外に移住していても、日本にいる子供が財産を相続すれば、その海外財産にも日本の高い税率がかかるのです。

「10年ルール」の壁

海外にある財産を日本の相続税の対象外(制限納税義務)にするためには、被相続人と相続人の「両方」が、相続発生前10年以上にわたって日本国内に住所を有していないことが必要です(相続人が日本国籍の場合)。

【相続税がかからないパターンの例】

- 親(被相続人):シンガポールに12年間居住

- 子(相続人):アメリカに11年間居住

- 相続財産:シンガポールにある不動産と預金

この場合のみ、シンガポールの財産には日本の相続税がかかりません(日本国内にある財産にはかかります)。

親子で示し合わせて海外に移住したとしても、10年が経過する前に相続が発生してしまえば、すべての努力は水の泡となり、全世界の財産に課税されます。

【表2:主要財産の所在判定基準一覧】

| 財産の種類 | 所在の判定基準 | 具体的なリスクと対策 |

|---|---|---|

| 不動産 | その不動産の所在地 | 日本の不動産を持っている限り、所有者がどこに住んでいようと「国内財産」。売却して現金化するか、海外不動産へ買い換える必要がある。 |

| 預貯金 | 預入先(銀行支店)の所在地 | 日本の銀行の国内支店にある預金は「国内財産」。三菱UFJ銀行の預金は、たとえネットバンキングで海外から操作していても課税対象。HSBCやDBSなどの海外銀行口座への送金が必須。 |

| 株式・出資 | 発行法人の本店所在地 | 最重要注意点。トヨタやソニーなどの日本企業の株式は、米国の証券会社(Interactive Brokers等)で購入・保管していたとしても、発行元が日本法人であるため「国内財産」とみなされる。 |

| 国債・地方債 | 引受機関の所在地等 | 日本国債は国内財産。米国債などは国外財産。 |

| 社債 | 発行法人の本店所在地 | 日本企業の社債は国内財産。 |

| 貸付金 | 債務者の住所地 | 日本に住む友人や親族への貸付金は国内財産。 |

| 生命保険金 | 保険会社の本店所在地 | 日本の生命保険会社(日本法人)との契約に基づく保険金は、被保険者が海外で死亡しても国内財産となる可能性が高い(契約内容によるが原則として)。 |

安易な海外移住はリスク大!事前のシミュレーションが不可欠

「10年」という期間は非常に長く、その間の健康リスクや生活環境の変化を考えると、相続税対策のためだけの移住はハイリスクです。また、富裕層が日本を出国する際には、保有する有価証券の含み益に対して課税される**「出国税(国外転出時課税)」**も待ち構えています。

「海外に移住すべきか」「今のまま日本で対策すべきか」。

この判断を下すためには、まず**「現在の資産状況で、日本で相続税がいくらかかるのか」**を正確に把握することがスタートラインです。

『簡単相続ナビ』で現状を把握しよう

ミラーマスター合同会社が提供する**『簡単相続ナビ』**なら、複雑な海外資産や税額控除の計算は不要。資産額を入力するだけで、将来の相続税額を瞬時にシミュレーションできます。

- 二次相続まで考慮した提案:一次相続だけでなく、次の世代への相続(二次相続)まで見据えたトータルの税負担を試算し、最適な資産配分を提案します 。

- 税理士レベルの精度:本来なら高額なコンサルティング料がかかる詳細な分析を、手軽に、かつ高精度に行うことができます 。

大きな決断をする前に、まずは現状を「見える化」しましょう。数字に基づいた冷静な判断こそが、あなたの大切な資産を守る唯一の方法です。

コメント