「年金から税金が引かれているけど、計算方法は合っているの?」

「親が亡くなった後、受け取っていなかった年金はどうなる?」

年金は「老後の命綱」ですが、実は種類によって税金がかかるものと、かからないものがあります。

特に相続が発生した際、「遺族年金は非課税だが、未支給年金には税金がかかる」といった複雑なルールがあり、知らずに申告漏れになるケースも少なくありません。

そうぞくん

そうぞくんこんにちは!『簡単相続ナビ』公式マスコットの「そうぞくん」です。

この記事では、年金にかかる税金の仕組みと、相続時の注意点について分かりやすく解説します。

年金にも税金がかかる!基本のルール

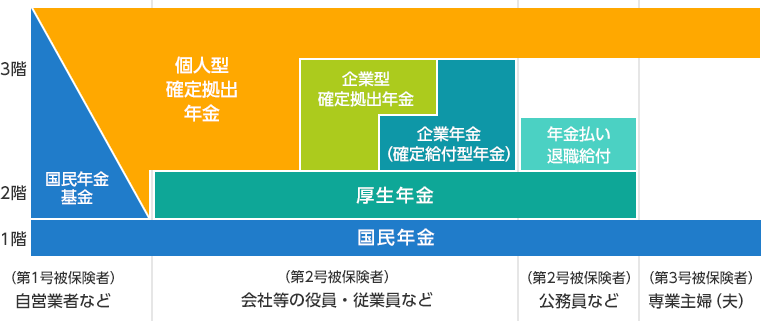

まず大前提として、日本の年金制度は「3階建て」になっていますが、受け取るお金は原則として「雑所得(ざつしょとく)」として所得税・住民税の対象になります。

税金がかかる年金・かからない年金

すべての年金に税金がかかるわけではありません。以下の表で確認してみましょう。

| 種類 | 課税の有無 | 備考 |

|---|---|---|

| 老齢年金 (国民・厚生年金) | かかる | 一定額以上で源泉徴収される |

| 個人年金 (iDeCo・保険など) | かかる | 受取方法によって所得の種類が変わる場合も |

| 障害年金 | かからない | 非課税所得 |

| 遺族年金 | かからない | 非課税所得(※一部例外あり) |

基本的に、「老後の生活費」として受け取る年金には税金がかかり、「お見舞い・補償」の意味合いが強い障害・遺族年金は非課税と覚えておくと良いでしょう。

相続発生時!この年金に税金はかかる?

ここからが本題です。親などの家族が亡くなった際、年金に関するお金が発生しますが、それぞれ税金の扱いが異なります。

1. 遺族年金(非課税)

一家の大黒柱が亡くなった後に遺族が受け取る「遺族基礎年金」「遺族厚生年金」には、所得税も相続税もかかりません。

受け取った金額は全額そのまま生活費に使えます。

2. 未支給年金(一時所得)

年金は「後払い(偶数月に前2ヶ月分を支給)」のため、亡くなった時点で「まだ受け取っていない年金」が必ず発生します。

これを遺族が代わりに受け取った場合、受け取った遺族の「一時所得」として所得税の対象になります。

注意点:相続税の対象ではありませんが、遺族自身の確定申告が必要になる場合があります。

3. 死亡退職金・企業年金(みなし相続財産)

勤務先から支払われる死亡退職金や、遺族が受け取る企業年金などは、「みなし相続財産」として相続税の対象になります。

ただし、「500万円 × 法定相続人の数」までは非課税枠が使えます。

4. 個人年金保険の権利(相続税)

亡くなった方が掛けていた個人年金保険で、まだ受取期間が残っている場合、その「年金を受け取る権利」を相続することになります。

この権利の評価額に対して、相続税がかかります。

さらに、その後毎年受け取る年金には所得税もかかります。(※二重課税を防ぐ調整計算が行われます)

個人年金保険

受け取り方と税金の種類

- 年金形式で受け取る場合(契約者=受取人):

- 雑所得(所得税・住民税の対象)になります。

- 計算式: 雑所得 = 総収入額 - 必要経費(払込保険料総額の割合で計算)。

- 一括で受け取る場合(契約者=受取人):

- 一時所得(所得税・住民税の対象)になります。

- 計算式: 一時所得 = (一括受取額 - 払込保険料総額 - 特別控除50万円) ÷ 2。

- 契約者と受取人が異なる場合:

- 初年度: 贈与税の対象(贈与とみなされる)。

- 2年目以降: 雑所得(所得税・住民税)。

個人年金保険の毎年受け取る年金は雑所得

契約者と年金受取人が同じ人の場合、毎年受け取る年金は雑所得として「所得税・住民税」の課税対象となります。

なお、2013年1月1日~2037年12月31日までの間、所得税がかかる場合は、あわせて復興特別所得税(所得税額×2.1%)がかかります。

雑所得の計算事例(毎年受け取る年金は雑所得)

- (A)基本年金…運用成果に関係なく受け取れる年金額です。契約年金ともいいます。

- (B)増額年金…年金受取開始時点までの積立配当金によって買い増しされる年金です。

- (C)増加年金…年金受取開始後の配当金によって買い増しされる年金です。

※配当金は予定より運用実績がよかった場合などに生じる剰余金を契約者に還元するものです。増額年金や増加年金は配当金を原資にしているため、配当金がない場合は受け取れません。

雑所得の計算

雑所得の金額=(ア)総収入金額-(イ)必要経費

定額型年金の場合

(ア)総収入金額=(A)基本年金+(B)増額年金+(C)年金受取開始後の配当金による増加年金

※1年目の総収入金額は(A)+(B)で、2年目以降は(C)があればプラスされます。

注:定額型年金の場合、必要経費は毎年同額です。

「年金の総支給見込額」は年金の種類によって以下のように異なります。

- 終身年金の場合:年金年額×余命年数(参考)

- 確定年金の場合:年金年額×支給期間

- 保証期間付終身年金の場合:年金年額×(余命年数(参考)と保証期間年数とのいずれか長い年数)

- 有期年金の場合:年金年額×(支給期間と余命年数(参考)のいずれか短い年数)

| 年齢 | 55歳 | 60歳 | 61歳 | 62歳 | 63歳 | 64歳 | 65歳 | 66歳 | 67歳 | 68歳 | 69歳 | 70歳 | 75歳 | 80歳 |

|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|

| 男性 | 23 | 19 | 18 | 17 | 17 | 16 | 15 | 14 | 14 | 13 | 12 | 12 | 8 | 6 |

| 女性 | 27 | 23 | 22 | 21 | 20 | 19 | 18 | 18 | 17 | 16 | 15 | 14 | 11 | 8 |

| (所得税法施行令82条の3) | ||||||||||||||

複雑な税金計算は『簡単相続ナビ』にお任せ

「個人年金の評価額はどうやって計算するの?」

「未支給年金をもらったら、私の税金はいくら増える?」

年金と税金の関係は非常に複雑で、計算ミスが起きやすい分野です。

そこで活用したいのが、ミラーマスター合同会社の『簡単相続ナビ』です。

年金と相続の悩みを解決する3つの機能

- 【相続税シミュレーション】

個人年金や死亡退職金を含めた相続税額を自動計算。非課税枠の適用漏れを防ぎます。 - 【人生家計簿】老後資金の見える化

公的年金の手取り額(税引き後)を試算し、老後資金が足りるかどうかをグラフで確認できます。 - 【AIチャット】疑問を即解決

「遺族年金の手続きは?」「確定申告は必要?」など、マスコットキャラクターの「簡単 そうぞくん」が24時間365日、無料で回答します。

マスコットキャラクターの「簡単 そうぞくん」にお任せください!

相続の「ちょっとした疑問」、

AIマスコット「そうぞくん」に聞いてみませんか?

生成AI搭載!あなたの専属アドバイザー

- 専門家に電話するほどではない「小さな疑問」も気軽に相談

- 専門用語は不要。友達に話すような言葉でOK

- 夜中でも休日でも、気になったその瞬間に回答

- 何度質問しても無料なので安心

生成AI(Dify)を搭載したチャットボット「そうぞくん」が、あなたの疑問に24時間365日、無料で回答します。

まとめ

年金は種類によって税金の扱いが全く異なります。

特に相続時は「相続税」と「所得税」が絡み合うため、自己判断は危険です。

「知らずに損をした」「申告漏れで追徴課税された」とならないよう、まずは『簡単相続ナビ』で正しい知識と金額を把握することから始めましょう。

年金の手取り、正しく把握していますか?

税金・保険料を引いた「本当の受取額」を試算。

AI「そうぞくん」が老後の安心をサポートします。

コメント