相続税対策において、最も重要かつ見落とされがちなのが**「二次相続(にじそうぞく)」**への備えです。

「一次相続(両親のどちらかが亡くなった時)では、配偶者の税額軽減を使えば税金がかからないから安心」と考えていませんか? 実は、その選択が将来の二次相続(残された配偶者が亡くなった時)で子供たちに多額の相続税負担を強いる原因になるかもしれません。

一次相続と二次相続をトータルで考えなければ、結果として数百万円以上も損をしてしまうケースが少なくありません。本記事では、なぜ二次相続で税負担が重くなるのか、その仕組みと計算方法、そして家族の資産を守るための具体的な節税対策について徹底解説します。また、複雑な二次相続の計算を簡単に行い、最適な遺産分割案を導き出す方法もご紹介します。

1. 二次相続とは?なぜ税負担が激増するのか

二次相続とは、最初の相続(一次相続)で財産を引き継いだ配偶者が亡くなり、その子供たちが再び遺産を相続することを指します。例えば、父親が亡くなって母親と子供が相続するのが「一次相続」。その後、母親が亡くなって子供が相続するのが「二次相続」です。

一般的に、二次相続は一次相続よりも相続税の負担が重くなる傾向にあります。その理由は主に3つの構造的な要因によります。

① 「配偶者の税額軽減」が使えない

一次相続では、配偶者が相続する財産について「1億6,000万円」または「法定相続分」までは相続税がかからないという強力な特例(配偶者の税額軽減)があります 7。この特例のおかげで、一次相続では税金がゼロになるケースが大半です。

しかし、二次相続では配偶者自身が亡くなっているため、この特例は使用できません。子供たちには通常の税率がそのまま適用されることになります。

② 基礎控除額が減少する

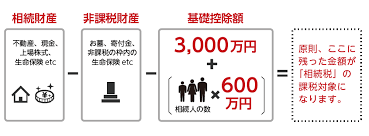

相続税の基礎控除額は、以下の計算式で求められます。

基礎控除額 = 3,000{万円} + (600{万円} × 法定相続人の数}

二次相続では、配偶者がいない分だけ法定相続人の数が1人減ります。これにより、基礎控除額が自動的に600万円減少します 2。基礎控除が減るということは、それだけ課税対象となる遺産の範囲が広がることを意味します。

③ 遺産総額が大きくなりやすい

二次相続の対象となる財産は、「一次相続で配偶者が引き継いだ財産」に加えて、「配偶者が元々持っていた固有の財産」が合算されます。

一次相続で「とりあえず配偶者に全部」と集中させてしまうと、二次相続時の遺産規模が膨れ上がり、累進課税によって税率が跳ね上がるリスクがあります。

2. 【シミュレーション】一次・二次トータルの税額比較

「一次相続での分割方法」が、トータルの税額にどれだけ影響を与えるのか、具体的なモデルケースでシミュレーションしてみましょう。

モデルケース設定:

- 父の遺産: 1億円

- 相続人: 母(配偶者)、子供2人

- 母の固有財産: なし(比較のため単純化)

この条件下で、「パターンA:母が全額相続」と「パターンB:法定相続分で分割」を比較します。

| 比較項目 | パターンA(母が100%相続) | パターンB(法定相続分で分割) |

|---|---|---|

| 一次相続の状況 | 母が1億円相続。 配偶者控除により税額0円。 | 母5,000万、子各2,500万相続。 子の分にのみ課税。 |

| 一次相続の税額 | 0円 | 約315万円 |

| 二次相続の状況 | 母の遺産1億円を子が相続。 基礎控除減・配偶者控除なし。 | 母の遺産5,000万を子が相続。 遺産額が圧縮されている。 |

| 二次相続の税額 | 約770万円 | 約80万円 |

| トータル納税額 | 約770万円 | 約395万円 |

| 差額(節税効果) | 約375万円の節税 |

結論:

パターンAのように一次相続で目先の税金をゼロにすると、トータルでは約375万円も損をする結果となりました。

このように、一次相続の段階で「二次相続を見据えた最適な配分」を行うことが、最大の節税対策となるのです。

注意: 上記は簡易的なシミュレーションです。実際には母の生活費による遺産減少や、不動産評価額の変動などが影響します。正確な試算には『簡単相続ナビ』のような専門ツールの利用が推奨されます。

3. 二次相続特有の控除制度:「相次相続控除」の活用

短い期間で相続が連続して発生した場合の負担を調整するために、**「相次相続控除(そうじそうぞくこうじょ)」**という制度が設けられています。

相次相続控除の仕組み

一次相続から10年以内に二次相続が発生した場合、一次相続で支払った相続税の一部を、二次相続の税額から差し引くことができます。同じ財産に対して短期間に二重に税金がかかるのを防ぐ目的があります。

適用要件

この控除を受けるためには、以下の要件を満たす必要があります。

- 被相続人の相続人であること: 相続放棄をした人などは対象外です。

- 10年以内の連続相続: 一次相続から二次相続までの期間が10年以内であること。

- 一次相続での課税: 二次相続の被相続人(例:母)が、一次相続の際に税金を支払っていること(配偶者の税額軽減で納税額が0円だった場合は適用されない点に注意が必要です)。

控除額の計算イメージ

控除される金額は、一次相続からの経過年数によって逓減します。

- 経過年数が短いほど控除額は大きい。

- 1年経過するごとに控除額が10%ずつ減額される(10年でゼロになる)。

この計算は非常に複雑なため、申告の際は税理士やシミュレーションツールを活用して正確な数値を算出する必要があります。

4. 資産評価額を下げるテクニックと注意点

相続税は「資産の評価額」に対して課税されます。現金を不動産などに換えることで評価額を下げる手法は有効ですが、二次相続ならではの注意点があります。

小規模宅地等の特例の「壁」

「小規模宅地等の特例」は、亡くなった人が住んでいた土地の評価額を最大80%減額できる強力な制度です。

一次相続で配偶者が取得する場合は要件が緩やかですが、二次相続で子供が取得する場合、要件が厳しくなります 2。

- 同居要件: 子供が親と同居していたか。

- 家なき子特例: 同居していない場合、子供が持ち家を持っていないか(過去3年間の借家住まい等)。

安易に「実家は特例で安くなる」と思い込んでいると、要件を満たせず高額な税金が発生するリスクがあります。

生前贈与による資産の移転

二次相続の財産を減らすためには、親が健在なうちに次世代へ資産を移転する「生前贈与」が有効です。

- 暦年贈与: 年間110万円以内の贈与は非課税。

- 特例贈与: 教育資金(最大1,500万円)、結婚・子育て資金(最大1,000万円)の一括贈与特例。

これらを活用し、時間をかけて相続財産を圧縮することで、累進課税の税率区分を下げる効果が期待できます。

5. 家族信託と遺言の活用

対策は税金面だけではありません。資産を確実に承継するための法的な準備も重要です。

遺言書ではできないこと

遺言書は「自分の財産を誰に渡すか」を決めることはできますが、「妻に渡した後、その次は長男に渡す」といった二次相続以降の指定(後継ぎ遺贈)は法的効力を持ちません。

家族信託(民事信託)のメリット

「家族信託」を活用すれば、二次相続以降の資産の承継先まで指定することが可能です。

- 受益者連続型信託: 自分が亡くなったら妻へ、妻が亡くなったら長男へ、といった流れを契約で固定できます。

- これにより、配偶者の親族へ資産が流出することを防ぎ、直系家族へ確実に資産を引き継ぐことができます。

6. 『簡単相続ナビ』の利用が必要な理由

ここまで解説した通り、二次相続対策には「一次相続での分割割合」「相次相続控除の計算」「不動産評価の特例適否」「経過年数の影響」など、無数の変数が絡み合います。これらを頭の中や手計算で最適化するのは、専門家であっても困難です。

そこで必要となるのが、**『簡単相続ナビ』**のような専門シミュレーションツールです。

なぜ『簡単相続ナビ』なのか?

- 二次相続まで見越した最適提案『簡単相続ナビ』は、一次相続だけでなく、二次相続を含めたトータルの税負担を瞬時に計算します。「配偶者が何%相続するのが一番得か?」という問いに対し、具体的な数値で答えを提示します。

- 複雑な控除計算の自動化相次相続控除や未成年者控除、配偶者の税額軽減など、複雑な計算ロジックをシステムが自動処理。ユーザーは資産状況と家族構成を入力するだけで、精度の高い結果を得られます。

- 相続争いの予防(「争族」対策)「お母さんが全部相続するべき」対「僕たちも今欲しい」といった感情的な対立も、客観的な数値(どちらが得か)を示すことで冷静な議論が可能になります。ツールが出力する公平なシミュレーション結果は、遺産分割協議をスムーズに進めるための強力な武器となります。

- 専門家レベルの知見を低コストで通常、税理士に詳細な二次相続シミュレーションを依頼すると、数十万円のコンサルティング費用がかかる場合があります。『簡単相続ナビ』なら、誰でも自宅で、低コストかつ何度でもシミュレーションを試すことができます。

結論:賢い相続は「シミュレーション」から始まる

相続税対策は、制度を知っているだけでは不十分です。「自分の家族の場合どうなるか」を具体的な数字で把握し、比較検討することが不可欠です。

税理士に相談に行く前に、まずは『簡単相続ナビ』で現状を把握してみましょう。具体的な数値を持って専門家と話をすることで、より具体的で効果的なアドバイスを受けることが可能になります。もちろん、申告書作成の段階でも、計算結果は大いに役立ちます。

二次相続対策は、一次相続が起きてからでは遅い場合もあります。今すぐシミュレーションを行い、大切な資産を守るための第一歩を踏み出してください。

あなたの家族の最適な遺産分割割合は?

『簡単相続ナビ』なら、10分で二次相続まで含めた税額診断が可能です。

コメント