「親からお金をもらったけれど、申告するのを忘れていた」 「このくらいの金額なら、税務署にはバレないだろう」

もし今、そんな風に思っているとしたら非常に危険です。 日本の税務署の調査能力(KSKシステムなど)は非常に高く、大きなお金の動きはほぼ確実に把握されています。

もし税務署から「お尋ね」が来てから申告漏れが発覚すると、本来払うべき税金に加えて、**非常に重いペナルティ(追徴課税)**が課されることになります。

今回は、贈与税を申告しなかった場合に待ち受ける4つのペナルティと、よくある「時効」への誤解について解説します。

贈与税の申告漏れに対する4つのペナルティ

期限内に正しく申告・納税をしなかった場合、本来の税額に上乗せして以下の4種類の「加算税」や「延滞税」がかかります。

1. 無申告加算税(申告を忘れていた)

「うっかり申告を忘れていた」「知らなかった」という場合に課されます。

| 状況 | 税率 |

|---|---|

| 自主的に申告した場合 | 5% |

| 税務署から指摘された後 | 15%(50万円を超える部分は20%) |

Google スプレッドシートにエクスポート

ポイント: 税務署から通知が来る前に、自分から「忘れていました」と申告すれば**5%で済みますが、指摘された後だと15%〜20%**に跳ね上がります。気づいた時点で1日も早く申告することが、傷を浅くする唯一の方法です。

2. 過少申告加算税(金額を少なく申告した)

「申告はしたけれど、計算間違いや財産の計上漏れで少なかった」という場合に課されます。

| 状況 | 税率 |

|---|---|

| 自主的に修正申告した場合 | 0%(かかりません) |

| 税務署から指摘された後 | 10%(一定額を超える部分は15%) |

Google スプレッドシートにエクスポート

こちらも、税務調査の通知が来る前に自分で気づいて修正すればペナルティはありません。

3. 重加算税(悪質な隠蔽)

これが最も重いペナルティです。 「税金を払いたくないから隠そう」「書類を改ざんしよう」といった仮装・隠蔽(いんぺい)行為があったと判断された場合に課されます。

| 状況 | 税率 |

|---|---|

| 無申告の場合 | 40% |

| 過少申告の場合 | 35% |

Google スプレッドシートにエクスポート

例えば、本来の贈与税が100万円だった場合、重加算税だけで40万円が上乗せされ、合計140万円(+延滞税)を支払うことになります。

4. 延滞税(利息)

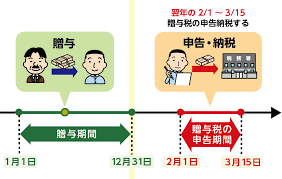

上記のペナルティとは別に、納期限(贈与を受けた翌年の3月15日)を過ぎた日数に応じてかかる「利息」のような税金です。

- 納期限の翌日から2ヶ月以内: 年2.4%程度(変動あり)

- 2ヶ月を超えた期間: 年8.7%程度(変動あり)

放置すればするほど、雪だるま式に金額が増えていきます。

「時効」まで逃げ切ることは可能か?

贈与税にも「時効(除斥期間)」は存在します。 しかし、現実的に時効まで逃げ切ることは極めて困難です。

贈与税の時効期間

- 原則:6年

- 悪質な場合(隠蔽など):7年

時効のカウントは、「贈与税の申告期限(翌年3月15日)」の翌日から始まります。 例えば、2020年に贈与があった場合、時効が成立するのは最長で2028年の3月15日となります。

「名義預金」には時効がない!

ここが最大の落とし穴です。 親が子供に内緒で作っていた「子供名義の通帳(名義預金)」にお金を移していた場合、そもそも**「贈与契約(あげる・もらうの合意)」が成立していません。**

贈与が成立していないということは、そのお金はまだ「親のもの」です。 したがって、親が亡くなった時に**「親の遺産」として相続税の課税対象**になります。 これには「贈与税の時効」という概念自体が存在しません。何十年前の入金であっても、すべて相続財産として課税されます。

不動産の登記漏れもバレます

「登記を変えなければバレないだろう」と考える方もいますが、不動産の名義変更(所有権移転登記)をすると、その情報は法務局から税務署へ通知されます。 登記をせずに放置していても、固定資産税の通知や、将来売却するタイミングで必ず発覚します。

過去の判例でも、登記をあえて遅らせて時効を狙ったケースで、「実質的な贈与時期」を巡って課税処分が下された事例があります。

まとめ:不安な日々を過ごすより、正しい申告を

「いつ税務署から連絡が来るか……」とビクビクしながら何年も過ごす精神的ストレスは相当なものです。 万が一調査が入れば、本来払う必要のなかった高額なペナルティまで取られてしまいます。

もし申告漏れに気づいたら、税務署から指摘される前に、自主的に申告しましょう。 そうすればペナルティは最小限(5%やゼロ)で済みます。

今後の税金対策、正しくできていますか?

過去の失敗を修正したら、次は未来の対策をしましょう。 「贈与税がかからない範囲で渡したい」「将来の相続税がどれくらいになるか知りたい」という方は、シミュレーションをしておくことが大切です。

ミラーマスターが提供する**『簡単相続ナビ』**は、Web上で将来の相続税や贈与の影響を試算できるツールです。 税理士紹介サイトではないため、匿名で誰にも知られずに計算できます。

- 贈与をした場合の相続税の変化

- 生前贈与加算(持ち戻し)の影響

これらを数字で把握して、今度こそ失敗のない資産管理を始めませんか?

コメント