「親から500万円をもらったけれど、贈与税はいくらかかるの?」 「贈与税は高いって聞くけど、本当?」

贈与税は、財産をもらった人にかかる税金ですが、その計算方法は少し複雑です。 「誰から」「いくら」もらったかによって税率が変わり、計算を間違えると税務署から指摘を受ける可能性もあります。

今回は、贈与税の基本的な仕組みと計算方法、そして税率表(特例・一般)の見方について、具体例を交えてわかりやすく解説します。

贈与税の計算における「3つの基本」

贈与税の計算式は、以下の3ステップで成り立っています。

- 1年間にもらった総額を出す 1月1日~12月31日の間に受け取った財産(現金、不動産、株など)を合計します。

- 基礎控除(110万円)を引く 贈与税には「年間110万円」の基礎控除があります。これを超えた分だけが課税対象です。

- 税率をかけて控除額を引く 課税対象額に応じた税率をかけ、控除額を引いて税額を算出します。

基本計算式

贈与税額 = (贈与総額 - 110万円) × 税率 - 控除額

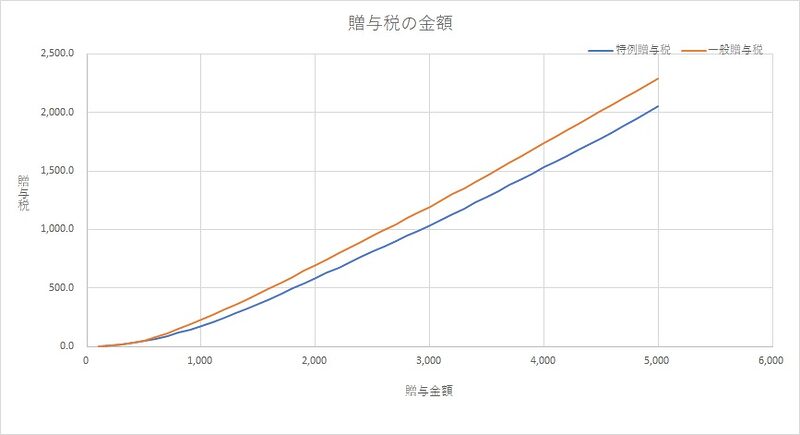

2つの税率表:「特例贈与」と「一般贈与」

ここが一番のポイントです。 贈与税には、贈与者(あげた人)と受贈者(もらった人)の関係によって2種類の税率表が存在します。

1. 特例贈与財産用(親子・祖父母など)

直系尊属(父母や祖父母)から、18歳以上(※)の子や孫への贈与に使います。一般税率よりも税率が低く設定されており、優遇されています。 (※贈与を受けた年の1月1日時点で18歳以上)

【特例税率表】

| 基礎控除後の課税価格 | 200万円以下 | 400万円以下 | 600万円以下 | 1,000万円以下 | 1,500万円以下 | 3,000万円以下 | 4,500万円以下 | 4,500万円超 |

|---|---|---|---|---|---|---|---|---|

| 税 率 | 10% | 15% | 20% | 30% | 40% | 45% | 50% | 55% |

| 控除額 | ー | 10万円 | 30万円 | 90万円 | 190万円 | 265万円 | 415万円 | 640万円 |

※出典:国税庁ホームページ

2. 一般贈与財産用(兄弟・夫婦・他人など)

特例贈与に当てはまらないケース(兄弟間、夫婦間、親から未成年の子への贈与など)に使います。税率は少し高めです。

【一般税率表】

| 基礎控除後の課税価格 | 200万円以下 | 300万円以下 | 400万円以下 | 600万円以下 | 1,000万円以下 | 1,500万円以下 | 3,000万円以下 | 3,000万円超 |

|---|---|---|---|---|---|---|---|---|

| 税 率 | 10% | 15% | 20% | 30% | 40% | 45% | 50% | 55% |

| 控除額 | ー | 10万円 | 25万円 | 65万円 | 125万円 | 175万円 | 250万円 | 400万円 |

※出典:国税庁ホームページ

3. 特例贈与と一般贈与の違い

ケース別:贈与税の計算シミュレーション

では、具体的に「500万円」をもらった場合で計算してみましょう。

ケースA:父から成人した子へ500万円(特例税率)

- 課税対象額: 500万円 - 110万円 = 390万円

- 適用税率: 特例税率表の「400万円以下(15%)」

- 計算式: 390万円 × 15% - 10万円 = 48.5万円

ケースB:兄から弟へ500万円(一般税率)

- 課税対象額: 500万円 - 110万円 = 390万円

- 適用税率: 一般税率表の「400万円以下(20%)」

- 計算式: 390万円 × 20% - 25万円 = 53万円

同じ500万円でも、誰からもらうかで税金が4.5万円も変わります。

ケースC:父から400万円、兄から100万円もらった場合

これは少し複雑です。「特例」と「一般」が混ざっている場合、全体の税額を計算してから、それぞれの割合で按分(あんぶん)します。

- 全体の課税額: (400万+100万)- 110万 = 390万円

- すべて「一般」と仮定して計算: 390万 × 20% - 25万 = 53万円

- すべて「特例」と仮定して計算: 390万 × 15% - 10万 = 48.5万円

- 按分計算:

- 一般分:53万円 ×(100万 ÷ 500万)= 10.6万円

- 特例分:48.5万円 ×(400万 ÷ 500万)= 38.8万円

- 合計税額: 10.6万円 + 38.8万円 = 49.4万円

手計算だと非常に面倒ですよね……。

計算が面倒ならシミュレーションツールを使おう

「特例税率とか一般税率とか、計算が難しくて間違えそう」 「将来の相続税対策として、いくら贈与するのが一番お得なのか知りたい」

そんな時は、**『簡単相続ナビ』**をご活用ください。

『簡単相続ナビ』でできること

ミラーマスターが提供する『簡単相続ナビ』は、Web上で簡単に税金計算ができるシミュレーションツールです。

- 贈与税の自動計算

- 生前贈与をした場合の、将来の相続税節税効果の試算

- 暦年贈与と相続時精算課税制度の比較

複雑な税率表を見なくても、金額を入力するだけで自動で最適な計算を行います。 税理士紹介サービスではないため、営業電話などは一切ありません。まずはご自身の状況をシミュレーションしてみませんか?

贈与税の申告・納税期限に注意

贈与税がかかる場合、もらった年の翌年2月1日~3月15日の間に、税務署へ申告・納税をする必要があります。 1日でも遅れるとペナルティ(延滞税など)がかかるので、計算は早めに済ませておきましょう。

申告漏れのリスクやペナルティについては、以下の記事でも詳しく解説しています。

贈与税の申告漏れペナルティとは?時効や重加算税のリスクを解説

コメント