「相続税を少しでも減らして、子や孫に多くの財産を残してあげたい」

そう考えた時に、最も有効な手段の一つが**「生前贈与(せいぜんぞうよ)」**です。 自分が生きているうちに財産を渡すことで、将来の相続財産を減らし、結果として相続税を節税することができます。

しかし、やり方を間違えると、かえって高い税金を払うことになったり、税務署に否認されてしまうリスクもあります。 特に、令和6年からの税制改正により、生前贈与のルールは大きく変わりました。

今回は、生前贈与の基本的な仕組みと、メリット・デメリット、そして失敗しないための注意点について詳しく解説します。

そもそも「生前贈与」とは?

「生前贈与」とは、生きている個人(贈与者)が、別の人(受贈者)に財産を無償で渡す契約のことです。 法律用語ではなく、死後に財産を渡す「相続」と区別するために便宜上そう呼ばれています。

贈与税の基本ルール(暦年贈与)

生前贈与を行うと、財産をもらった人(受贈者)に「贈与税」がかかります。 しかし、贈与税には**「年間110万円の基礎控除」**があります。

- 1月1日〜12月31日の1年間で、もらった財産の合計が110万円以下なら非課税

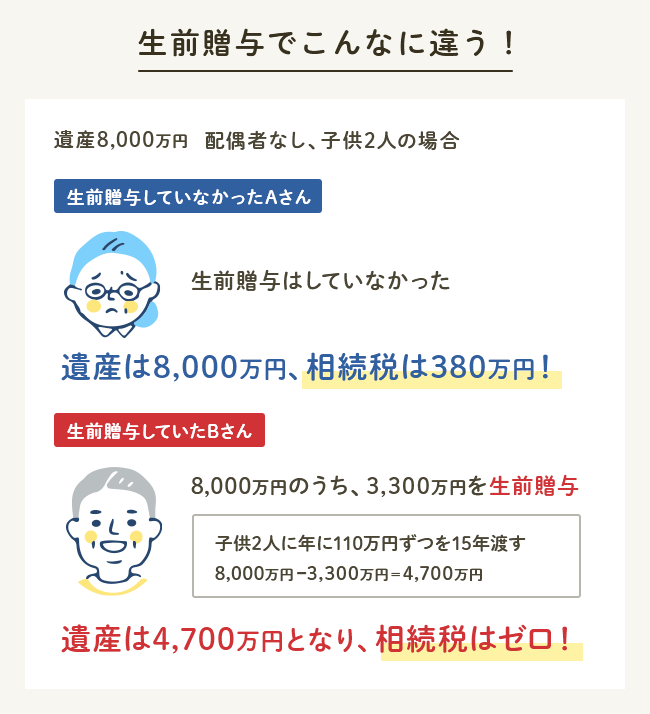

この枠を使い、毎年コツコツと財産を移転させることで、無税で将来の相続財産を減らしていく手法が、相続対策の王道とされています。

生前贈与のメリット

1. 将来の相続税を減らせる

これが最大の目的です。 例えば、1億円の財産を持つ人が、毎年110万円ずつ10年間、子供2人に贈与し続ければ、合計2,200万円の財産を無税で移転できます。 結果、相続時の財産は7,800万円に減り、相続税も大幅に安くなります。

2. 贈与する相手を自由に選べる

相続の場合、財産を渡せるのは原則として「法定相続人(配偶者や子)」に限られます。 しかし生前贈与なら、孫、息子の配偶者、お世話になった知人など、誰にでも財産を渡すことができます。

3. 渡したいタイミングで渡せる

「家を建てるから資金援助したい」「孫の学費を出したい」など、相手が必要としているタイミングで確実に援助ができます。

生前贈与のデメリット・リスク

1. 相続税より税率が高い場合がある

一般的に、相続税よりも贈与税の方が税率は高く設定されています。 基礎控除(110万円)を超えて一度に多額の贈与を行うと、相続で渡すよりも高い税金を払うことになる可能性があります。

2. 「生前贈与加算(持ち戻し)」のリスク

ここが最も重要です。 相続税を減らすための「駆け込み贈与」を防ぐため、亡くなる直前の贈与は「なかったこと(相続財産)」として計算されます。

- 改正前: 亡くなる前3年以内の贈与は持ち戻し

- 改正後(令和6年以降): 亡くなる前7年以内の贈与は持ち戻し

つまり、亡くなる直前に慌てて贈与しても、節税効果はなくなってしまったのです。だからこそ、**「早めの対策」**が必要になります。

3. 不動産贈与はコストが高い

現金の贈与はコストがかかりませんが、不動産を贈与する場合、以下のコストが相続時よりも高くつきます。

- 登録免許税: 相続の5倍(固定資産税評価額の2%)

- 不動産取得税: 相続なら非課税だが、贈与だとかかる

賢い生前贈与のテクニック

デメリットを回避し、効果的に節税するためのポイントを紹介します。

1. 「孫」への贈与は最強の節税策

先ほど説明した「生前贈与加算(7年持ち戻し)」のルールは、原則として**「相続人(子など)」にしか適用されません。** つまり、相続人ではない**「孫」や「子の配偶者」**への贈与は、亡くなる直前(前日など)に行っても持ち戻しの対象外となり、確実に財産を減らすことができます。 (※孫を養子にしている場合や、遺言で財産を渡す場合を除く)

2. 特例制度を活用する

年間110万円の枠とは別に、国が認めている非課税特例を使うことで、一気に多額の資産を移転できます。

- 贈与税の配偶者控除(おしどり贈与): 結婚20年以上の夫婦間で、自宅を贈与する場合に2,000万円まで非課税。

- 住宅取得等資金の贈与: 子や孫のマイホーム資金として最大1,000万円まで非課税。

- 教育資金の一括贈与: 孫の教育資金として最大1,500万円まで非課税。

- 結婚・子育て資金の一括贈与: 結婚・子育て資金として最大1,000万円まで非課税。

3. 連年贈与(れんねんぞうよ)とみなされない工夫

毎年同じ時期に、同じ金額(例:毎年100万円)を機械的に振り込んでいると、税務署から「最初から1,000万円あげる約束だったのを、分割払いしただけ(連年贈与)では?」と疑われ、一括で課税されるリスクがあります。 これを防ぐために、以下の対策が有効です。

- 毎年、贈与契約書を作成する。

- 振り込む時期や金額を毎年少し変える。

- 111万円贈与して、あえて少額の贈与税申告をして証拠を残す。

生前贈与すべきか、相続まで待つべきか?

「自分の場合、生前贈与をした方が得なのか?」 「贈与税を払ってでも、先に渡した方がトータルの税金は安くなる?」

これは、資産の総額や家族構成によって正解が異なります。 もし相続財産が基礎控除以下(相続税がかからない)なら、無理に生前贈与をする必要はありません。逆に、資産が多い方は、多少の贈与税を払ってでも早く資産を移転させた方が有利な場合もあります。

『簡単相続ナビ』でシミュレーション

ミラーマスターが提供する**『簡単相続ナビ』**は、Web上で将来の相続税額を試算できるシミュレーションツールです。

- 生前贈与をした場合、将来の相続税はどれくらい減るのか?

- 孫への贈与を組み合わせるとどうなるか?

これらを数字で可視化することで、あなたに最適な節税プランが見えてきます。 税理士紹介サービスではないため、営業電話などは一切ありません。まずは現状を把握するために、お気軽にご利用ください。

コメント