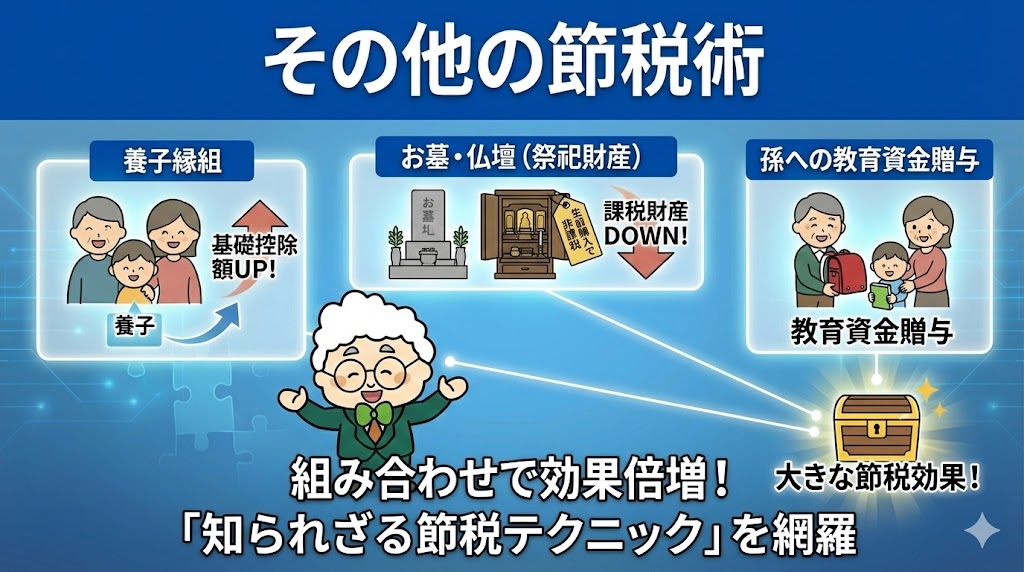

不動産や保険以外にも、相続税を減らす方法は存在します。「養子縁組」をして法定相続人を増やし基礎控除額を上げる方法、「お墓や仏壇」を生前に購入して課税財産を減らす方法(祭祀財産の非課税)、そして孫への教育資金贈与など。一つ一つは小さくても、組み合わせることで大きな効果を生む「知られざる節税テクニック」を網羅します。

-

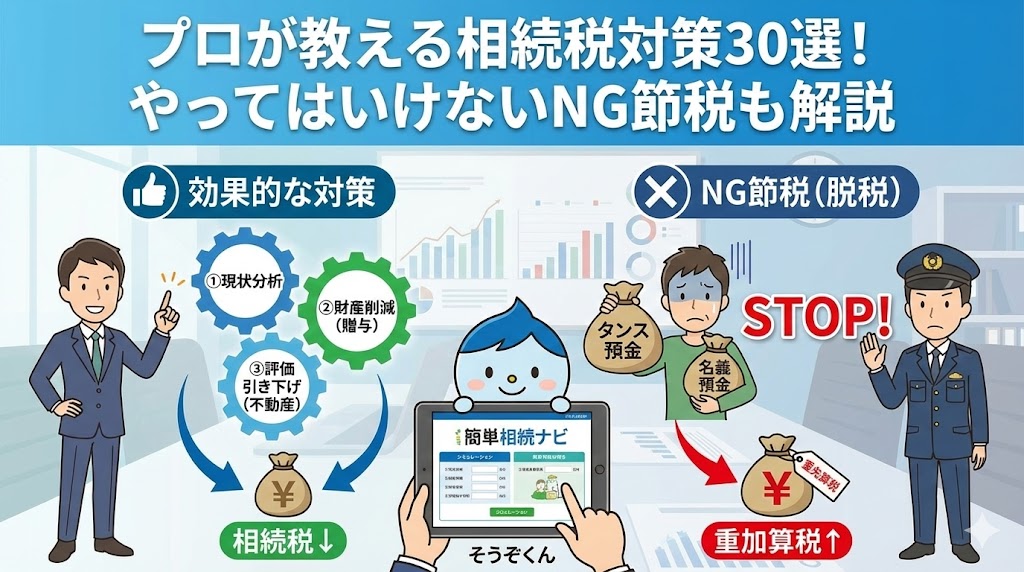

プロが教える相続税対策30選!やってはいけないNG節税も解説

「相続税対策をしたいけれど、何から手をつければいいか分からない」「ネットには色々な節税方法があるけれど、本当に効果があるの?」 相続税対策は、闇雲に行っても効果が出ないばかりか、税務署に否認されてペナルティを受けるリスクもあります。 正し... -

個人財産を守る!相続税の仕組みと賢い節税対策の基本

「うちは大金持ちじゃないから、相続税なんて関係ない」そう思っていませんか? 実は、法改正により基礎控除額が引き下げられたことで、一般的なご家庭でも相続税が発生するケースが増えています。「知らなかった」では済まされず、対策をしないと大切な財... -

相続税の個人の生前対策方法とその効果

「相続税対策は、お金持ちだけがやるもの」と思っていませんか? 実は、基礎控除額の引き下げにより、一般的な家庭でも相続税が発生するケースが増えています。「うちは大丈夫」と思って何も対策をしないまま相続が発生し、高額な税金や、遺産分割を巡る家... -

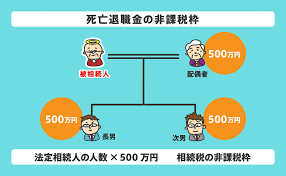

【決定版】死亡退職金は相続税の対象?非課税枠500万円の計算式と弔慰金の「裏ワザ」を徹底解説

「亡くなった夫の会社から、退職金として2,000万円が振り込まれた。これってそのまま受け取っていいの?税金で半分以上持っていかれるのでは?」 大切なご家族を亡くされ、悲しみと慌ただしさの中にいる皆様にとって、突然の「大金」の入金は、安堵よりも... -

【2025年最新版】養子縁組を活用して相続税を節税対策!孫養子の2割加算やトラブル事例を完全解説

「養子縁組をすると相続税が安くなる」 この話は、相続対策を検討し始めた方の多くが耳にする、最もポピュラーかつ効果的な節税手法の一つです。 しかし、その仕組みを正しく理解せず、「とりあえず孫を養子にすればいい」と安易に進めてしまうと、思わぬ... -

10年以上海外生活者が日本の財産相続!税金対策は「居住地の海外移転」で完結するのか?

「海外に移住すれば、日本の高い相続税から逃れられる」 富裕層の間でまことしやかに語られるこの節税スキームですが、現在の税制においては決して簡単なことではありません。 2017年の税制改正により、海外移住による節税封じ込めとも言える「10年ルール... -

山林の相続税が80%オフ!納税猶予の特例と免除の条件を解説

「実家の山を相続することになったが、相続税が心配だ」「山林経営を続けるつもりだが、少しでも税金を安くしたい」 広大な山林を相続すると、評価額によっては高額な相続税が発生することがあります。しかし、国は林業の保護・育成のために「山林の納税猶...

1