「息子の代に引き継ぐ前に、会社の経営状態を良くしておきたい」

「自社株の評価額が高すぎて、相続税が心配だ」

事業承継を成功させるためには、今の会社の「健康状態」を正確に把握する必要があります。

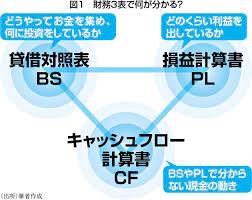

そのための診断カルテとなるのが、「損益計算書(PL)」「貸借対照表(BS)」「キャッシュフロー計算書(CF)」のいわゆる「財務三表」です。

これらを正しく読み解くことは、経営改善だけでなく、「自社株の評価額(相続税評価)」をコントロールするためにも不可欠です。

この記事では、財務三表の基本と関係性、そして事業承継における活用法について解説します。

財務三表とは?それぞれの役割と関係性

会社が決算で作る書類はたくさんありますが、重要なのはこの3つです。

| 名称 | 略称 | 何がわかる? | 事業承継でのポイント |

|---|---|---|---|

| 損益計算書 | PL | 1年間の「儲け」 (いくら稼いだか) | 赤字か黒字かは株価評価に直結する |

| 貸借対照表 | BS | 決算時点の「財産」 (何を持っているか) | 「純資産」の額が自社株の価値になる |

| キャッシュフロー計算書 | CF | 1年間の「お金の流れ」 (現金がどう動いたか) | 納税資金や借入返済能力の確認 |

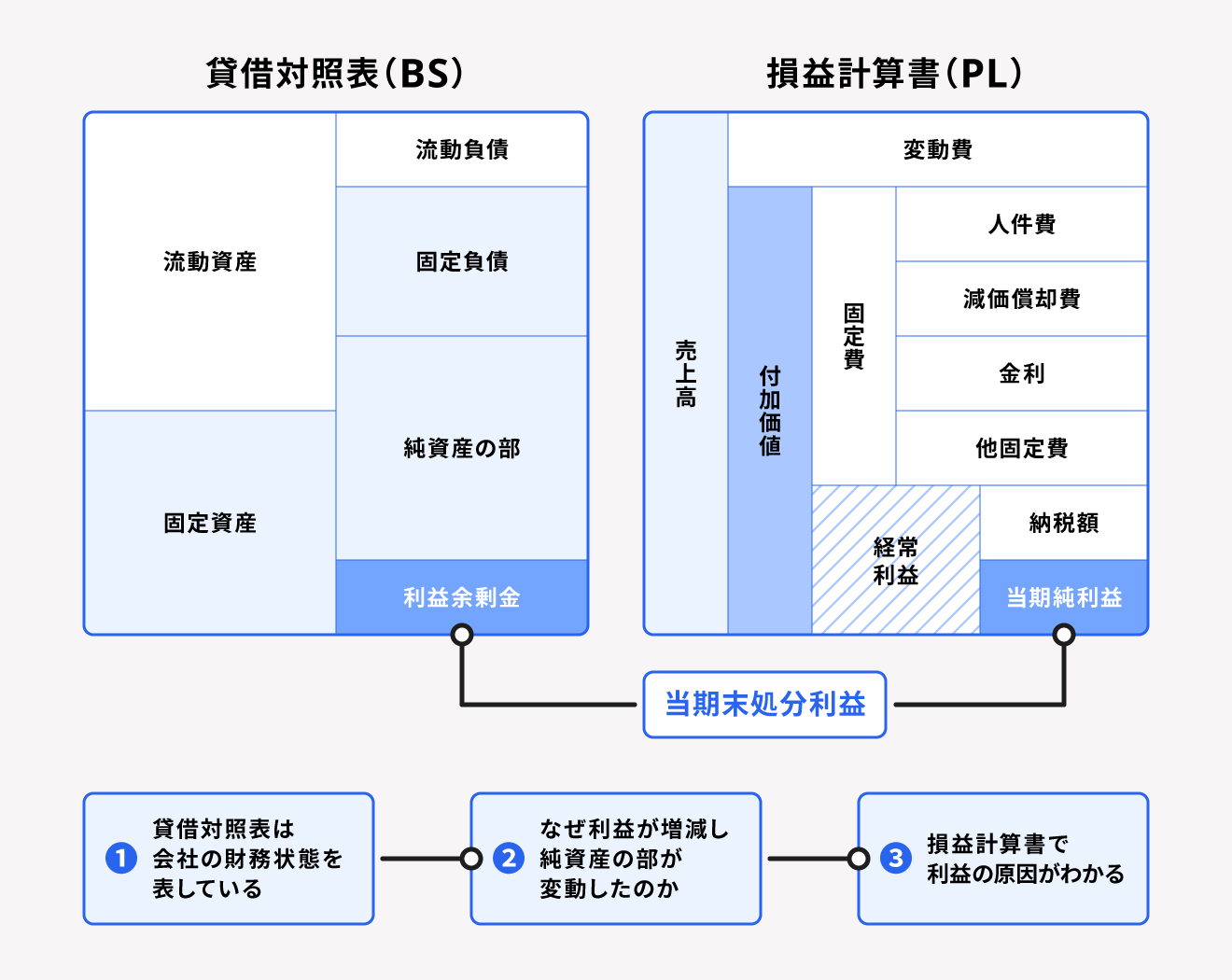

3つの表はすべて繋がっている

これらは別々の書類ですが、密接に連動しています。

- PLで出た利益(当期純利益)は、BSの「純資産(利益剰余金)」に積み上がります。

- CFで増えた現金は、BSの「現金預金」として資産計上されます。

つまり、「毎年しっかり利益(PL)を出して、会社にお金(CF)を残し、純資産(BS)を厚くしていく」のが優良企業の証です。

しかし、事業承継(相続)の場面では、この「優良企業(純資産が多い)」であることが、逆に「自社株の評価額が高くなりすぎて相続税が払えない」という悩みを生む原因にもなります。

財務三表から分かること

財務諸表のうち中心となるのが、貸借対照表・損益計算書・キャッシュ・フロー計算書の「財務三表」です。

この財務三表の数値を組み合わせることで、会社の収益性や生産性、安全性、成長性などの分析を行うことができます。

| 分析内容 | 指標 | 計算式 | 説明 |

|---|---|---|---|

| 収益性分析 (収益力) | 売上高営業利益率 | 売上高営業利益率(%)=営業利益÷売上高×100 | 売上高に対する営業利益の比率を見る指標 |

| 売上高総利益率(粗利率) | 売上高総利益率(%)=売上総利益÷売上高×100 | 売上高に対する売上総利益の比率を見る指標 | |

| 総資本回転率 | 総資本回転率=売上高÷総資本 | 会社の資源を有効に利用できているかを見る指標 | |

| 生産性分析 (付加価値) | 労働生産性 | 付加価値=売上-外部購入費用 労働生産性=付加価値÷従業員数 | 従業員が平均してどれだけ会社に貢献しているかを見る指標 |

| 労働分配率 | 労働分配率=人件費÷付加価値×100 | 付加価値が労働者にどの程度配分されているのかを見る指標 | |

| 安全性分析 (支払い能力) | 流動比率 | 流動比率=流動資産÷流動負債×100 | 会社の短期的な支払い能力を見る指標 |

| 当座比率 | 当座比率=当座資産÷流動負債×100 | すぐに支払わなければならない負債を判断 | |

| 自己資本比率 | 自己資本比率=純資産÷総資本×100 | 会社として借金が多すぎないかを見る指標 | |

| 成長性分析 (成長力) | 売上高伸び率 | 売上高伸び率(%)=(当期売上高-前期売上高)÷前期売上高×100 | 当期にどれだけ売上高が増加(減少)したのかを判断 |

| 売上高研究開発費率 | 売上高研究開発費率=研究開発費÷売上高×100 | 売上高に占める研究開発費の割合 |

事業承継・相続対策での分析ポイント

後継者にバトンを渡す際、特に注目すべき指標を紹介します。

1. 自己資本比率(安全性)

自己資本比率 = 純資産 ÷ 総資産 × 100

会社の借金が多すぎないかを見る指標です。

これが高いほど倒産しにくい会社ですが、高すぎると自社株評価も高くなります。「借入金で不動産投資をして純資産を圧縮する」などの対策を検討する材料になります。

2. 流動比率(支払い能力)

流動比率 = 流動資産 ÷ 流動負債 × 100

「すぐに現金化できる資産」で「すぐに返すべき借金」を返せるかを見る指標です。

事業承継時には、後継者が相続税を払うために会社からお金を借りたり、退職金を払ったりして現預金が減ることがあります。その際に資金ショートしないか、CFと合わせて確認が必要です。

3. ROE(自己資本利益率)

ROE(自己資本利益率) = 当期純利益 ÷ 自己資本 × 100(%)

株主が出したお金(自己資本)を使って、どれだけ効率よく利益を出したかを見る指標です。

ROEが高い会社は株価が高くなりやすいため、承継タイミングの見極めが重要になります。

財務分析と株価評価は『簡単相続ナビ』にお任せ

「決算書を見ても、自社株がいくらになるか分からない」

「どの数字を改善すれば、相続税対策になるの?」

自社株の評価(非上場株式の評価)は非常に複雑で、会社の規模や株主構成によって計算方法が異なります。

そこで活用したいのが、ミラーマスター合同会社の『簡単相続ナビ』です。

会社の「健康診断」と「株価算定」をワンストップで

『簡単相続ナビ』なら、決算書の数値を入力するだけで、経営分析と株価シミュレーションが可能です。

- 【自社株評価シミュレーション】

「類似業種比準価額」や「純資産価額」を自動計算し、概算の株価と相続税額を算出します。 - 【財務分析レポート】

安全性や収益性をグラフ化し、事業承継に向けた課題(借金圧縮や利益調整など)を「見える化」します。 - 【AI相談】

「役員退職金はいくら出せる?」「赤字決算の影響は?」といった疑問に、マスコットキャラクターの「簡単 そうぞくん」が24時間365日お答えします。

マスコットキャラクターの「簡単 そうぞくん」にお任せください!

相続の「ちょっとした疑問」、

AIマスコット「そうぞくん」に聞いてみませんか?

生成AI搭載!あなたの専属アドバイザー

- 専門家に電話するほどではない「小さな疑問」も気軽に相談

- 専門用語は不要。友達に話すような言葉でOK

- 夜中でも休日でも、気になったその瞬間に回答

- 何度質問しても無料なので安心

生成AI(Dify)を搭載したチャットボット「そうぞくん」が、あなたの疑問に24時間365日、無料で回答します。

まとめ:数字を知れば、承継は怖くない

財務三表は、単なる税務署への報告書類ではありません。

会社の強みと弱み、そして「相続税のリスク」を教えてくれる羅針盤です。

円滑な事業承継のために、まずは『簡単相続ナビ』で自社の現状を正しく把握することから始めてみませんか?

自社株の評価額、把握していますか?

決算書から株価と相続税を無料診断。

AI「そうぞくん」が事業承継をサポートします。

コメント