鏡孝正– Author –

-

【法人様向け】相続ビジネスを変革する。販売・タイアップパートナー企業様募集

高齢化社会において、「相続」は避けて通れない課題であり、同時に巨大なマーケットでもあります。 しかし、既存の相続サービスは「難解」「高額」なものが多く、一般層には届きにくいのが現状です。 ミラーマスター合同会社では、この課題をデジタルの力... -

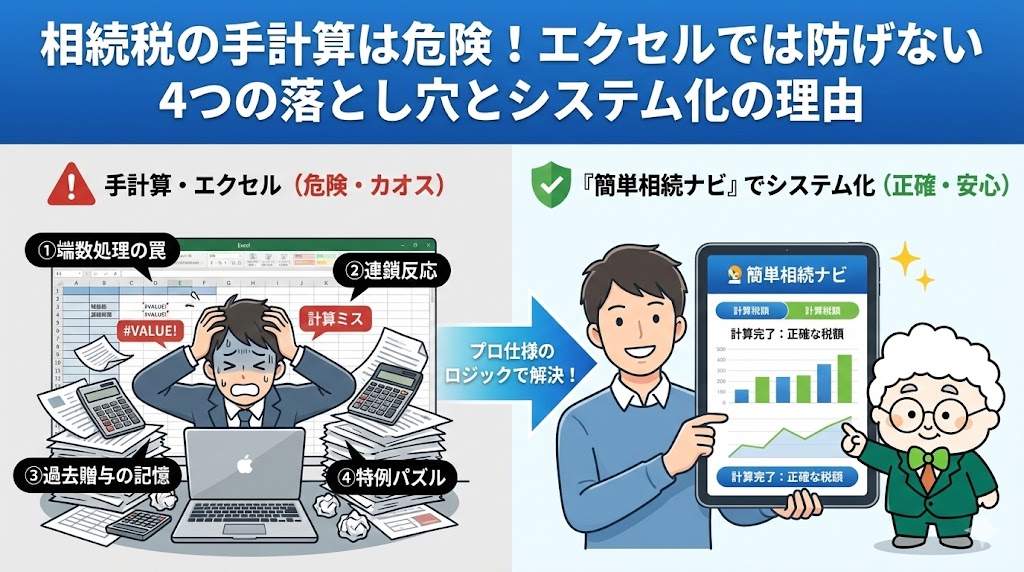

相続税の手計算は危険!エクセルでは防げない4つの落とし穴とシステム化の理由

「相続税の計算なんて、財産を足して税率を掛けるだけでしょ?」「エクセルで計算式を作れば、自分でもできるはず」 もしあなたがそう考えているなら、少し危険かもしれません。 日本の相続税計算は、世界でも類を見ないほど複雑な「パズル」のような構造... -

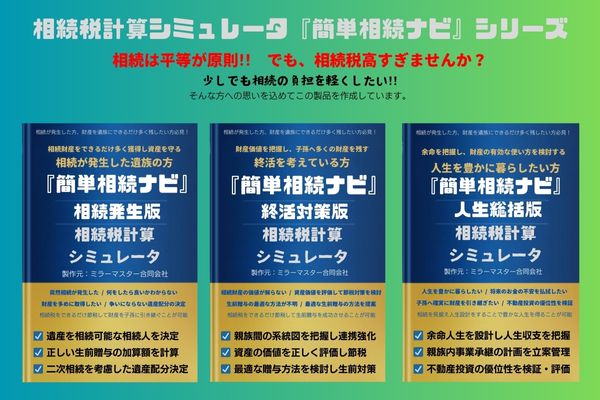

あなたに最適なのはどれ?『簡単相続ナビ』3つのラインナップ徹底比較

「相続の手続きが必要になった」「そろそろ終活を始めたい」「認知症対策も考えたい」 一口に相続の悩みと言っても、置かれている状況は人それぞれです。 『簡単相続ナビ』では、あなたの現在のステージに合わせて、無駄なく最適な機能を選べるよう3つの製... -

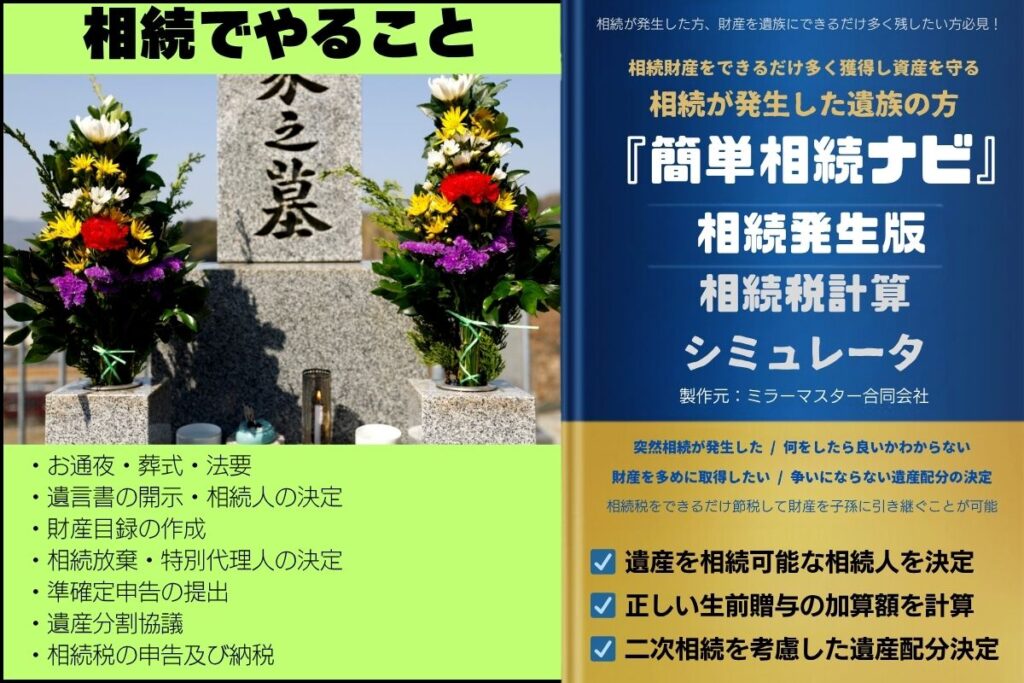

『簡単相続ナビ』相続発生版:大切な遺産を「手数料」で減らさず、次世代へ繋ぐために

「親が亡くなり、相続の手続きに追われている」「税理士に頼むと高額な費用がかかると聞いて不安……」 大切な家族を亡くした悲しみの中で、期限のある相続手続きを進めるのは精神的にも大きな負担です。 しかし、すべてを専門家に丸投げしてしまうと、本来... -

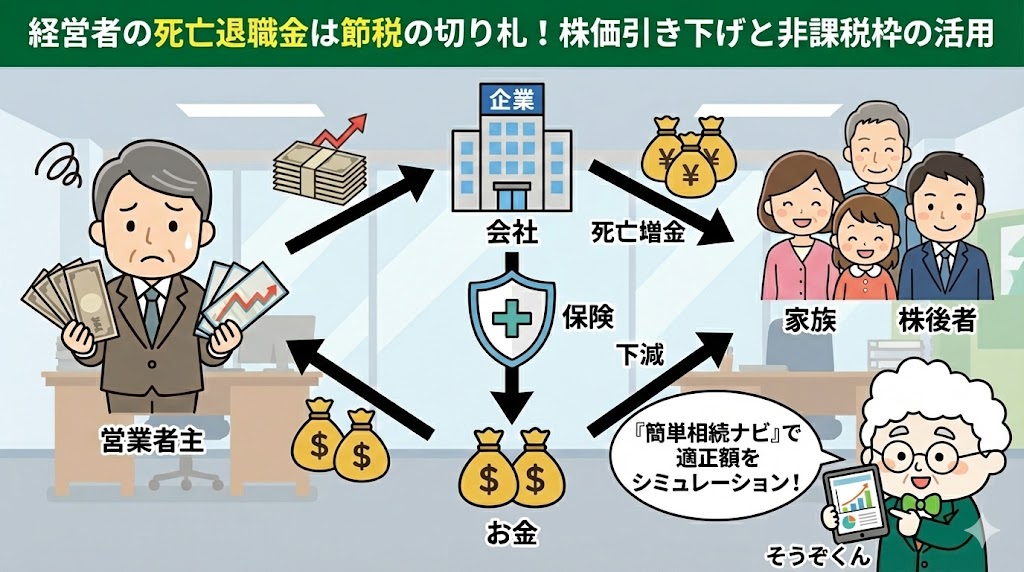

死亡退職金で株価ゼロは危険?「適正額」で賢く節税する極意

「退職金を数億円払って会社の資産を空にすれば、株価はゼロになるのでは?」「そうすれば、後継者は無税で会社を継げるはずだ」 経営者の方から、このような「究極の節税策」についてご相談いただくことがあります。理論上、会社の現金をすべて吐き出せば... -

経営者の死亡退職金は節税の切り札!株価引き下げと非課税枠の活用

「会社にお金はあるが、個人の手取りにすると税金が高い」「万が一の時、家族に現金を残したいが相続税が心配だ」 オーナー経営者にとって、会社は最大の「節税装置」になり得ます。特に「死亡退職金」と「法人契約の生命保険」を組み合わせたスキームは、... -

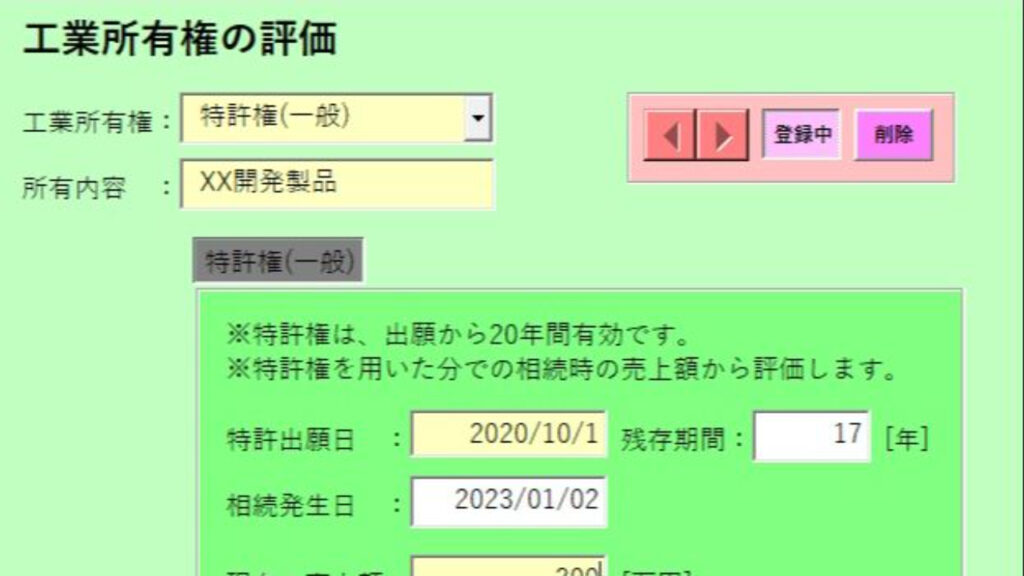

特許や著作権の相続税評価!無形財産の計算式と評価方法を解説

「亡くなった父が持っていた特許権、相続税はいくらになる?」「出版した本の著作権(印税)も相続財産に含まれるの?」 土地や建物といった目に見える財産だけでなく、特許権や著作権などの「無形財産(知的財産権)」も、立派な相続財産であり、相続税の... -

自社株評価の完全ガイド!必要書類の準備から計算事例まで

「自社株の評価をしたいけれど、何から始めればいいか分からない」「決算書だけで計算できるの?他に必要な書類は?」 非上場企業の株価算定は、税理士でも頭を悩ませるほど複雑です。しかし、正しい準備と手順を踏めば、自社の株価が「高いのか安いのか」... -

自社株評価の本質とは?BSが語る「会社の真の価値」と配当の仕組み

「自社株の評価額が高いと言われたが、なぜそうなるのかピンとこない」「決算書(BS)のどこを見れば、株価の正体がわかるの?」 多くの経営者様にとって、自社株の評価は「税理士が計算する難しい数字」という認識かもしれません。しかし、自社株の評価額... -

自社株の評価を下げる!相続税を大幅節税する3つの戦略

「会社の業績は良いが、株価が高すぎて相続税が心配だ」「後継者に株を譲りたいが、贈与税が高くて渡せない」 非上場企業の経営者にとって、自社株(取引相場のない株式)の評価額は悩みの種です。評価額が高いと、事業承継時に莫大な相続税や贈与税がかか... -

自社株評価の併用方式とは?会社規模(L)で変わる節税効果

「うちは大会社ではないけれど、小会社でもない」「自社株の評価額を少しでも下げて、相続税を抑えたい」 中小企業の多くが該当する「中会社」の自社株評価では、「併用方式(へいようほうしき)」という計算方法が使われます。これは、株価が高くなりがち... -

類似業種比準方式とは?自社株評価を下げて相続税を節税する方法

「自社の株価が高すぎて、このままでは相続税が払えない…」「株価を下げる方法はないの?」 事業承継を控えた経営者にとって、自社株の評価額(株価)は死活問題です。この株価を計算する方法にはいくつかありますが、一般的に最も株価を安く評価できるの...