書類の正式名称と役割

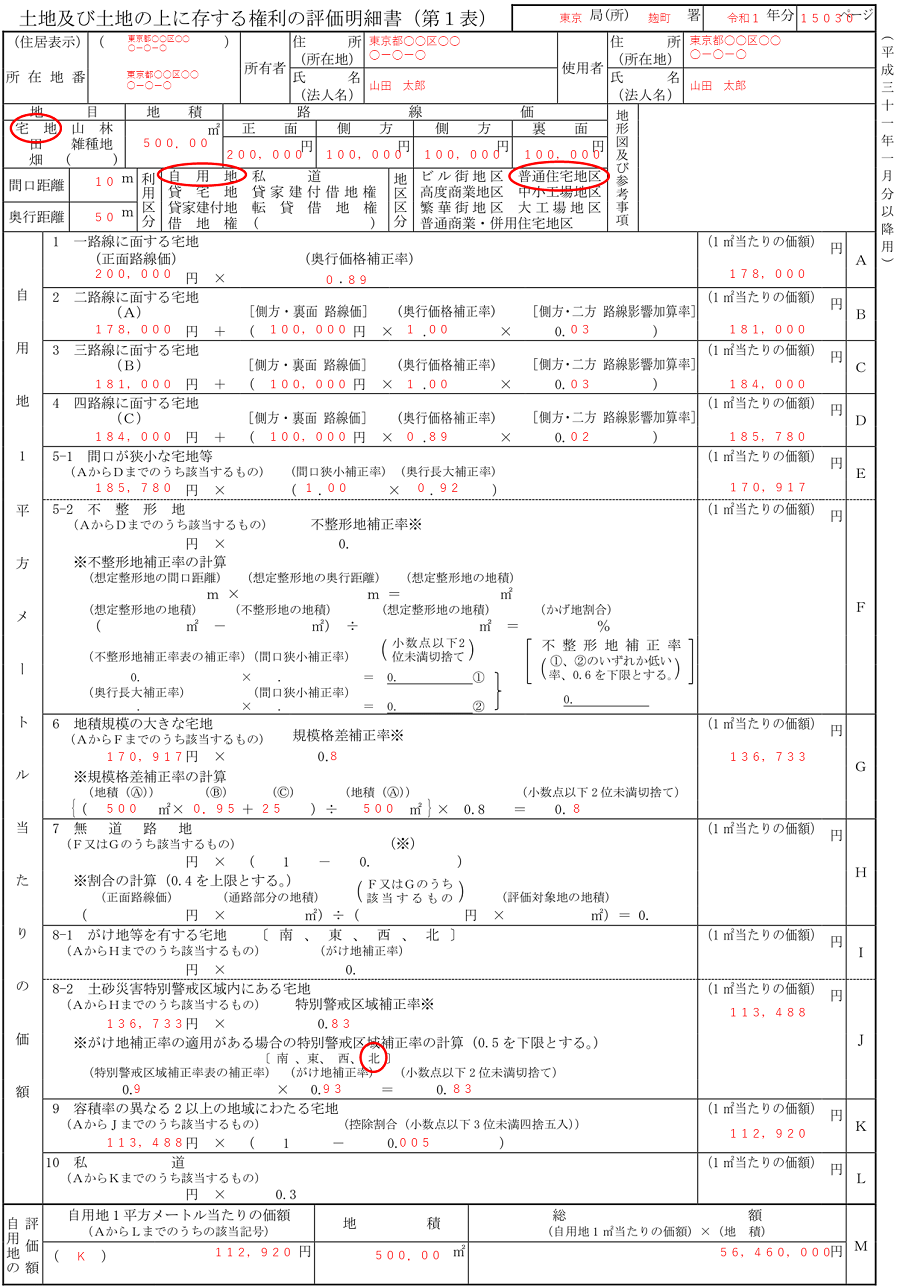

「土地評価明細書」と一般に呼ばれる書類の正式名称は、「土地及び土地の上に存する権利の評価明細書」である。これは、国税庁が定める様式(第2表の5)であり、相続税や贈与税の申告において、土地の評価額を算出するために使用される。

この書類の役割は単なる「申告」ではなく、「評価額の計算プロセス」そのものである。固定資産税評価額のように自治体から通知されるものではなく、納税者自身(または代理人の税理士)が、路線価や倍率方式を用いて自ら計算しなければならない点が最大の特徴である。この「自ら計算する」という点に、計算ミスや評価減の適用漏れといったリスクが潜んでおり、ここに『簡単相続ナビ』のようなツールの存在意義がある。

2つの表の構成と使い分け

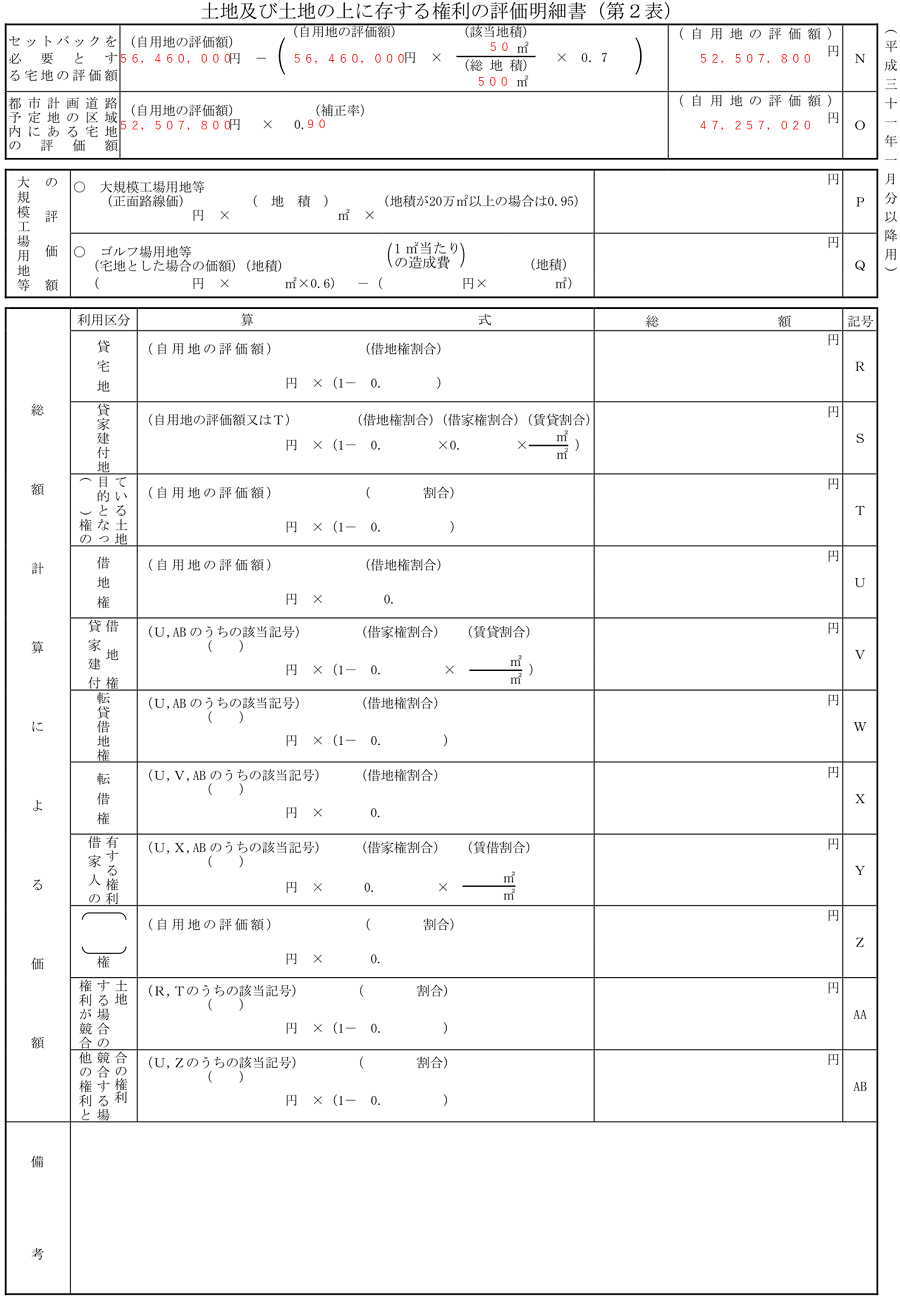

この明細書は、「第1表」と「第2表」の2部構成となっている。

多くの方は、相続において、第1表の作成は何とか試みようとするが、第2表が必要となる「セットバック」や「貸家建付地」の計算で挫折するケースが多い。

第1表(第1ページ)

主に「自用地(自分で使っている土地)」の評価計算に使用する。多くのユーザーにとって最も重要なページであり、路線価×地積という基本的な計算に加え、奥行価格補正や不整形地補正などの「画地調整」を行うメインのシートである。

第2表(第2ページ)

より複雑な権利関係や特殊な土地の評価に使用する。具体的には、セットバックが必要な土地、都市計画道路予定地、他人に貸している土地(貸宅地)、アパート等が建っている土地(貸家建付地)、借地権などの計算を行う。

事前準備:評価明細書を書く前に揃えるべき「3種の神器」

正確な土地評価を行うためには、以下の3つの資料が不可欠である。これらが手元になければ、明細書の作成に着手することすらできない。

| 資料名 | 入手先 | 評価における役割 | 注意点 |

|---|---|---|---|

| 1. 固定資産税の課税明細書 | 市区町村(4月頃郵送) | 「地番」「地目」「地積(登記簿面積)」の確認。 | 現況の地目と異なる場合があるため過信は禁物。 |

| 2. 登記事項証明書(登記簿謄本) | 法務局(オンライン可) | 正確な所有者、共有持分、権利関係の確認。 | 相続開始日時点の情報が必要。 |

| 3. 地積測量図 | 法務局 | 土地の形状、間口、奥行、接道状況の確認。 | 古い図面は精度が低い場合がある。不整形地の計算に必須。 |

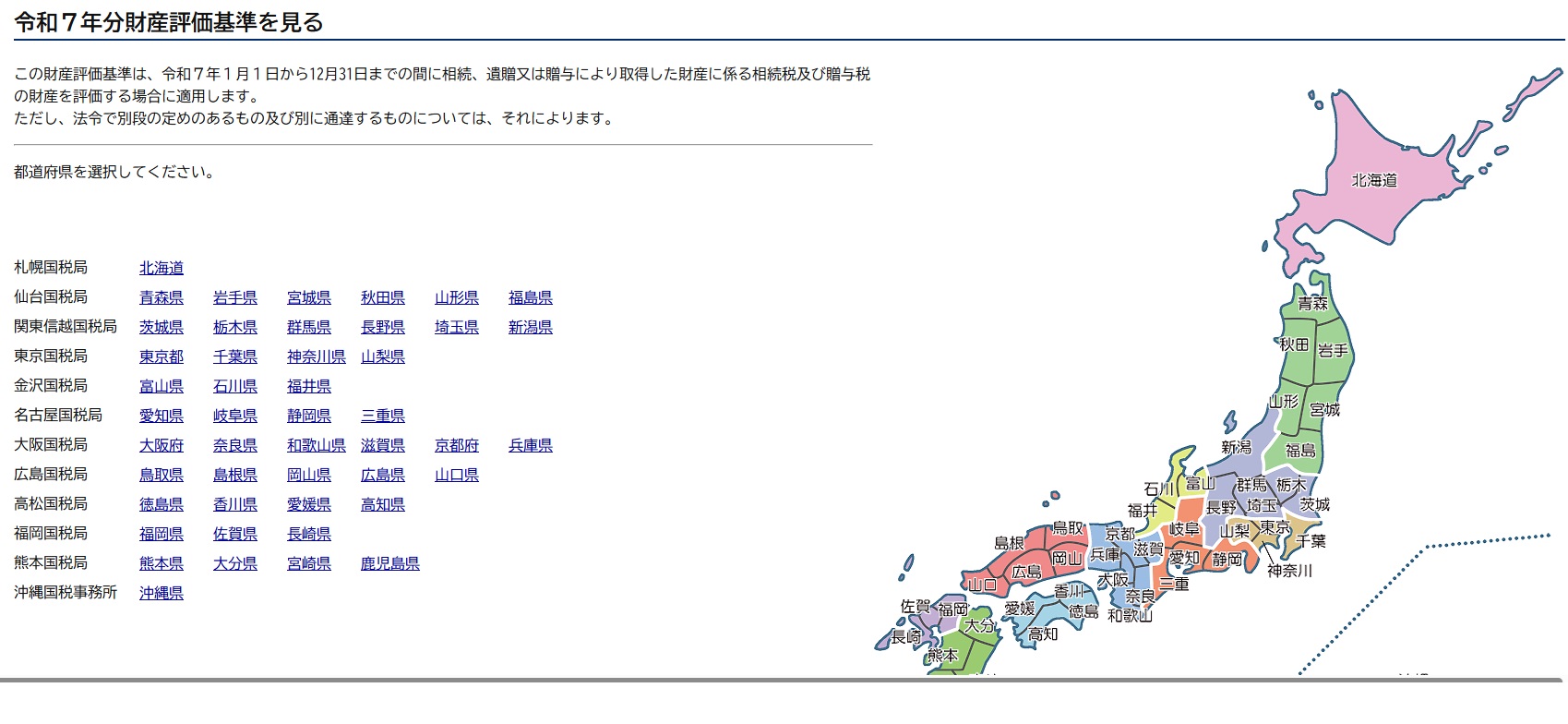

これらに加え、国税庁のウェブサイトからダウンロードする「路線価図」または「評価倍率表」が必要となる。

実践ガイド:第1表の書き方と計算ロジックの徹底解説

路線価図の右上の管轄税務署名と路線価図ページ番号を確認

ここでは、最も検索ニーズの高い「第1表」の書き方について、具体的な項目の意味と計算ロジックを深掘りする。単なる「記入例」ではなく、なぜその補正が必要なのかという背景(ロジック)を説明する。

5.1 地区区分と路線価の読み解き

土地の評価額は、その土地がどのような地域にあるか(地区区分)によって補正率が異なる。国税庁の路線価図には、数字と記号、そして図形で情報が記載されている。

- 路線価(数字): 例えば「300D」とあれば、1平方メートルあたり300,000円(千円単位表記のため)であることを示す。

- 借地権割合(アルファベット): 「D」などの記号は借地権割合を示す(A=90%, B=80%… G=30%)。自用地の評価であっても、貸家建付地等の評価計算の基礎となるため正確な転記が必要である。

- 地区区分(図形): 路線価を囲む図形(丸、菱形、なし等)で判断する。

- ビル街地区

- 高度商業地区

- 繁華街地区

- 普通商業・併用住宅地区

- 普通住宅地区(記号なし): 最も一般的。

- 中小工場地区

- 大工場地区

技術的詳細と落とし穴:

多くのユーザーは「数字」だけを見て計算を始めてしまうが、「地区区分」を間違えると、後述する「奥行価格補正率」などの係数がすべて狂ってしまう。例えば、同じ奥行40メートルでも、普通住宅地区なら補正率0.91だが、ビル街地区なら1.00(補正なし)となる可能性がある。この地区区分の判定は地図記号を正しく読み取る必要があり、アナログ作業ではミスが多発するポイントである。

5.2 奥行価格補正(土地の奥行きによる価値の調整)

土地は、道路からの奥行きが適度である場合に最も利用価値が高く、極端に浅かったり深かったりすると価値が下がる。これを調整するのが「奥行価格補正」である。

- 計算式: 正面路線価 × 奥行価格補正率 = 補正後の路線価

- 手順:

- 地積測量図から平均的な奥行距離を測定する。

- 国税庁の「奥行価格補正率表」を参照する。

- 地区区分と奥行距離の交わる係数を探す。

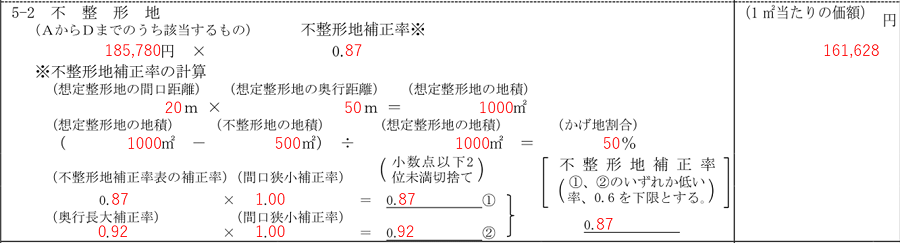

5.3 不整形地補正(いびつな形の土地の評価)

ここが第1表における最大の難所である。「不整形地補正率」を求めるためには、高度な幾何学的計算が求められる。

- ステップ1:想定整形地の作成その土地を囲む長方形(想定整形地)を描く。

- ステップ2:かげ地割合の計算「(想定整形地の面積 - 実際の地積)÷ 想定整形地の面積」で、欠けている部分(かげ地)の割合を算出する。

- ステップ3:補正率の適用かげ地割合、地区区分、地積の大小に応じて、国税庁の表から補正率を拾い出す。

ポイント:

『簡単相続ナビ』の強みである「土地評価システム(不整形地評価等、各種補正に対応)」する機能を紹介します。

手作業で図面を引き、面積計算を行い、表を参照するという工程は、一般の方には極めてハードルが高い。

ツールを使えば、形状を選択して数値を入力するだけで自動補正されます。

5.4 その他の画地調整

- 側方路線影響加算: 角地のように2つの道路に面している場合、価値が上がる(加算される)。

- 二方路線影響加算: 土地の表と裏に道路がある場合。

- 間口狭小補正: 道路に接する幅(間口)が狭い場合、価値が下がる。

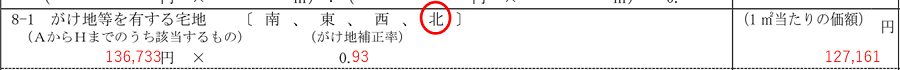

- がけ地補正: 敷地内に斜面が含まれる場合、利用できない部分として価値を下げる。

これらの補正項目はすべて「累積的」に適用されるため、一つでも見落とすと正しい評価額にならない。

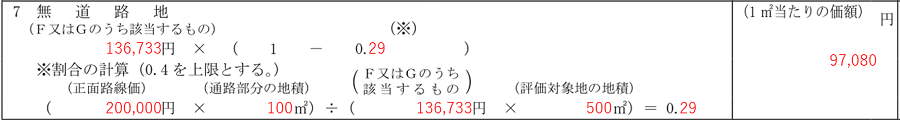

実践ガイド:第2表の書き方と特殊な土地の評価

第2表は、「自分の土地だが制限がある」、あるいは「他人の権利が絡む」ケースで使用される。計算ミスが直結するのは「評価額の過大計上(払いすぎ)」よりも「過少申告(税務調査リスク)」である場合が多い。

セットバックが必要な宅地の評価

建築基準法では、幅員4メートル未満の道路に接する土地に建物を建てる際、道路中心線から2メートル後退(セットバック)しなければならない。このセットバック部分は、実質的に道路として提供するため、私有地であっても利用価値はゼロに近い。

- 評価方法: セットバック部分の面積を計算し、その部分の評価額を70%減額(またはゼロ評価として扱う計算式)する。

- 書き方: 第2表の「セットバックを必要とする宅地の評価」欄に、セットバック部分の地積を記入し、計算式に従って控除額を算出する。

6.2 貸家建付地の評価(アパート経営者向け)

親がアパートやマンションを経営していた場合、その敷地は「貸家建付地」となり、更地よりも評価額が下がる。これは、借家人がいるため、土地の所有者が自由に使えないこと(権利の制約)を考慮するためである。

- 計算式: 自用地評価額 × ( 1 - 借地権割合 × 借家権割合 × 賃貸割合 )

- 重要項目:

- 借地権割合: 路線価図のアルファベット(D=60%など)。

- 借家権割合: 全国一律30%。

- 賃貸割合: 課税時期(相続開始日)において、実際にどのくらいの部屋が埋まっていたか(空室率の逆)。

2025年法改正と土地評価への影響:専門家としての視点

2025年の建築基準法および省エネ法改正の影響について触れる。これは直接的な税法改正ではないが、土地の「利用価値」や「建築制限」に関わるため、広い意味での土地評価に影響を与える。

7.1 省エネ基準適合義務化と容積率の特例

2025年4月より、原則としてすべての新築住宅・非住宅に対し、省エネ基準への適合が義務付けられる。これに伴い、省エネ性能向上のための断熱材の厚みや、太陽光発電設備の設置などにより、通常の容積率・建ぺい率制限を超える場合の特例(緩和措置)が設けられる場合がある。

- 土地評価への示唆:相続した土地に新しく建物を建てる場合、これらの新規制をクリアする必要がある。一方で、容積率の緩和特例を受けられる土地であれば、その土地の「最有効使用」の価値は高まる可能性がある。

- 地積規模の大きな宅地の評価:三大都市圏で500㎡以上などの広い土地は、「地積規模の大きな宅地の評価」という特例で評価額を大幅に下げられる可能性があるが、これには容積率の要件(400%以上の地域は除外など)がある。法改正による容積率の緩和や変更が、この特例適用にどう影響するかは注視が必要である。

7.2 木造建築物の規制合理化と4号特例の縮小

木造住宅に関する「4号特例(審査省略制度)」が縮小され、構造計算や省エネ図書の提出が必須となる 5。これにより、建築確認の手間とコストが増加する。相続した古家付き土地を「リフォームして住む」か「更地にして売る」かという判断において、リフォームのハードルが上がる(法適合確認が必要になるため)ことは、相続対策シミュレーションにおいて重要なファクターとなる。

土地評価における「よくある間違い」とリスク分析

共有地の面積判定ミス

土地を兄弟で共有している場合、「地積規模の大きな宅地の評価」の判定は、共有者の持分で按分する前の「土地全体の面積」で行う必要がある。

- 間違い例: 800㎡の土地を兄弟2人で1/2ずつ共有。自分の持分は400㎡なので、500㎡未満だから特例は使えないと判断してしまった。

- 正解: 全体で800㎡あるため、要件を満たせば特例適用が可能。これにより評価額が数千万円単位で変わることもある。

区画整理と現況地目の不一致

登記簿上は「畑」であっても、実際には区画整理が行われ、宅地として造成されている場合、当然「宅地」として評価しなければならない。

- 事例: 農家であった父親の土地。登記簿が「畑」のままだったので農地として評価して申告したが、実際は宅地並みの課税がされており、税務署から否認された。

- リスク: 過少申告加算税や延滞税の対象となる。

専門家(会計士・税理士)ですら間違う現実

普段は企業の決算を行っている公認会計士が、専門外の相続税申告を引き受け、土地評価で重大なミスを犯した事例がある。土地評価は、現地の形状確認、役所調査、最新の税制理解が必要な「職人芸」的な分野である。

- メッセージ: 「プロでも間違う計算を、一般の方がExcelと電卓だけで行うのは極めてリスクが高い」という事実、アルゴリズムによる自動計算とチェック機能を持つ『簡単相続ナビ』の利用が有効である。

『簡単相続ナビ』を活用した効率的な評価明細書作成フロー

従来のアナログ手法(Before)

- 法務局へ行き、公図や測量図を取得する。

- 国税庁HPで路線価図を探し、印刷してつなぎ合わせる。

- 定規で図面を測り、倍率を掛けて実測距離を出す。

- 不整形地の計算のため、図形を三角形等に分解して面積計算をする。

- 国税庁のPDFに手書き、またはExcelに入力する(計算式は自分で組む)。

- 計算結果に不安を抱えたまま税務署へ提出する。

9.2 簡単相続ナビを利用した手法(After)

- Webアプリでログイン: PCだけでなく、Macやスマホからでもアクセス可能(従来の税務ソフトはWindows専用でインストール必須が多かったが、Web完結型は大きなメリット)。

- 基本情報の入力: 住所や地積を入力。

- 自動計算・補正: 土地の形状や条件を選択するだけで、不整形地補正や奥行価格補正が自動適用される。

- 各種補正率(奥行、不整形、間口狭小、がけ地等)の自動判定。

- 小規模宅地等の特例の適用判定。

- 配偶者居住権の計算連携。

- 帳票出力: そのまま税務署に提出可能な形式で明細書が出力される。

- コストパフォーマンス: 税理士に依頼すれば数十万円〜数百万円かかるところ、シミュレーションのための安価な利用料で完結する。

『簡単相続ナビ』の際立った特徴

競合ツールと比較した際、『簡単相続ナビ』の際立った特徴として以下の点がある。

- AI相続・自動アップデート: 毎年変わる路線価や税制改正(2025年問題含む)に自動対応するため、古い法令で計算してしまうミスがない。

- Web完結型(インストール不要): リモートワーク世代やスマホユーザーにとって、ソフトのインストールやOS依存がない点は極めて利便性が高い。

コメント