「固定資産税の通知書に『第一種低層住居専用地域』と書いてあるけれど、どういう意味?」 「実家の土地に『風致地区』という制限があるらしいが、相続税にどう関係するの?」

土地の相続において、「地域地区(ちいきちく)」 という言葉は極めて重要です。なぜなら、この耳慣れない行政用語が、あなたの**土地の相続税評価額を数百万円単位で下げる「減額の鍵」**になる可能性があるからです。

この記事では、都市計画法に基づく「地域地区」の全容と、それが相続税に与える影響、そしてご自身の土地の情報をスマホで簡単に調べる方法までを、専門用語を噛み砕いて徹底解説します。

1. そもそも「地域地区」とは?土地の運命を決めるルール

地域地区とは、一言で言えば**「その土地をどのように使うべきか、国や自治体が定めた細かいルール」**のことです。

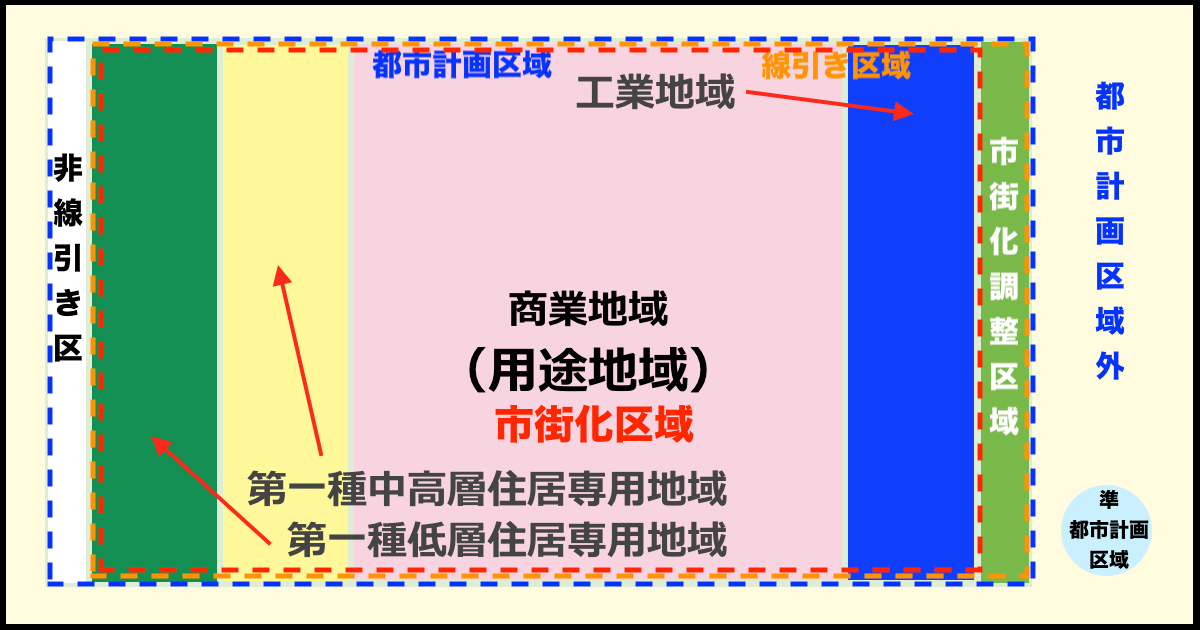

日本の土地は、無秩序な開発を防ぐために、マトリョーシカのような層構造で管理されています。

- 都市計画区域:街づくりをするエリア全体

- 区域区分:「市街化区域(建物を建てる場所)」と「市街化調整区域(建てない場所)」に分ける

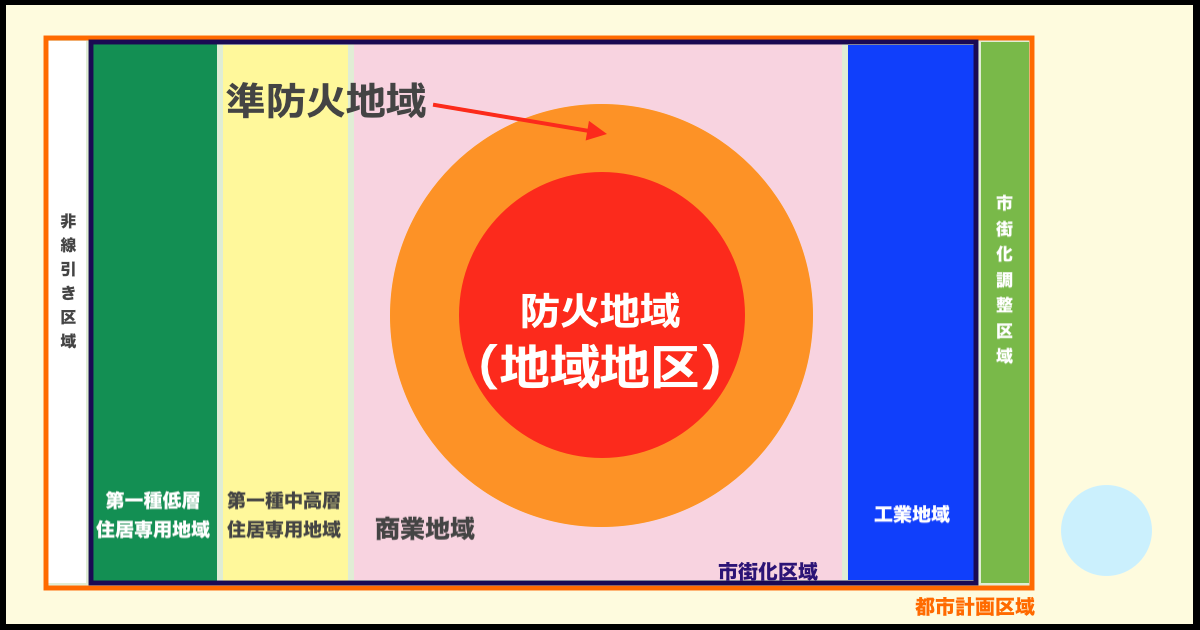

- 地域地区:市街化区域の中を、さらに「ここは住宅メイン」「ここは商業メイン」と色分けする

今回解説する「地域地区」は、この3番目のルールにあたります。全部で21種類あり、それぞれの土地にパズルのように組み合わされて指定されています。

なぜ相続税に関係するのか?

ここが最も重要なポイントです。不動産評価には以下の鉄則があります。

「建築制限が厳しい土地ほど、使い勝手が悪いため、相続税評価額は下がる」

逆に、何の制限もなく高いビルが建てられる土地は、価値が高いとみなされ、相続税も高くなります。つまり、あなたの土地にどのような「地域地区」が指定されているかを知ることは、節税の第一歩なのです。

2. 土地の性格を決める「用途地域(13種類)」と評価への影響

地域地区の中で最もベースとなるのが「用途地域」です。13種類に分かれており、その土地に建てられる建物の種類や大きさが決められています。

住居系の地域(8種類)

静かな住環境を守るためのエリアです。

- 第一種低層住居専用地域:最も制限が厳しく、コンビニすら建てられない閑静な住宅街。

- 相続税の視点:建物の高さや大きさが厳しく制限されるため、商業地に比べて評価額は低くなる傾向があります。

- 第一種・第二種中高層住居専用地域:マンションや病院などが建てられるエリア。

- 第一種・第二種住居地域:ホテルや店舗も混在できるエリア。

- 準住居地域:幹線道路沿いなど。車庫や倉庫も建てやすい。

- 田園住居地域:農業と住居が調和した地域。

商業系の地域(2種類)

- 近隣商業地域:商店街など。日用品の買い物が便利。

- 商業地域:都心の駅前など。デパートや高層ビルが林立。

- 相続税の視点:土地を最大限に活用できるため、路線価(相続税評価額)が最も高くなります。ここにある土地を相続する場合、「小規模宅地等の特例」などを活用しないと、税負担が重くなるリスクがあります。

工業系の地域(3種類)

- 準工業地域:町工場と住宅が混在。近年はマンション用地としても人気。

- 工業地域:工場がメイン。学校や病院は建てられない。

- 工業専用地域:コンビナートなど。人は住めない。

用途地域別・建築制限早見表

| 用途地域 | 建ぺい率の目安 | 容積率の目安 | 建てられる主な施設 | 建てられない主な施設 |

|---|---|---|---|---|

| 第一種低層 | 30% – 60% | 50% – 200% | 住宅、学校、診療所 | 店舗(兼用除く)、事務所、ホテル |

| 近隣商業 | 60% – 80% | 200% – 400% | ほとんどの店舗、住宅 | 大規模工場、キャバレー等の風俗店 |

| 工業専用 | 30% – 60% | 100% – 400% | 工場、倉庫、ガソリンスタンド | 住宅、学校、病院、ホテル |

3. 知らないと損をする「補助的地域地区」の減額パワー

用途地域の上に、さらにオプションのように重ねて指定されるのが「補助的な地域地区」です。これらは強力な減額要因になり得ます。

① 高度地区(高さ制限)

「北側の家の人の日当たりを確保するために、建物の高さを斜めにカットしなさい」といった制限です。

- 評価への影響:建物が大きく建てられない分、土地の利用価値が低いとみなされ、評価計算上の**「しんしゃく割合(減額補正)」**の対象になることがあります。

② 風致地区(ふうちちく)

京都や鎌倉、東京の世田谷区など、自然や景観を守る地区です。木の伐採や建物の色に厳しい規制が入ります。

- 評価への影響:建築制限の厳しさに応じて、評価額から20%〜50%程度の減額が認められる場合があります。これを見落とすと大きな過払いになります。

③ 生産緑地地区

市街地の中にありながら、農地として保全される地区です。

- 評価への影響:30年間の営農義務を負う代わりに、相続税の納税猶予(実質的な免除に近い効果)を受けられる特例があります。ただし、2022年以降の制度改正により、特定生産緑地への移行判断が重要になっています。

④ 都市計画道路予定地

「将来、ここに道路を通す計画がある」という土地です。

- 評価への影響:将来立ち退きになる可能性があるため、頑丈なビルは建てられません。この制限を考慮し、道路にかかる面積割合等に応じて評価額を減額できます。

4. スマホで3分!自分の土地の地域地区を調べる方法

役所に行かなくても、今はスマートフォンで簡単に調べることができます。

- Google検索を活用する

- 検索窓に**「〇〇市(自治体名) 都市計画図」**と入力してください。

- ほとんどの自治体が、地図上でクリックするだけで「第一種住居地域」「高度地区」などの情報が表示されるWebサービスを公開しています。

- 国税庁のサイトを見る

- 「財産評価基準書 路線価図」で検索し、該当する住所の地図を開きます。

- 地図上の記号や、「300C」といった数字の周りの囲み記号を見ることで、その場所が「ビル街地区」なのか「普通住宅地区」なのかを判別できます。

5. 複雑な計算は「簡単相続ナビ」で自動シミュレーション

ここまで解説した通り、土地の評価額は「面積 × 路線価」のような単純な計算では求められません。

- 用途地域が2つにまたがっている場合(加重平均の計算が必要)

- 都市計画道路が入っている場合(誘導区域に応じた減額計算)

- 市街化調整区域の倍率評価(しんしゃく割合の判定)

これらの複雑な補正計算を、電卓やエクセルで行うのはプロの税理士でも骨が折れる作業であり、一般の方が正確に行うのは極めて困難です。計算ミスは、税務調査での追徴課税や、逆に税金の払い過ぎ(損)に直結します。

税理士に頼む前に、まずは自分でチェック

そこでおすすめなのが、『簡単相続ナビ』です。 『簡単相続ナビ』は、住所や地積を入力するだけで、複雑な地域地区の補正や特例適用を考慮した精度の高い相続税評価額をシミュレーションできるクラウドサービスです。

- インストール不要:スマホやPCのブラウザですぐに使えます。

- 自動判定:複数の用途地域にまたがる土地や、不整形地の補正もサポート。

- コストダウン:税理士に正式な評価を依頼すると数十万円かかりますが、本ツールなら月額利用料のみで何度でも試算可能です。

「自分の土地にはどんな制限があって、どれくらい評価が下がるのか?」 まずは『簡単相続ナビ』のシミュレーションで、あなたの土地の”本当の価値”を確認してみてください。

コメント