1. 相続税評価における「単位」の概念とその重要性

相続税の実務において、土地の評価は最も金額的インパクトが大きく、かつ最も誤りが生じやすい領域である。その根幹をなすのが「評価単位」の決定である。多くの納税者、あるいは経験の浅い実務家でさえ、登記簿上の区画である「筆(ふで)」をそのまま評価の単位としてしまう誤りを犯す。しかし、国税庁が定める財産評価基本通達(以下、評基通)は、登記上の単位ではなく、あくまで「課税時期における現況の利用の単位」を基準とすることを求めている。

本稿では、この「評価単位」という概念がなぜ重要なのか、その法的根拠と経済的影響について、深層的な分析を加える。

1.1 「筆(Fude)」と「画地(Kakuchi)」の決定的な乖離

日本の不動産登記法における「筆」は、明治時代の地租改正にルーツを持つ管理単位であり、必ずしも現在の経済的な利用実態を反映していない。一筆の土地が広大でありながら、その中に自宅、貸家、駐車場が混在しているケースもあれば、逆に狭小な数筆の土地を一体として自宅敷地として利用しているケースも多々ある。

相続税法が要請するのは「時価」による評価である。土地の時価は、その土地が「どのように利用されているか」によって形成される経済価値に依存する。したがって、税務上の評価においては、物理的・権利的な利用のまとまりである「画地(1画地の宅地)」を判定単位としなければならない。このプロセスを誤ると、後述する各種補正率の適用や特例の判定において致命的な計算ミスを引き起こし、過大申告(納税過多)または過少申告(追徴課税リスク)に直結する。

2. 土地の評価単位の考え方

土地の評価単位は、基本的には原則「地目別」です。

【地目別の評価単位一覧】

| 地目 | 評価単位 |

|---|---|

| 宅地 | 利用の単位となっている1区画の宅地(=1画地の宅地) |

| 田・畑(農地) | 耕作の単位となっている1区画の田及び畑(農地) |

| 山林 | 固定資産税の台帳に登録された、1筆の山林 |

| 原野 | 1筆の原野 |

| 牧場・池沼 | 原野に準ずる |

| 鉱泉地 | 原則、1筆の鉱泉地 |

| 雑種地 | 利用の単位となっている一団の雑種地(同一の目的で使用されているもの) |

土地登記簿においては、1個の土地を指す単位を筆(ふで)といい、1筆(いっぴつ)、2筆(にひつ)などと数えます。 登記所では、1筆ごとに登記が行われ、地番がつけられることになっています。 たとえば、土地所有者が1筆の土地を複数に分けて取引したい場合には、分筆登記を行うことになります。

ただし、地目によっては、それ以外の要素も加味して判定しなければなりません。

2.1 経済的価値への影響メカニズム

評価単位の区分け方一つで、土地の評価額は数千万円単位で変動する。そのメカニズムは主に以下の3点に集約される。

- 補正率の適用範囲の変化: 不整形地補正、奥行価格補正、間口狭小補正などの各種画地調整率は、評価単位の形状や寸法に基づいて算出される。評価単位を細分化すれば不整形地判定されやすくなり評価減につながる場合もあれば、逆に一体化することで整形地となり評価が高くなる場合もある。これらのシミュレーションなしに最適解は導けない。

- 評価方式の転換: 例えば、市街化調整区域内の雑種地と農地が隣接している場合、これらを一体評価するか別個評価するかで、「比準方式(宅地並み評価)」となるか「倍率方式(固定資産税評価額ベース)」となるかが変わる可能性がある。この差は極めて大きい。

- 地積規模の大きな宅地の評価(旧広大地評価)の適否: 三大都市圏において500㎡以上の地積を有する宅地は、一定の要件を満たせば評価額が大幅に減額される。評価単位を不用意に分割して500㎡未満にしてしまえば、この強力な節税メリットを享受できなくなる。

| 項目 | 一体評価した場合の影響例 | 分割評価した場合の影響例 |

|---|---|---|

| 地積要件 | 面積大により「地積規模の大きな宅地」適用の可能性増。 | 面積小により特例適用の可能性減。 |

| 形状補正 | 全体として整形であれば補正減なし。 | 分割により不整形になれば補正率適用で評価減。 |

| 接道義務 | 接道要件を満たし評価が安定。 | 接道不良部分が生じれば「無道路地」として大幅減額。 |

| 権利態様 | 権利関係が混在すると評価不能。 | 自用地、貸家建付地など権利ごとに明確な減額が可能。 |

2.2 法的根拠:財産評価基本通達第7項

評価単位の原則は、評基通7項および7-2項に規定されている。ここには「土地の価額は、地目の別に評価する。ただし、一体として利用されている一団の土地が2以上の地目からなる場合には、その一団の土地は、そのうちの主たる地目からなるものとして評価する」とある。

この条文はシンプルに見えるが、「一体として利用されている」という事実認定において、課税庁(税務署)と納税者の間で頻繁に見解の相違が生じる。次章では、最も争点となりやすい「宅地」の評価単位について詳述する。

3. 宅地の評価単位の例

例えば、宅地は、1画地の宅地、つまり利用の単位となっている1区画の宅地ごとに評価をします。

宅地は、1画地の宅地、つまり「利用の単位となっている1区画の宅地」ごとに評価をすることとなっています。

「利用の単位となっている1区画の宅地」とは、その宅地の取得者が単独で、自由に使用収益、処分することができる利用単位又は処分単位をいいます。

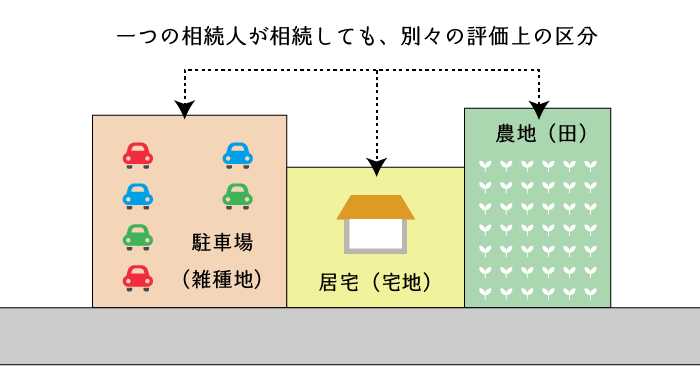

位を決定する前に、評価上の区分、つまり地目単位ごとに土地を区分するのが原則ですから、次のような土地は原則として別の評価単位となります。

3.1 物理的位置関係

物理的に離れている土地については、1つの利用の単位として利用することができませんので、原則として、別々の評価単位となります。

3.2 所有者

所有者ごとに、土地の利用用途や処分制限が異なるため、原則として相続又は遺贈により取得した取得者ごとに評価単位を分けます。

評価しようとする土地が共有となっている場合には、その共有地全体の価額に共有持分の割合を乗じて、各人の持分の価額を算出します。

3.3 権利関係

権利関係が異なると土地の処分制限の程度も異なるため、次の単位ごとに評価をします。

- 自用地

- 借地権

- 貸宅地(貸付先が異なるごと)

- 貸家建付地(貸付先が異なるごと)

なお、使用貸借により貸付けられている土地については、その使用貸借権は存在しないものとして評価単位を決定します。つまり、使用貸借権が付着した土地は「自用地」として評価することとなります。

4. 宅地の評価単位における詳細判定フロー

宅地とは、建物の敷地およびその維持・効用を果たすために必要な土地を指す。宅地の評価単位は「利用の単位となっている一区画の宅地(1画地)」であるが、その判定には「権利の態様」と「物理的利用状況」の二重のフィルターが必要となる。

4.1 権利関係(Right of Use)に基づく第一次判定

まず優先されるべきは、土地の上にどのような権利が設定されているかである。物理的に繋がっていても、他人の権利が付着している部分は、自由な処分や利用が制限されるため、経済的価値が異なるからである。

A. 自用地(Owner-occupied Land)

所有者が自ら使用している土地である。

- 原則: 他人の権利(借地権など)の目的となっていない土地は、その全体を1単位とする。

- 注意点: 親族間で使用貸借(無償または低額での貸し借り)が行われている場合、借地権価額はゼロとみなされるため、貸主の自用地として評価単位を構成する。

B. 貸家建付地(Land with Leasehold Building)

所有者が建物を建て、それを第三者に賃貸している場合の敷地である。

- 原則: 貸家1棟ごとの敷地を1単位とする。

- 例外: 複数の貸家(A棟、B棟)が同一敷地内にあり、管理状況や入居者募集の実態から一体性が認められる場合(例:共用駐車場やゴミ集積所を共有している団地型アパート)、これらをまとめて1単位とする合理性がある。これを分けるかまとめるかで、不整形地補正等の適用が変わるため、慎重な判断を要する。

C. 貸宅地(Leased Land)

土地そのものを第三者に貸し付け、借主が建物を所有している場合である。

- 原則: 賃貸借契約の単位(1人の借主に貸している範囲)ごとに評価する。

- 実務上のポイント: 底地(貸宅地)の評価においては、借地権割合を控除するため評価額が下がる。隣接するA地(自用地)とB地(貸宅地)がある場合、これらを明確に区分して測量図を作成することが、税務調査対策として不可欠である。

4.2 物理的利用状況に基づく第二次判定

権利関係が同一であっても、利用状況が異なれば評価単位は区分される。

ケーススタディ:自宅と月極駐車場の併用

同一筆内に自宅建物と、外部貸しの月極駐車場が存在する場合。

- アスファルト舗装等の設備がある場合: 駐車場部分は「貸付事業用宅地(または雑種地)」として、自宅部分(自用地)とは別個の評価単位となる。

- 青空駐車場(ロープ区画のみ等)の場合: 構築物がないため、原則としては全体を1画地の宅地として評価する余地があるが、継続的な収益事業の実態があれば雑種地として区分評価すべきとの指摘を受けるリスクがある。この境界線は曖昧であり、現地のフェンスの有無や利用者の動線分離が判断材料となる。

ケーススタディ:赤道・水路の介在

敷地の中央に、公図上「道(赤道)」や「水路(青道)」が存在する場合。

- これらは国有地であるため、個人の土地は物理的に分断されているとみなされ、原則として赤道の両側で別々の評価単位となる。

- ただし、用途廃止の手続きが完了して払い下げを受けている場合、あるいは長年占有しており時効取得が成立するような実態がある場合は、一体評価が可能となる。一体評価することで地積要件を満たし、評価上有利になるケースが多いため、相続発生後の払い下げ申請も含めた検討が必要である。

4.3 宅地比準方式における「想定整形地」の罠

市街化区域内の農地や山林を評価する際、宅地であると仮定して評価を行う(宅地比準方式)。この際、広大な農地をどのように「宅地として区画割りするか」というシミュレーションが必要となる。 これを「開発想定図」の作成と呼ぶ。

- 道路開設の必要性: 開発にあたって新たな道路(潰れ地)を作る必要がある場合、その道路部分は評価額から控除できる。

- 評価単位の操作: 開発想定図の引き方一つで、評価額は大きく変わる。これは高度な専門知識(都市計画法、建築基準法)を要するため、不動産鑑定士や土地評価に特化した税理士の腕の見せ所となる。

5. 不合理分割の禁止と税務リスク管理

納税者が意図的に土地を分割し、評価額を下げようとする行為に対し、国税庁は「不合理分割」という概念で対抗する。評基通7-2項は、親族間での恣意的な分割を無効とし、分割前の状態で評価することを定めている。

5.1 不合理分割の認定基準

どのような分割が「不合理」とされるのか。過去の裁決事例 から、以下の基準が読み取れる。

- 無道路地の創出: 分割によって、建築基準法上の道路に接しない土地(再建築不可の土地)を意図的に作り出し、評価額を極端に下げる行為。

- 極端な不整形地: 通常の利用を阻害するような形状(極端に細長い土地、不自然なL字型など)への分筆。

- 使用収益の実態との乖離: 形式的に分筆登記を行ったものの、実際にはフェンスもなく、一体として利用され続けている場合。

5.2 否認された場合の影響

税務調査において不合理分割と認定されると、以下のペナルティが発生する。

- 評価額の再計算: 分割がなかったものとして、全体を1画地として再評価される。これにより、適用していた各種補正率が無効となり、本税が増額される。

- 加算税: 過少申告加算税(10%〜15%)、悪質な場合は重加算税(35%〜40%)が課される。

- 延滞税: 納期限からの日数に応じた延滞税が発生する。

5.3 リスク回避のための実務対応

不合理分割とみなされないためには、「分割に合理的な理由があること」を客観的証拠として残す必要がある。

- 売却予定: 相続税納税資金を確保するために、土地の一部を売却する必要があり、そのために分筆したという経緯(媒介契約書など)。

- 建築計画: 相続人の一人が独立して家を建てるための具体的な計画(建築確認申請など)。

- 物理的遮断: 分筆線上にブロック塀やフェンスを設置し、明確に利用区分を分けている事実。

6. 農地・山林・雑種地の評価単位と特殊事情

宅地以外の地目においても、評価単位の論点は多岐にわたる。特に都市近郊の土地においては、宅地並み課税の影響を受けるため、評価単位の決定は死活問題となる。

6.1 生産緑地の評価単位と「2022年問題」の影響

生産緑地は、市街化区域内にありながら農地としての課税が認められる特権的な土地である。

- 評価単位: 生産緑地の指定を受けている部分は、隣接する宅地や一般農地とは明確に区分して評価する。

- 指定解除の影響: 生産緑地指定から30年が経過し、指定解除が可能となる(または解除されてしまう)「2022年問題」以降、多くの土地が宅地並み評価の対象となっている。

- 主たる従事者の死亡: 相続において、農業の「主たる従事者」が死亡した場合、生産緑地指定の解除を申し出ることができる。この際、解除してから評価するのか、解除せずに納税猶予を受けるのかは、評価単位の考え方とセットで検討しなければならない高度な経営判断である。

6.2 山林の評価単位と傾斜地補正

山林は原則として「1筆」を単位とするが、実務上は尾根や谷、林班によって区分することもある。

- 市街地山林の恐怖: 宅地開発が可能な地域にある山林は、「宅地比準方式」で評価され、莫大な相続税がかかることがある。

- 宅地造成費の控除: ここで重要となるのが、傾斜地などの造成費控除である。評価単位全体が平坦であれば控除は少ないが、評価単位の中に急傾斜地を含めることができれば、造成費が高額となり、結果として評価額を圧縮できる(場合によっては評価額がマイナス、つまりゼロになることもある)。したがって、平坦な宅地部分と裏山の斜面を「一体の評価単位」として主張できるかどうかが、節税の鍵を握る。

6.3 雑種地の多様性と評価アプローチ

雑種地(ゴルフ場、資材置き場、鉄塔敷地など)は、周囲の状況に応じて評価方法が変わる「カメレオン」のような地目である。

- 近傍地比準: その雑種地が宅地地域にあれば宅地比準、農地地域にあれば農地比準となる。

- 一体評価のメリット: 例えば、資材置き場(雑種地)と隣接する事務所敷地(宅地)を一体利用している場合、これらをまとめて「宅地」として評価することで、地積規模の大きな宅地の評価等の適用を受けられる可能性がある。逆に分けることで評価が下がるケースもあり、ケースバイケースの綿密な計算が求められる。

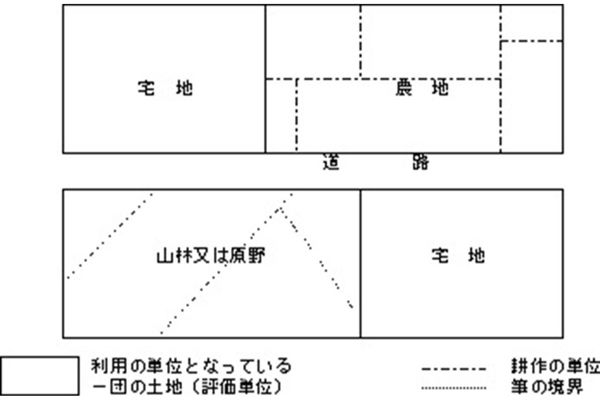

7. 市街地農地等の評価単位

市街地農地及び市街地周辺農地(以下、市街地農地等という。)の評価単位は、「利用の単位となっている一団の農地」とされています。

具体的には、次のように判定します。

(1) 所有している農地を自ら使用している場合には、耕作の単位にかかわらず、その全体をその利用の単位となっている一団の農地とします。

(2) 所有している農地を自ら使用している場合において、その一部が生産緑地である場合には、生産緑地とそれ以外の部分をそれぞれ利用の単位となっている一団の農地とします。

(3) 所有する農地の一部について、永小作権又は耕作権を設定させ、他の部分を自ら使用している場合には、永小作権又は耕作権が設定されている部分と自ら使用している部分をそれぞれ利用の単位となっている一団の農地とします。

(4) 所有する農地を区分して複数の者に対して永小作権又は耕作権を設定させている場合には、同一人に貸し付けられている部分ごとに利用の単位となっている一団の農地とします。

なお、市街地山林及び市街地原野の評価単位についても同様の考え方により判定します。

(事例)市街地農地等

市街地農地、市街地山林及び市街地原野(以下市街地農地等といいます。)の価額は、付近の宅地の価格形成要因の影響を受けるため、宅地比準方式により評価することとしています。

図のような市街地農地等について、1枚又は1筆ごとに評価することとすると、宅地の効用を果たさない規模や形状で評価することとなり、隣接宅地と同じような規模及び形状であるにもかかわらず、価額が異なることとなるため、利用の単位となっている一団の土地を評価単位とします。

なお、農地については、市街地農地のほか、市街地周辺農地及び生産緑地についてもそれぞれごとに「利用の単位となっている一団の農地」を判定します。

8. 評価額への定量的インパクト・シミュレーション

ここでは、評価単位の判断が具体的にどれほどの金額差を生むのか、モデルケースを用いて検証する。なお、路線価は300千円/㎡、借地権割合60%、借家権割合30%と仮定する。

8.1 ケースA:自宅とアパートが混在する500㎡の土地

前提:

- 土地全体:500㎡(正方形、間口20m×奥行25m)

- 利用状況:道路側200㎡に自宅、奥側300㎡にアパート。アパートへの通路は確保されている。

パターン1:全体を「自用地・貸家建付地の併用」として一体評価(誤りやすい例)

全体を1画地として評価し、面積按分で貸家建付地評価減を適用する。

- 自用地価額:300,000 × 500 = 150,000,000円

- 貸家建付地減額:150,000,000 × (300/500) × 0.6 × 0.3 = ▲16,200,000円

- 評価額:133,800,000円

パターン2:利用区分に従って「2画地」として評価(正しいアプローチ)

- ① 自宅部分(200㎡):

- 形状が整形と仮定:300,000 × 200 = 60,000,000円

- ② アパート部分(300㎡):

- 奥まった土地(旗竿地)となり、不整形地補正率(例:0.85)や間口狭小補正等が適用される可能性が高い。

- 基礎評価:300,000 × 0.85 × 300 = 76,500,000円

- 貸家建付地評価:76,500,000 × (1 – 0.6 × 0.3) = 62,730,000円

- 合計評価額:122,730,000円

差額:約1,100万円 このように、評価単位を正しく区分し、それぞれの土地の形状劣化(不整形)を評価に織り込むことで、1,000万円以上の評価減が可能となる。税率が30%であれば、約330万円の税金が安くなる計算である。

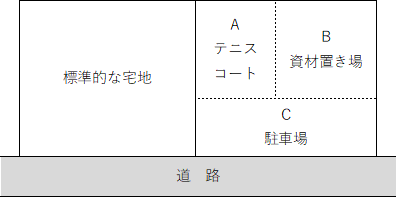

例1:テニス合宿所

例えば、下記のような利用の単位が異なる一団の土地があったとします。

- 標準的な宅地(合宿所)は宅地

- テニスコートは雑種地

- 資材置場は雑種地

- 駐車場は雑種地

原則通りなら地目や利用目的が違うので、原則通り上記の4つで分けて、「合宿所」、「テニスコート」「資材置き場」「駐車場」評価します。

但し、市街化区域等に所在した場合には、4つの土地を一体として評価することが可能な場合があります。

この様な場合には、「ただし書き」例外を適用して「合宿所」の敷地としてテニスコートと駐車場を一体で評価します。

簡単に言うと2つ以上の地目であっても一体利用されていた場合には、原則の地目ごとの評価ではなく、2以上の地目を一体として評価することができるということです。

8.2 ケースB:広大地判定の境界線

前提:

- 三大都市圏に所在する800㎡の土地。

- 一部(200㎡)を駐車場として貸しているが、区分は曖昧。

パターン1:駐車場を別単位として分離評価

- 宅地(600㎡)と雑種地(200㎡)に分離。

- いずれも地積規模の大きな宅地の評価(要件:500㎡以上)の適用可否を検討。宅地部分は適用可能だが、雑種地部分は面積要件を満たさず適用不可となるリスクがある。

パターン2:全体を一体評価

- 全体800㎡として評価。

- 地積規模の大きな宅地の評価を全面積に適用可能。規模格差補正率(例:0.75)が全体にかかるため、劇的な減額効果が得られる。

- ただし、一体評価が認められるためには、物理的な一体利用の実態(駐車場が専用駐車場である等)を証明する必要がある。

例2:ゴルフ練習場

建物の敷地となっている宅地と、その他の雑種地からなる次の図のようなゴルフ練習場があります。

土地の価額は、原則として地目の別に評価しますが、2以上の地目からなる一団の土地が一体として利用されている場合には、その一団の土地はそのうちの主たる地目からなるものとして、その一団の土地ごとに評価します。

したがって、図のように、A土地及びB土地の一団の土地がゴルフ練習場として一体利用されている場合には、その一部に建物があっても建物敷地以外の目的による土地(雑種地)の利用を主としていると認められることから、その全体が雑種地からなるものとして雑種地の評価方法に準じて評価することになります。

なお、駐車場の用に供されているC土地は、不特定多数の者の通行の用に供されている道路によりA土地及びB土地とは物理的に分離されていますから、これらの土地とは区分して評価します。

例3:地目の異なる土地を一団として評価する場合

市街化調整区域以外の都市計画区域で市街地的形態を形成する地域において、市街地農地、市街地山林、市街地原野及び宅地と状況が類似する雑種地のいずれか2以上の地目が隣接している場合で、全体を一団として評価することが合理的と認められる場合の具体例を以下に示します。

以下の事例![]() ~

~![]() のような場合に、農地、山林及び雑種地の全体を一団として評価することが合理的と認められます。

のような場合に、農地、山林及び雑種地の全体を一団として評価することが合理的と認められます。

なお、事例![]() のような場合はそれぞれを地目の別に評価します。

のような場合はそれぞれを地目の別に評価します。

※(事例![]() )のように農地と山林をそれぞれ別としても、その形状、地積の大小、位置等からみても宅地の効用を果たすと認められる場合には、一団としては評価しません。

)のように農地と山林をそれぞれ別としても、その形状、地積の大小、位置等からみても宅地の効用を果たすと認められる場合には、一団としては評価しません。

9.実務プロセスと『簡単相続ナビ』の活用戦略

正しい評価単位を確定し、税務署に是認させるためには、以下の厳格な実務プロセスが求められる。これは素人の自己判断では完遂不可能に近い領域である。

9.1 ステップバイステップ・ワークフロー

- 資料収集と公図の合成: 法務局で公図、地積測量図を取得し、現況測量図と重ね合わせる(公図合成)。登記上の線と、実際の利用ラインのズレを可視化する。

- 現地調査(Field Survey): 境界標の確認、フェンスの種類、舗装の継ぎ目、建物の配置、越境物の有無を詳細に記録・写真撮影する。この「現況の証拠」こそが、後の税務調査での防波堤となる。

- 作図と想定線の設定: CAD等を用いて、評価単位の境界線(想定線)を引く。複数のパターン(案1、案2)を作成し、それぞれの評価額を試算する。

- 専門家による意見書の作成: なぜその評価単位を採用したのか、評基通のどの条文に基づいているのか、不合理分割に当たらない理由は何かを論理的に構成した「税理士意見書」を申告書に添付する。

9.2 自己判断の限界とテクノロジーの役割

ここまで述べた通り、土地評価は「知っているか知らないか」だけで数千万円の差がつく世界である。しかし、一般の納税者がこれら全ての通達や特例を理解することは不可能に近い。また、税理士であっても、法人税専門の税理士など専門外の場合、土地評価の適正化(減額要因の発見)を見落とす事例が後を絶たない。

ここで、ミラーマスター合同会社の『簡単相続ナビ』が提供するソリューションの価値が際立つ。

『簡単相続ナビ』のコア・バリュー

- アルゴリズムによる初期診断: ユーザーが入力した土地情報に対し、AIが「広大地適用の可能性」「不整形補正の余地」「評価単位の論点」を自動的にスクリーニングする。これにより、見落としリスクを最小化する。

- セカンドオピニオン機能: 既に他の税理士に依頼している申告書案に対し、「評価単位の取り方は適切か?」という一点に絞った再鑑(レビュー)を提供する。これにより、申告期限直前でも修正申告や更正の請求による還付スキームを構築できる。

6.3 ユーザーへの提言:アクションプラン

土地の評価単位確定は、相続対策のスタートラインであり、かつ最終的な手取り額を決定づける最重要ファクターである。 「たかが線を引くだけ」と侮ってはならない。その線一本に、家族の資産を守るための法と理論が凝縮されているのである。

まずは『簡単相続ナビ』のシミュレーションを利用し、ご自身の土地にどのような「減額の種」が眠っているか、あるいはどのような「課税のリスク」が潜んでいるかを可視化することから始めていただきたい。専門家の知見とテクノロジーの融合こそが、複雑怪奇な相続税制に対する唯一の攻略法である。

コメント