序論:なぜ計算方法は変わったのか?

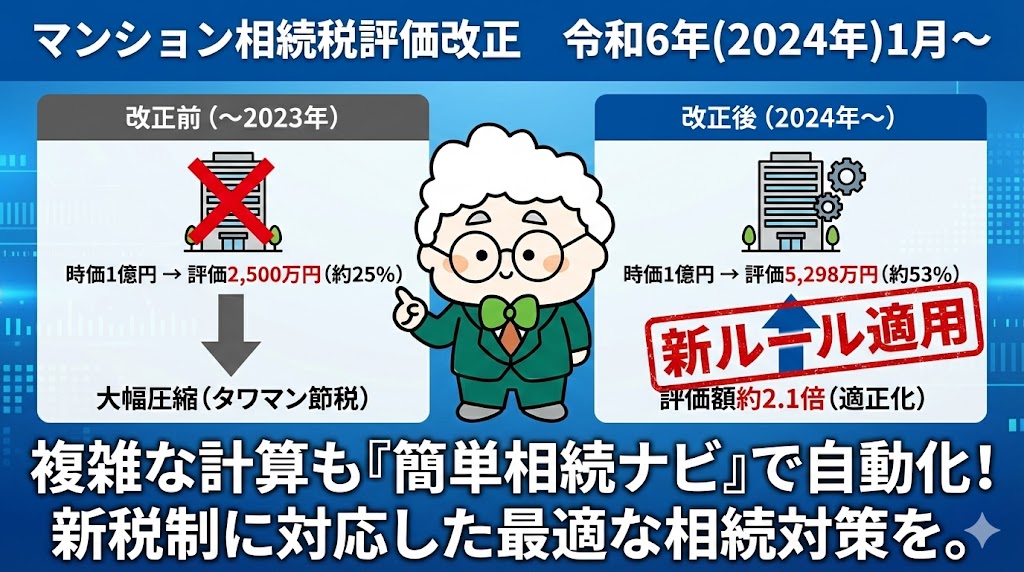

かつて、マンションの相続税評価額は、市場価格(時価)と大きく乖離していることが常態化していた。現金1億円を相続すれば1億円に対して課税されるが、1億円のタワーマンションを購入して相続すれば、その評価額は2,000万円〜3,000万円程度まで圧縮されることが珍しくなかったのである。この「錬金術」とも言える節税スキームは、富裕層の間で「タワマン節税」として広く利用されてきた。

しかし、この不公平を是正すべく、国税庁は2024年1月1日以降の相続・贈与より、新たな評価ルールを適用した。それが「評価乖離率(ひょうかかいりりつ)」に基づく補正計算である。この改正は、単なる税率の変更ではなく、評価の「概念」そのものを変更する歴史的な転換点である。

評価乖離率(Market Value Divergence Rate)のメカニズム

新ルールの核心は、**「相続税評価額が市場価格の理論値の60%に満たない場合、60%になるまで評価額を引き上げる」**という点にある。

この「市場価格の理論値」を算出するために導入されたのが、以下の計算式である。

評価乖離率=A+B+C+D+3.220

この数式は、国税庁が膨大な過去の取引事例を統計解析(重回帰分析)した結果導き出されたものであり、マンションの資産価値を決定づける「4つの因子」を係数化したものである。

1 4つの変動因子(A・B・C・D)の詳細分析

『簡単相続ナビ』のユーザーが最も躓くポイントが、このA〜Dの算出と、それぞれに設定された複雑な端数処理ルールである。以下に、専門家の視点から各因子の意味と計算ロジックを詳述する。

A:築年数の指数(Building Age Factor)

A=当該建物の築年数×△0.033

- 意味合い: 係数がマイナス(△0.033)であることに注目されたい。建物は古くなればなるほど価値が下がるという市場原理を反映している。築年数が1年経過するごとに、評価乖離率は0.033ずつ低下する。

- 計算の罠: 「築年数」は、建築の時期から課税時期(相続発生日)までの期間を指す。ここでの端数処理は重要であり、**「1年未満の端数は切り上げ(1年とする)」**というルールが適用される。例えば、築10年と1日のマンションは「11年」として計算される。この微差が、最終的な評価額に数百万の影響を及ぼす可能性がある。

B:総階数の指数(Total Floor Index Factor)

B=総階数指数×0.239

- 意味合い: これは「タワーマンション狙い撃ち」の係数である。総階数が高ければ高いほど、Bの値は大きくなり、評価乖離率(=時価倍率)を押し上げる。高層建築物には、眺望やランドマーク性といった「プレミアム」が付与されやすいことを統計的に反映している。

- 計算の罠:

- まず「総階数指数」を求める。計算式は 総階数÷33 である。

- この割り算において、**「小数点第4位以下は切り捨て(第3位まで求める)」**とする。

- さらに、計算結果が1を超える場合(つまり33階建て以上の場合)は、**「1.0」で頭打ち(上限)**となる。33階建てでも50階建てでも、この係数の影響度は変わらない設計となっている。

- 最終的に求めた指数に0.239を乗じてBを算出する際も、**「小数点第4位以下は切り捨て」**となる。

C:所在階の指数(Floor Location Factor)

C=専有部分の所在階×0.018

- 意味合い: いわゆる「階数プレミアム」である。同じマンション内でも、1階と最上階では取引価格が大きく異なる。1階上がるごとに係数が0.018加算される。

- 計算の罠:

- メゾネットタイプ(住戸が2層にまたがる場合)は、**「下の階」**を採用する。

- 地下階(地階)に住戸がある場合、その所在階は**「0」**として扱われ、Cの値はゼロとなる。

D:敷地持分狭小度の指数(Land Share Narrowness Factor)

D=敷地持分狭小度×△1.195

- 意味合い: 最も難解かつ影響力の大きい係数である。「敷地持分狭小度」とは、「専有面積あたり、どれだけの土地(敷地権)を持っているか」を示す指標である。

- ロジックの深層:

- タワーマンションの場合: 数百戸が狭い土地の上に積み重なっているため、1戸あたりの土地持分は極めて小さい(敷地利用権面積が小さい)。したがって、「敷地持分狭小度(土地÷床面積)」はゼロに近い値となる。これにマイナスの係数(△1.195)を掛けても、減少幅はわずかである。結果として、評価乖離率は高いまま維持される。

- 低層マンションの場合: 土地持分が比較的大きい。敷地持分狭小度が大きくなるため、マイナスの係数を掛けると、Dは大きなマイナス値となる。これが評価乖離率を大きく引き下げる要因となる。

- 計算の罠:

- 「敷地利用権の面積」を計算する際、**「小数点第3位以下は切り上げ(第2位まで求める)」**とする。

- 「敷地持分狭小度(敷地利用権面積 ÷ 専有面積)」を計算する際、**「小数点第4位以下は切り上げ(第3位まで求める)」**とする。

- 最終的なDの値を算出する際も、**「小数点第4位以下は切り上げ」**である。

- インサイト: 多くの計算プロセスで「切り捨て」が採用される中、このD係数関連だけは**「切り上げ」**が多用されている点に注意が必要である。これは、納税者に有利(評価額を下げる方向)に働くDのマイナス効果を過大に見積もらないよう、あるいは計算上の安全率を見込んだ設計と考えられる。

評価水準と補正計算のフローチャート

4つの因子を用いて「評価乖離率」を算出した後、実際の相続税評価額を決定するためには、以下のフローを経る必要がある。

ステップ1:評価水準(Valuation Level)の算出

評価水準=1÷評価乖離率

この「評価水準」とは、**「従来の相続税評価額が、理論上の市場価格の何割に相当するか」**を示す数値である。

ステップ2:補正の要否判定

算出された評価水準に基づき、以下の3つのパターンに分岐する。

| 評価水準(VL) | 判定 | 補正内容(区分所有補正率) | 影響 |

|---|---|---|---|

| VL<0.6 | 評価額が低すぎる | 乖離率 × 0.6 | 評価額増(増税) |

| 0.6≦VL≦1.0 | 適正範囲 | 1.0(補正なし) | 変化なし |

| VL>1.0 | 評価額が高すぎる | 乖離率 | 評価額減(減税) |

インサイト: メディアでは「増税」ばかりが報じられるが、実は「減税」のパターンも存在する。地方の築古リゾートマンションなど、市場価格が暴落しているにもかかわらず固定資産税評価額が高止まりしている物件では、評価水準が1.0を超える(従来の評価額が時価よりも高い)ケースがある。この場合、新ルール適用により評価額を引き下げることが可能となる。これは『簡単相続ナビ』のシミュレーション機能が提供できる意外な「節税」の発見である。

ケーススタディ:シミュレーションによる影響度分析

ここでは、具体的なモデルケースを用いて、改正前後の評価額を比較検証する。

4.1 シミュレーション条件:東京都心のタワーマンション

- 物件概要: 築5年、30階建ての20階部分、専有面積70㎡

- 従来の評価額:

- 土地(路線価方式): 1,000万円(高層のため土地持分が極小)

- 建物(固定資産税評価額): 1,500万円

- 合計: 2,500万円

- 実勢価格(時価): 1億円

【改正前の状況】 時価1億円に対して評価額2,500万円。評価水準は0.25(25%)であり、現金で持つよりも7,500万円もの圧縮効果があった。これが典型的な「タワマン節税」である。

4.2 改正後の計算プロセス

① 評価乖離率の計算

- A(築年数): 5×△0.033=△0.165

- B(総階数): (30÷33)≈0.909×0.239≈0.217

- C(所在階): 20×0.018=0.360

- D(狭小度): 敷地権が狭いため係数は小さいとする(仮定:△0.100)

- 定数: 3.220

- 合計(乖離率): △0.165+0.217+0.360−0.100+3.220=3.532

この「3.532」という数字は、**「このマンションの時価は、従来の固定資産税評価額等の約3.5倍である」**と国税庁が認定したことを意味する。

② 評価水準の判定

1÷3.532=0.283

0.283は0.6未満であるため、補正対象となる。

③ 区分所有補正率の計算

3.532×0.6=2.1192

これが、従来の評価額に乗じる「倍率」となる。

④ 最終的な評価額

2,500万円×2.1192=5,298万円

4.3 結果の比較と考察

| 項目 | 改正前 | 改正後 | 変化率 |

|---|---|---|---|

| 相続税評価額 | 2,500万円 | 5,298万円 | 約2.1倍 |

| 対時価比率 | 25% | 約53% | 適正化(60%に接近) |

| 課税価格の増加 | – | +2,798万円 | 増税 |

深い洞察(Deep Insight): このシミュレーション結果から、2つの重要な事実が浮かび上がる。

- 評価額は倍増したが、それでも時価の約53%である。 国税庁の目標は「時価の60%」であるが、個別の計算結果によっては60%に届かない(あるいは超える)ことがある。それでも、現金(100%評価)で持つよりは依然として有利であることに変わりはない。

- 「タワマン節税」は死んでいないが、「旨味」は半減した。 以前のような劇的な圧縮効果は望めないが、資産ポートフォリオの一部として不動産を持つ意義は失われていない。むしろ、過度な節税期待が剥落したことで、純粋な投資価値や居住価値に基づいた市場形成が進むと考えられる。

付録:2024年改正 区分所有補正計算係数表

| 項目 | 変数記号 | 係数・定数 | 端数処理ルール | 備考 |

|---|---|---|---|---|

| 定数 | – | +3.220 | – | 評価乖離率計算のベース |

| 築年数 | A | △0.033 | 1年未満切り上げ | 建築時期から課税時期まで |

| 総階数 | B | +0.239 | 指数計算時:第4位以下切捨 乗算後:第4位以下切捨 | 指数上限は1.0(33階以上は一律) |

| 所在階 | C | +0.018 | – | 地下は0階扱い |

| 敷地持分 | D | △1.195 | 面積:第3位以下切上 狭小度:第4位以下切上 乗算後:第4位以下切上 | 敷地持分狭小度=敷地利用権÷専有面積 |

相続税計算シミュレータ『簡単相続ナビ』

『簡単相続ナビ』とは、相続対策を行いながら、相続税の計算を簡単に実現可能な相続税計算シミュレーションシステムです。

相続発生版

相続税計算に必要な各種控除機能や生前贈与財産を計算する機能を提供します。

二次相続や相次相続、遺産分割機能が提供されます。

終活対策版

相続税計算に必要不可欠な不動産等の資産価値や最適贈与額計算する機能を提供します。

この製品は相続発生版の機能を含んでおります。

人生総括版

人生設計が可能なライフプラン機能が搭載された資産管理機能を提供します。

この製品は相続発生版、終活対策版の機能を含んでおります。

コメント