「相続税の計算」や「遺産分割」は、人が亡くなったその時(点)の問題です。

しかし、私たちの人生は「点」ではありません。今日から最期の日まで続く、長い「線」です。

そうぞくん

そうぞくんこんにちは!『簡単相続ナビ』公式マスコットの「そうぞくん」です。

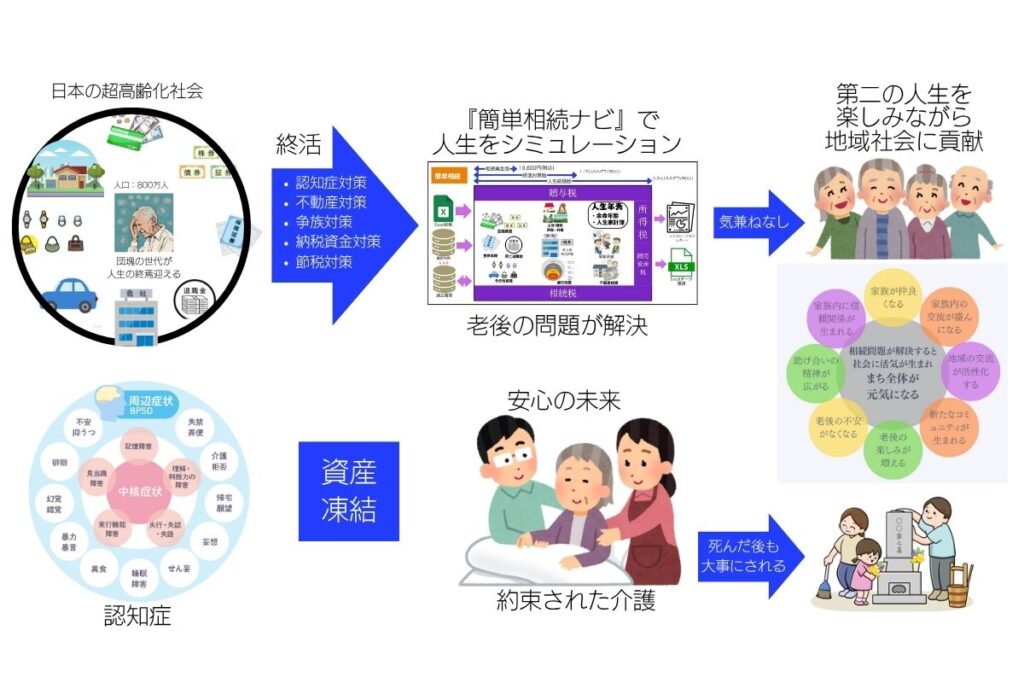

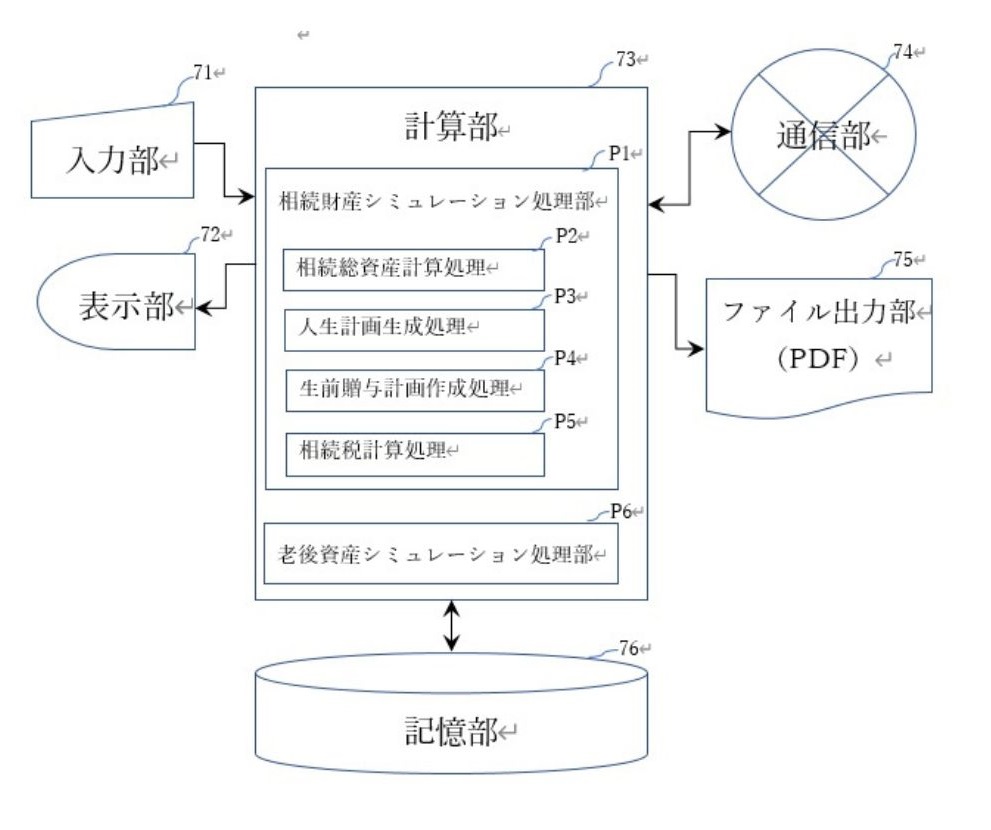

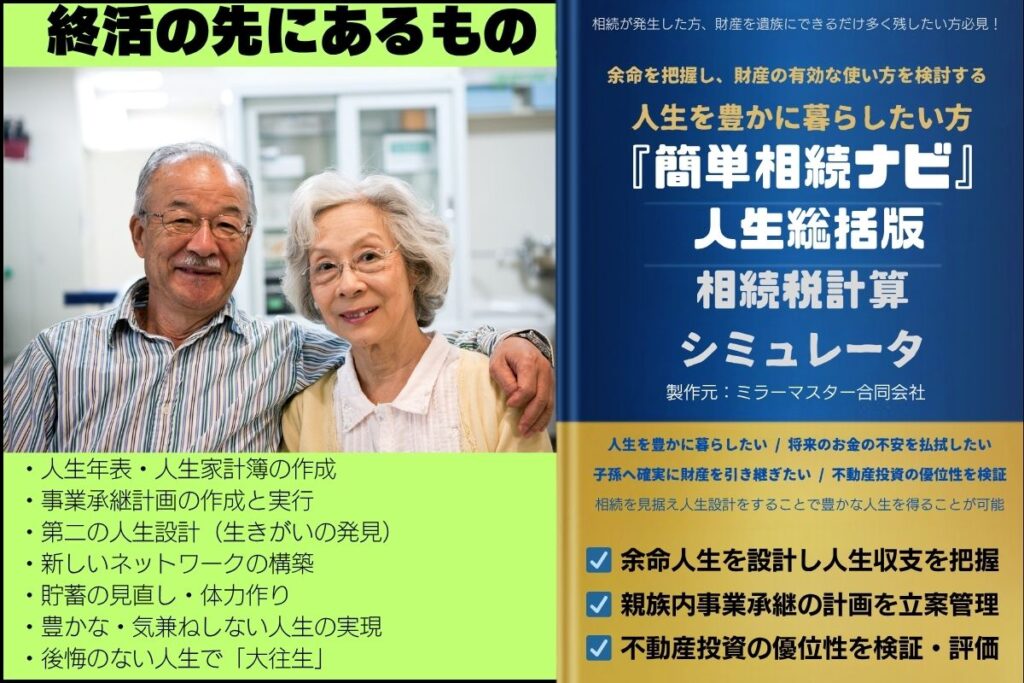

『簡単相続ナビ』人生総括版は、単なる相続計算ソフトではありません。

日々変動する資産を管理し、恐怖の「認知症による資産凍結」から守り、第二の人生を豊かに過ごすための「資産防衛プラットフォーム」です。

「点」ではなく「線」で資産を守る

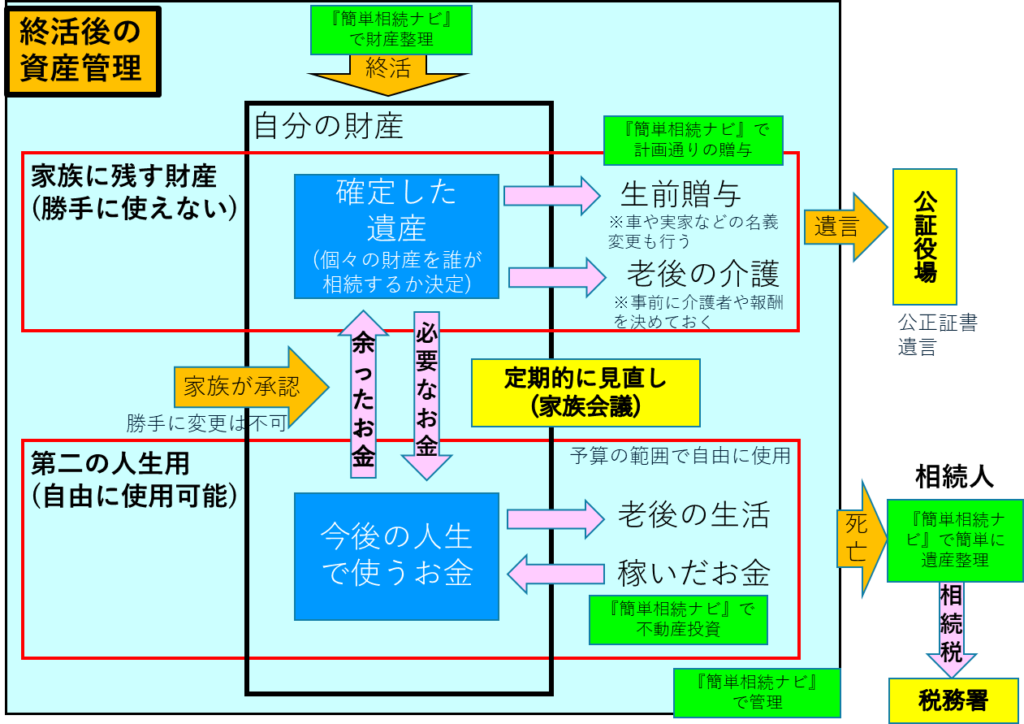

相続対策は「終活」をして終わりではありません。むしろ、そこからが「第二の人生」のスタートです。

人生総括版は、以下のサイクルを回し続けることで、あなたと家族の未来を守ります。

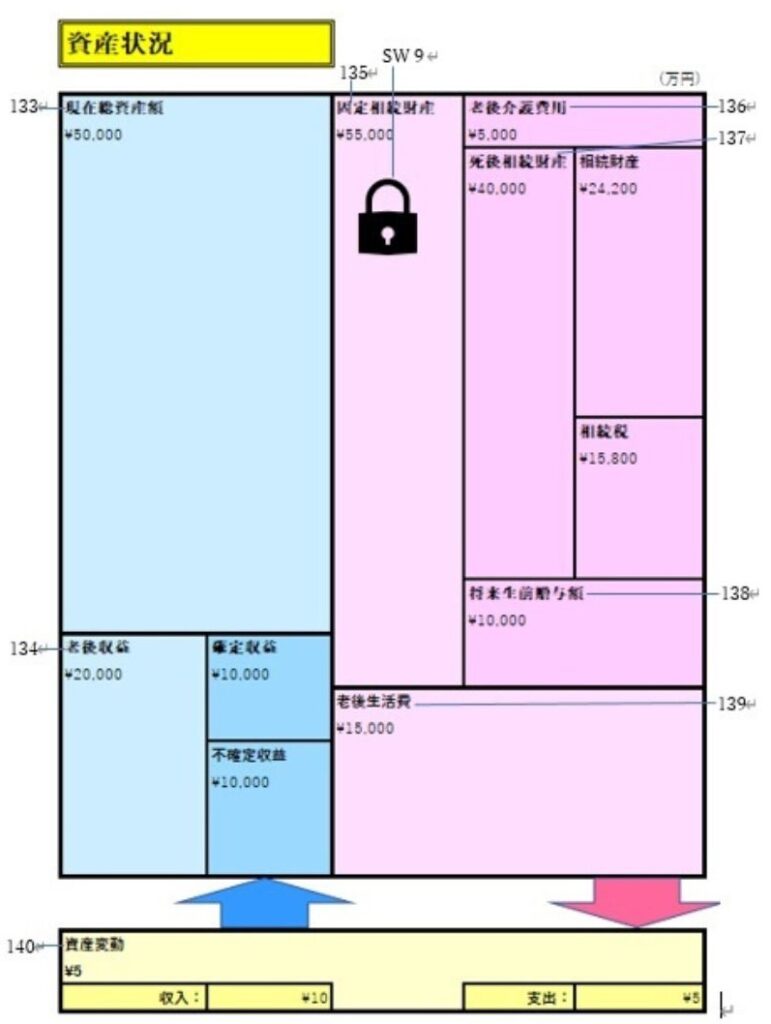

- 現状把握:今ある資産と、これからの収支(年金・医療費・家賃収入など)を可視化。

- 未来予測:「85歳で施設に入居したら?」「株価が暴落したら?」をシミュレーション。

- 資産保全:認知症になっても資産が凍結されないよう、事前に区分けを実行。

最大のリスク「認知症による資産凍結」への対抗策

相続税よりも手前にある、最も深刻なリスクをご存知でしょうか。

それは「認知症による口座凍結」です。

金融機関が「意思能力なし」と判断した瞬間、口座は凍結され、家族であっても預金の引き出しや実家の売却ができなくなります。

親の介護費用を、子供が自腹で立て替え続けなければならない「介護破産」のリスクすらあります。

既存制度(後見・信託)の限界

この問題に対し、従来の法制度は万能ではありません。

| 制度 | デメリット |

|---|---|

| 成年後見制度 | 月額数万円の報酬が死ぬまで発生する。資産運用や生前対策が一切できなくなる。 |

| 家族信託 | 組成に高額な初期費用(数十万〜百万)がかかる。身上監護(介護契約など)はカバーできない。 |

解決策:「資産の事前切り分け」機能(特許出願中)

そこで『人生総括版』が提案するのが、ソフトウェアによる新しい資産管理手法です。

認知症になる前に、資産を以下の2つに明確に切り分け、管理・運用します。

- 老後生活資金(自分のために使うお金): 最後まで本人が管理、あるいは代理人キャッシュカード等で対応する範囲。

- 家族資産(承継・管理すべきお金): 早期に生前贈与したり、管理しやすい形へ移転させておく範囲。

この「切り分け」をシステム上でシミュレーションし、家族と合意形成しておくことで、高額な信託契約を結ばずとも、実質的な資産凍結リスクを回避します。

『簡単相続ナビ』を使用するメリット

- ①資産評価機能で財産整理を手助け

- ②余命から人生設計し未来の家計簿を付けることでいつ何をしたら良いか明確になる

- ③自分の意思で家族への財産分割を明確にして遺言書を作成

- ④ 計画的に「生前贈与」することで、不要な贈与税を節税

- ⑤他人ではなく家族に老後の介護を依頼可能

- ⑥「第二の人生」で利用可能なお金が明確なので、有意義に使用することが可能

- ⑦不動産賃貸投資について将来の維持費や税金を含めたシミュレーションを実施し、確実な収益ロジックを確立

- ⑧突然の予想外の出費や使い切れないお金が発生した場合は、「家族の承認」が必要となるため、無駄遣いが発生しない。

「人生年表」で未来を見える化する

『人生総括版』には、あなたの余命(統計的な予測寿命)に基づいた「人生年表(ライフプラン)」機能が搭載されています。

3年後、5年後、10年後……。

「いつ、どのくらいのお金が必要か」「その時、相続財産はどうなっているか」を、以下のように具体的に予測します。

予想遺産額 ➩ 相続財産の詳細(相続税計算)

- 支出

- 医療費

- 生活費

- 生前贈与

- 収入

- 家賃収入

- 事業収入

- 残資産総額

・

・

・

まだ元気。趣味の旅行にお金を使う。

現在の資産

不動産投資や事業承継の計画もこの年表に組み込むことができ、「資産を減らさずに、豊かな老後を送るための最適解」を導き出します。

よくある質問(Q&A)

- 老後生活資金はどのくらいですか?

-

「老後の生活資金の確保」は、深刻な問題です。

明治安田生活福祉研究所が2018年におこなった「人生100年時代の生活に関する意識と実態」によると、全国の40〜64歳の男女1万2,000人が今後長い人生を生きていくうえで抱く最も強い不安は、「老後の生活資金の確保」でした。結果は、老後の生活支出は2人世帯で最低22.1万円が目安です。

- 終活を終えたのに、なぜ資産管理が必要なのですか?

-

相続は「終活をして終わり」ではありません。そこから本当の人生管理が始まります。

物価の上昇、税制改正、そして認知症リスク。状況は常に変動します。一度きりの終活ではなく、変化に対応し続ける「動的な管理」こそが、家族を守るカギとなります。

- 不動産投資や事業承継も管理できますか?

-

はい、可能です。

『人生総括版』には、不動産投資の収益性評価や、事業承継(自社株評価)の機能も網羅されています。「アパートを建てた場合の収支」と「何もしなかった場合の税額」を比較するなど、高度なシミュレーションが可能です。

生きた証を、次世代へ美しく残すために

第二の人生を謳歌する条件。それは「将来のお金の不安がないこと」、そして「家族に迷惑をかけない準備ができていること」です。

『簡単相続ナビ』人生総括版は、あなたの人生を豊かに締めくくり、その想いと資産をスムーズに次世代へバトンタッチするための最強のパートナーです。

もしもの時に家族が困らないよう、そしてあなた自身が輝くために。今すぐ「人生の総括」を始めましょう。

コメント