「会社の業績は良いが、株価が高すぎて相続税が心配だ」

「後継者に株を譲りたいが、贈与税が高くて渡せない」

非上場企業の経営者にとって、自社株(取引相場のない株式)の評価額は悩みの種です。

評価額が高いと、事業承継時に莫大な相続税や贈与税がかかり、最悪の場合、納税のために会社の資産を切り崩さなければならない事態にもなりかねません。

しかし、自社株の評価額は、決算書の内容を調整することで意図的に引き下げる(節税する)ことが可能です。

この記事では、合法的に株価を下げ、円滑な事業承継を実現するための具体的なテクニックについて解説します。

株価を下げるための基本戦略

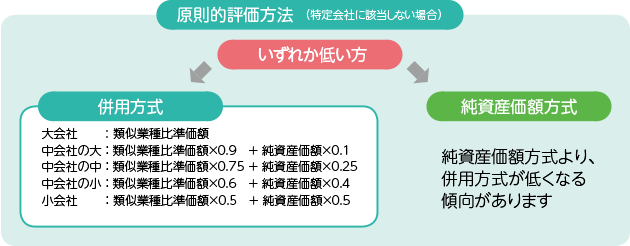

自社株の評価方法は大きく分けて「類似業種比準方式(業績基準)」と「純資産価額方式(資産基準)」の2つがあります。

どちらの方式で評価されるかによって、効果的な対策が異なります。

| 評価方式 | 下げるためのポイント | 主な対策 |

|---|---|---|

| 類似業種比準方式 | 「配当・利益・純資産」の3要素を下げる | 配当の見直し、役員退職金の支給 |

| 純資産価額方式 | 会社の「純資産(内部留保)」を減らす | 含み損の実現、不動産の購入 |

戦略1:利益と配当をコントロールする

大会社や中会社で適用される「類似業種比準方式」では、会社の利益や配当額が株価に直結します。

役員退職金の支給(利益圧縮)

最もポピュラーで効果的なのが、先代社長への「役員退職金」の支給です。

高額な退職金を支払うことで、その期の利益を大幅に圧縮(赤字化)し、株価を急落させることができます。

但し、役員の退職金は、好きに決められる訳ではありません。役員の退職金には、税務上適正とされる算式があります。

役員の退職金=役員報酬(月額)×勤続年数×功績倍率

※功績倍率:類似法人を参考に社長3.0、専務2.4、常務2.2、平取締役1.8、監査役1.6、理事長3倍・平理事1.5〜2倍程度を目安として決定

この株価が下がったタイミングで、後継者に株式を贈与・譲渡するのが王道のセオリーです。

オーナー経営者の生前退職金

会社の経営者から、ほとんど経営にタッチしない名誉会長や相談役等になった場合には、生前退職金の支給を受けます。税法では、合理的な理由があって、退職金の打切支給を行う場合は損金処理を認めています。

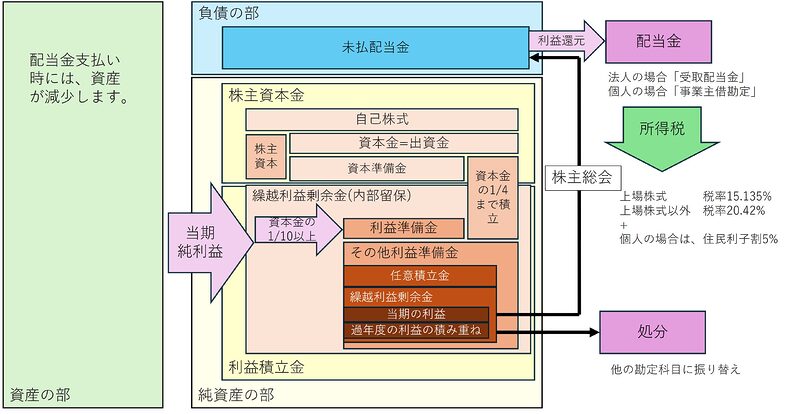

配当政策の見直し

配当金を減らす(減配)、または無配にすることで、計算要素の一つである「配当」の数値を下げ、株価を抑えることができます。

ただし、株主への影響を考慮し、特別配当(計算対象外)などを活用する工夫が必要です。

発行済み株式数を増加

純資産株価については、相続税評価を行った純資産を、発行済株式数で割って計算します。

非上場企業の発行済株式数が増えれば、分母の値が大きくなり1株当たりの自社株評価も下がります。

非上場企業が新規に株式を発行する手段としては、社員持株会を組成し、第三者割当増資を行うなどの方法があります。他者に株式を付与する行為のため株式分散のリスクが生じます。

また、株式数を増やすために第三者割当増資を行う場合には、発行価額によっては、みなし配当等が発生ずる可能性がありますので注意が必要です。

持株割合のバランスを考えたうえで従業員に株式を持たせることで、安定株主対策になりますし、従業員のモチベーションアップにつながる効果も期待できます。

特別配当や記念配当

特別配当とは、決算期ごとに実施する通常の「普通配当」に加えて、企業の業績が好調であった場合に、株主へ「特別」という名目で「普通配当」以外に一時的にプラスされる配当のことをいいます。

記念配当とは、決算期ごとに実施する通常の「普通配当」に加えて、企業にとっての周年などを記念して実施する一時的な配当のことをいいます。

この一時的ということが重要で、一時的は配当の変動は、自社株式評価額する時の計算に含めないのです。

このため、自社株式評価額は下がります。

資本の払い戻し

資本の払い戻しとは、資本剰余金から株主に会社の資本を分配することです。

この部分は、自社株式評価額する時の計算に含めないのです。

株主優待券

株主優待券とは、企業から株主への利益還元をするため、一定数以上の株式を保有する株主に対して、自社の商品やサービス、割引券などを提供することをいいます。

優待内容については、各企業によって異なります。

株主優待券は法人の利益の有無にかかわらず供与されるため、株主優待券を株式の利益分配と認めることは難しいので、自社株式評価額する時の計算に含めないのです。

自己株式の取得

会社が、自己の発行する株式を経営者から取得する方法です。これにより、当該自己株式の取得分だけ経営者に対して現金を交付することになるので、会社の価値を低下させることができます。

なお、この場合には株式を譲渡した経営者に対して譲渡所得税が発生します。

また、会社側には、みなし配当が生じます。

みなし配当は自己株式を取得する時に発生するもので、継続的に発生する配当金額とはされないので、自社株式評価額する時の計算に含めないのです。

会社規模の変更

会社規模が大会社に近づくほどに類似業比準株価の割合が大きくなります。

純資産株価が類似業種株価を上回っている場合、会社の規模を拡大させると、類似業種比準方式のバランスを高めにすることが可能となり、高い効果の獲得に繋がります。

会社規模が大会社になれば、類似業種比準方式か純資産方式のいずれか低い価格が自社株の株価になります。

通常は、類似業種比準方式が純資産方式より低くなります。

戦略2:資産構成を変えて純資産を減らす

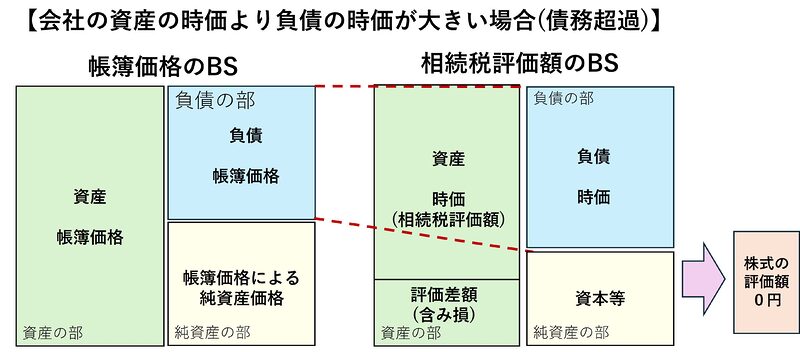

小会社や資産管理会社で適用される「純資産価額方式」では、会社が持っている資産の価値を下げることがカギになります。

含み損のある資産の売却

値下がりしている不動産やゴルフ会員権、不良在庫などを売却して損失を確定させることで、会社の純資産を減らし、株価を下げることができます。

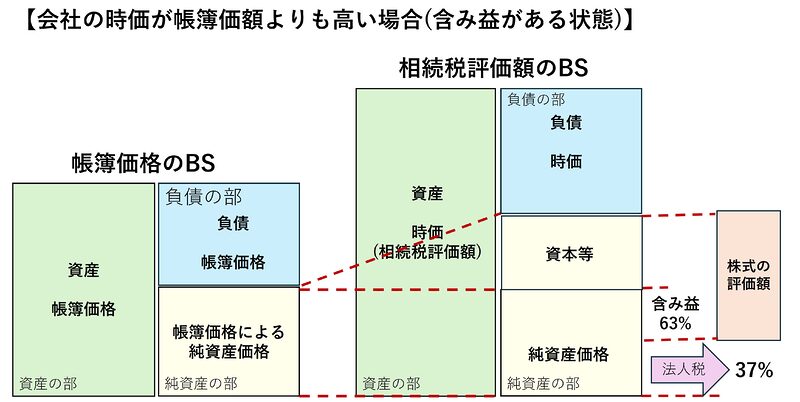

不動産の活用(資産の組み換え)

現預金で賃貸マンションなどを購入すると、評価額が下がります。

「現金1億円(評価1億円)」が「不動産(評価約7,000万円)」に変わることで、差額の3,000万円分だけ純資産評価を下げることができます。

生命保険を活用

純資産価額の評価においては利益の額ではなく、資産の相続税上の評価額がポイントになります。

積立型の生命保険料の掛け金は「保険積立金」という勘定科目で貸借対照表(B/S)に資産として計上されます。

その相続税上の評価は「解約返戻金」の額によってなされることになっています。

保険の種類によっては保険積立金の額と比べて、解約返戻金の額が大幅に低い「低解約返戻金」というものがあり、最初の解約返礼金が低い間に、特例納税猶予等を使い株式を贈与しておけば、安全な株式移転対策がとれます。

もし、元々純資産が少ないない会社であれば、相続税上の株価評価がゼロになるということもありえます。

この含み損は年数がたつにつれ徐々に解消されていきます。

借入金で賃貸不動産物件を購入

純資産価額方式の評価方法によって株価が高くなる場合は、相続税評価額による純資産が多額になっている場合です。

すなわち、過去の内部蓄積(剰余金等)が大きくなっているか、土地等や有価証券の含み益が大きくなっているケースですから、株価引下げの方法として含み益のある資産を除外することと、負債を増加させて純資産を減らすことになります。

会社が課税時期前3年以内に取得した土地等及び建物等の価額は、路線価や固定資産税評価額ではなく「通常の取引価額」(いわゆる時価)で評価されます。

なお、その土地等または建物の帳簿価額が課税時期における通常の取引価額に相当すると認められる場合には、帳簿価額によって評価することができます。 不動産の取得直後ですからこの場合は当然帳簿価額となります。

ただし、賃貸用の不動産ですから、土地については貸家建付地としての評価減、建物については貸家としての評価減の適用できます。

賃貸用の不動産取得後3年を経過すると、土地は路線価や倍率方式等、建物は固定資産税評価額による相続税評価額で評価することができるようになり、土地については貸家建付地、建物については貸家としての評価減が適用されます。

戦略3:組織再編で株価を下げる

さらに踏み込んだ対策として、会社の形を変える方法もあります。

持株会社化(ホールディングス化)

オーナーが持っている自社株を、新しく作った持株会社に移転させる方法です。

これにより、将来の株価上昇リスクを持株会社の中に閉じ込めたり、含み益に対する法人税額控除(37%)を活用して株価を下げたりすることができます。

高収益部門の分社化

利益が出ている事業部門だけを切り出して別会社にすることで、本体の利益を減らし、株価を下げる方法です。

この方法では、譲渡により完全に収益が遮断されるため、将来高収益部分の株式評価がいくら高くなっても株主である経営者の財産は影響を受けなくなります。

後継者が新会社の株主となれば、将来の成長分は直接後継者の資産となり、相続税対策にもなります。

「対策後の株価」はシミュレーションで確認

「退職金をいくら払えば、株価はどれくらい下がる?」「持株会社化の効果は?」

これらを正確に予測するには、複雑な計算が必要です。

そこで活用したいのが、ミラーマスター合同会社の『簡単相続ナビ』です。

株価対策の効果を「見える化」する

『簡単相続ナビ』なら、様々な対策を実行した場合の株価推移をシミュレーションできます。

- 【株価シミュレーション】

「退職金支給」「不動産購入」などのシナリオを入力し、対策前後の株価と相続税額を比較できます。 - 【会社規模判定】

従業員数や売上を調整して会社規模(大・中・小)を変えた場合の評価額の変化も試算可能です。 - 【AI相談】

「退職金の適正額は?」「分社化のメリットは?」などの疑問に、マスコットキャラクターの「簡単 そうぞくん」が24時間365日お答えします。

マスコットキャラクターの「簡単 そうぞくん」にお任せください!

相続の「ちょっとした疑問」、

AIマスコット「そうぞくん」に聞いてみませんか?

生成AI搭載!あなたの専属アドバイザー

- 専門家に電話するほどではない「小さな疑問」も気軽に相談

- 専門用語は不要。友達に話すような言葉でOK

- 夜中でも休日でも、気になったその瞬間に回答

- 何度質問しても無料なので安心

生成AI(Dify)を搭載したチャットボット「そうぞくん」が、あなたの疑問に24時間365日、無料で回答します。

まとめ:時間を味方につけて賢く節税

自社株の引き下げ対策は、一朝一夕にはできません。

特に退職金の準備や組織再編には数年単位の時間がかかります。

「相続が起きてから」では手遅れです。

まずは『簡単相続ナビ』で現状の株価を把握し、今すぐできる対策から始めてみませんか?

株価を下げて、会社を守る

効果的な節税策とシミュレーションを無料体験。

AI「そうぞくん」が事業承継をサポートします。

コメント