序論:日本の資産承継におけるパラダイムシフトと「教育型」プラットフォームの必要性

日本の相続税制は、長らく「富の再分配」という社会的要請と、個人の「資産防衛」という私的動機の角逐の場であった。しかし、令和6年(2024年)1月1日より施行された相続税・贈与税の大改正は、この数十年来の均衡を根底から覆すパラダイムシフトをもたらしている。本改正は単なる税率の変更や控除額の微調整にとどまらず、資産移転の「時間軸」と「方法論」を根本的に再定義するものである。具体的には、暦年課税における持ち戻し期間の7年への延長、および相続時精算課税制度への基礎控除導入という「飴と鞭」の政策パッケージが、納税者の行動変容を強く促している。

このような法環境の激変期において、納税者が直面する情報の非対称性は極めて深刻である。従来の「常識」とされていた節税手法が、一夜にしてリスク要因へと転化する事例も散見される。この状況下において、ミラーマスター合同会社が展開する『簡単相続ナビ』のようなプラットフォームが果たすべき役割は、単なる専門家マッチングの枠を超え、高度な「教育的機能」を帯びた信頼の拠り所となることにある。

第1章 みなし相続財産:民法と税法の乖離が生む「隠れた資産」

相続税の実務において、最も誤解が生じやすく、かつ戦略的な活用余地が大きい領域が「みなし相続財産」である。この概念を正しく理解するためには、まず「民法上の相続」と「税法上の相続」という二つの異なる法的世界観を峻別する必要がある。

1.1 法的性質の二重構造:固有財産説と経済的実質説

民法第896条において、相続とは「被相続人の財産に属した一切の権利義務」を承継することを指す。これには、現預金、不動産、株式などの積極財産だけでなく、借金などの消極財産も含まれる。しかし、被相続人の死亡を起因として発生する生命保険金や死亡退職金は、民法上は被相続人が保有していた財産ではなく、契約に基づき受取人が原始的に取得する「受取人固有の財産」と解される。したがって、原則として遺産分割協議(遺産の分け合いの話し合い)の対象にはならず、受取人が単独で取得する権利を有する。

しかし、これを無税で認めてしまえば、富裕層はすべての資産を保険金に変えることで相続税を回避できてしまう。そこで、相続税法(税法)は「経済的実質説」の立場をとり、これらの財産を「実質的には被相続人から相続人へ経済的価値が移転した」とみなして、課税対象に取り込むのである。これが「みなし相続財産」の本質である。

| 比較項目 | 民法上の取扱い(遺産分割) | 税法上の取扱い(相続税) |

|---|---|---|

| 生命保険金 | 原則対象外(受取人固有の財産) | 課税対象(みなし相続財産) |

| 死亡退職金 | 原則対象外(受取人固有の財産) | 課税対象(みなし相続財産) |

| 遺留分算定 | 原則含まれない(例外あり※) | 課税価格に含まれる |

| 相続放棄の影響 | 放棄しても受け取れる | 放棄しても課税される(非課税枠の計算には影響) |

※著しく不公平な場合は特別受益として持ち戻しの対象となる判例もあるが、原則は対象外である。

1.2 生命保険金(Seimei Hokenkin):契約形態による課税関係の激変

生命保険金がすべてみなし相続財産になるわけではない。課税関係は「誰が保険料を負担したか(契約者)」「誰が被保険者か」「誰が受取人か」の3者の組み合わせによって、相続税、所得税、贈与税のいずれかに分類される。ここでの誤解は致命的な税負担を生むため、詳細な分析が必要である。

1.2.1 相続税の対象となるケース(みなし相続財産)

- 契約者(保険料負担者): 被相続人(父)

- 被保険者: 被相続人(父)

- 受取人: 相続人(子・配偶者)

このパターンのみが「みなし相続財産」として扱われ、後述する「非課税枠」の適用を受けることができる。被相続人が生前に自らの財産を保険料として拠出し、その果実が死亡によって移転するためである。

1.2.2 所得税・贈与税の対象となるケース(非課税枠の適用外)

- 所得税(一時所得)のケース: 妻が契約者(保険料負担者)で、夫(被保険者)が死亡し、妻が受け取る場合。妻自身が掛けた保険が満期(死亡)になっただけとみなされ、相続税の対象外となるため、当然「500万円×法定相続人」の非課税枠も使えない。

- 贈与税のケース: 妻が契約者で、夫が死亡し、子が受け取る場合。「妻から子への贈与」とみなされ、最も税率が高い贈与税が課される。これは実務上、契約形態のミスとして頻発する事例であり、『簡単相続ナビ』を通じて専門家のチェックを受けるべき典型的なケースである。

1.3 非課税枠の計算メカニズムと法定相続人の数

みなし相続財産には、遺族の生活保障という社会政策的な配慮から、強力な非課税枠が設定されている。

非課税限度額=500万円×法定相続人の数

この計算式自体は単純に見えるが、「法定相続人の数」の算定には高度な専門知識を要する罠が潜んでいる。

1.3.1 相続放棄者がいる場合

相続放棄をした者は、民法上は「初めから相続人とならなかったもの」とみなされるが、相続税法上の非課税枠計算においては、「放棄がなかったもの」として法定相続人の数に算入する。 これは、相続放棄によって意図的に法定相続人の数を減らし、あるいは変動させることで租税回避を図ることを防ぐため、および遺族全体の生活保障という趣旨に基づく。

- 具体例: 相続人が配偶者と子2人の計3人。子の1人が相続放棄をした。

- 民法上の相続人:2人

- 税法上の基礎控除・非課税枠計算の数:3人(500万円×3=1,500万円)

1.3.2 養子の数の制限(租税回避の防止)

養子縁組を行えば法定相続人の数が増え、基礎控除額や非課税枠が拡大する。これを無制限に認めると過度な節税が可能になるため、税法は算入できる養子の数に制限を設けている。

- 被相続人に実子がいる場合: 養子は 1人 まで算入可能。

- 被相続人に実子がいない場合: 養子は 2人 まで算入可能。

ここで重要なのは、民法上は何人養子にしても有効であるが、税金の計算上だけカットされるという点である。また、「特別養子縁組」や「配偶者の連れ子養子」などは実子とみなされる例外規定もあり、この判断は極めて専門的である。

1.4 死亡退職金(Shibo Taishokukin)の特殊性

死亡退職金もまた、みなし相続財産の代表格である。被相続人の死亡後、勤務先から遺族に支払われる金銭等が該当する。

1.4.1 「3年」という時間的境界線

死亡退職金がみなし相続財産として扱われるのは、**「被相続人の死亡後3年以内に支給が確定したもの」**に限られる。

- 3年以内に確定・支給: 相続税の対象。生命保険金とは別枠で「500万円×法定相続人」の非課税枠が使える。

- 3年経過後に確定・支給: 受取人の**「一時所得」(所得税)**となる。 この区別は、企業の規定や支払いの遅延によって税額が大きく変わる要因となる。また、弔慰金(Condolence Money)という名目で支払われる場合でも、実質的に退職金と認められる部分や、一定の基準(業務上死亡なら給与の3年分、業務外なら半年分など)を超える部分は、退職金として相続税の対象となる。

1.5 みなし相続財産に関するインサイトと戦略

以上の分析から、みなし相続財産は「課税される」という側面だけでなく、「意図的に作り出すことで節税を図る」という戦略的ツールであることがわかる。

- 納税資金の確保: 預金口座は死亡と同時に凍結されるが、生命保険金は受取人が単独で請求でき、早期に現金化できる。これにより、10ヶ月以内の相続税納付が可能となる。

- 遺産分割の円滑化: 特定の相続人(例:介護をしてくれた長女)に多めに財産を渡したい場合、遺言書で指定すると他の相続人の遺留分を侵害する恐れがあるが、生命保険金であれば原則として遺留分の対象外となるため、争いを避けつつ資産移転が可能である。

- 節税効果の最大化: 現金をそのまま持っているよりも、一時払い終身保険などに変えることで、評価額を下げつつ非課税枠を活用できる。

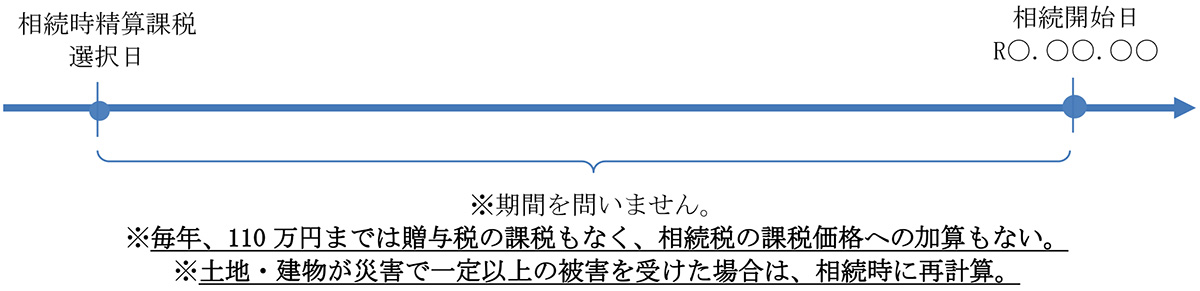

第2章 相続時精算課税制度:2024年改正による「最強の生前贈与」への進化

従来、富裕層向けの制度と見なされ、一度選択すると後戻りできない「片道切符」のリスクから敬遠されがちであった「相続時精算課税制度」が、2024年の改正により劇的な変貌を遂げた。この改正は、本制度を「使い勝手の悪い特殊な制度」から「多くの一般家庭が検討すべき標準的な選択肢」へと押し上げた。

2.1 旧制度の課題と構造的欠陥

改正前の相続時精算課税制度は以下の特徴を持っていた。

- 2,500万円の特別控除: 生前贈与の累積2,500万円までは非課税。

- 一律20%課税: 超過分は一律20%で課税。

- 完全な持ち戻し: 贈与者が死亡した際、この制度を使って贈与した財産は、すべて相続財産に加算(持ち戻し)されて相続税が再計算される。

- 評価額の固定: 持ち戻される価額は「贈与時の時価」。

最大の問題は「少額贈与のメリットがない」ことであった。たとえ毎年10万円を贈与しても、すべて記録し、最終的に相続財産に足し戻されるため、節税効果はゼロに等しく、事務負担だけが増大した。

2.2 2024年改正の核心:基礎控除110万円の創設

令和6年度改正における最大のトピックは、相続時精算課税制度に**「年間110万円の基礎控除」**が新設されたことである。これは暦年贈与の基礎控除(110万円)とは別物であり、制度内部に組み込まれた控除枠である。

2.2.1 新制度のメカニズム

- 年110万円以下の贈与は申告不要・持ち戻し不要: 相続時精算課税を選択した後でも、年間の贈与額が110万円以下であれば、贈与税の申告は不要であり、かつ、贈与者が死亡した際の相続財産への持ち戻しも不要となった。 これが意味する革命的な事実は、「精算課税制度を使っても、年110万円までは完全に非課税で資産を移転でき、相続税の対象からも外れる」ということである。

- 累積控除(2,500万円)との併用: 年110万円を超える部分については、従来の2,500万円の特別控除枠が適用される。

- 例:500万円を贈与した場合。 500万円−110万円(基礎控除)=390万円 この390万円が特別控除枠(2,500万円)から消化される。将来相続財産に持ち戻されるのは、この390万円のみである(500万円全額ではない)。

2.2.2 災害時における特例措置(土地・建物)

さらに、土地や建物に関する重要な特例が創設されている。 相続時精算課税制度を使って贈与された土地・建物が、贈与日から贈与者の死亡日までの間に、災害によって一定の被害を受けた場合、相続財産への持ち戻し評価額を「贈与時の価額」ではなく、「被災価額を控除した残額(実質的な時価)」に再計算できることとなった。 これは、旧制度の大きなリスクであった「贈与後に価値が暴落しても、高い時の価額で相続税がかかる」という問題を、災害時に限って救済する措置である。日本のような災害大国において、不動産の生前贈与を検討する際の心理的ハードルを下げる重要な改正点である。

2.3 相続時精算課税を選択すべき戦略的シナリオ

この改正により、相続時精算課税は以下のようなケースで圧倒的な優位性を持つこととなった。

シナリオA:高齢者の駆け込み贈与対策

後述する暦年贈与は、死期が迫っている場合の贈与が「7年前」まで遡って無効化(持ち戻し)されるようになった。しかし、新・相続時精算課税制度の「年110万円基礎控除」部分は、いつ死んでも持ち戻されない。 極端な例として、85歳の父が制度を選択し、110万円を贈与して翌月に亡くなった場合、暦年贈与なら全額相続財産に戻されるが、精算課税なら110万円は完全に遺産から消滅する。高齢者にとっては、確実な節税手段となる。

シナリオB:収益不動産の早期移転

アパートなどの収益物件を精算課税で贈与する場合、建物評価額を超える部分(2,500万円枠など)は将来持ち戻されるが、「贈与後の家賃収入」は子のものとなる。これにより、被相続人の手元で現金が積み上がる(=相続財産が増える)のを防ぐ効果は維持しつつ、毎年の110万円控除も併用できるハイブリッドな対策が可能となる。

2.4 手続き上の落とし穴

メリットばかりに見える新制度だが、手続きには厳格な要件がある。

- 届出書の提出: 最初にこの制度を使う年度の翌年3月15日までに「相続時精算課税選択届出書」を税務署に提出しなければならない。これを忘れると自動的に暦年課税となり、後述する7年持ち戻しのリスクに晒される。

- 初年度の申告: 最初の贈与が110万円以下であっても、制度を選択するための届出書は提出が必要であるという解釈が一般的だが、国税庁の資料には「申告書を提出する必要がない場合(110万円以下など)は届出書を単独で提出」とある。この「届出書単独提出」を失念するケースが危惧される。

- 継続管理: 2年目以降、110万円以下なら申告不要だが、税務署に対して「贈与の事実」を証明できるよう、銀行振込の記録や贈与契約書を残しておく実務的な防衛策は依然として必要である。

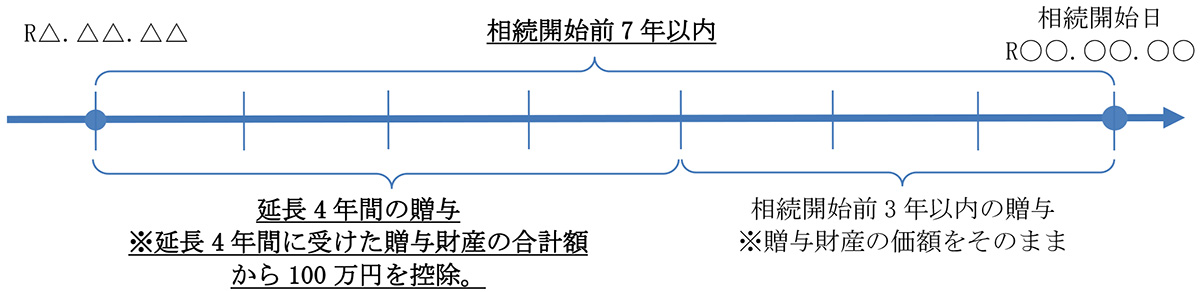

第3章 暦年贈与の持ち戻し:「7年ルール」への延長と経過措置の複雑怪奇

従来、最もポピュラーな節税策であった「暦年贈与」には、2024年改正で厳しい規制強化(増税)が課された。それが「生前贈与加算期間の延長」である。

3.1 「3年」から「7年」への延長の意味

これまで、被相続人が亡くなる前「3年以内」に行われた暦年贈与は、相続財産に足し戻して(持ち戻して)相続税を計算するルールであった。これが、2024年1月1日以降の贈与から、段階的に**「7年以内」**へと延長された。

これは諸外国(ドイツ10年、フランス15年、アメリカ一生涯統合)と比較して短すぎた日本の期間を国際水準に近づける意図があるが、納税者にとっては「死ぬ直前の節税」が極めて困難になったことを意味する。7年前の贈与まで遡及されるため、健康なうちから早期に資産移転を開始しなければ、節税効果が得られない。

3.2 経過措置と「延長期間」の計算ロジック

この「7年ルール」は一気に適用されるわけではない。2024年1月1日より前の贈与(2023年12月31日まで)については、改正前のルールが適用され、持ち戻し期間は3年のままである。 したがって、実質的な持ち戻し期間は以下のように徐々に伸びていく。

| 相続発生時期 | 持ち戻し期間 | 解説 |

|---|---|---|

| 〜2023年末 | 3年間 | 従来通り |

| 2024年〜2026年末 | 3年間 | 改正後の贈与がまだ3年を経過していないため |

| 2027年 | 3年超〜4年 | 2024年1月1日以降の贈与が加算対象となるため徐々に延びる |

| 2031年1月以降 | 完全な7年間 | ここで初めてフルスペックの7年持ち戻しとなる |

この経過措置により、2023年以前に行った駆け込み贈与は、将来にわたっても「3年ルール」で守られるという重要なインサイトが導かれる。過去の贈与を遡って否定するものではない点は、納税者にとって一定の安心材料である。

3.3 「総額100万円控除」という緩和措置の計算式

延長された4年間(死亡前3年超〜7年前)に行われた贈与については、その記録管理の負担や遡及的な重税感を緩和するため、「総額100万円」を控除できるという特例が設けられた。

ここで最も注意すべきは、「1年ごとに100万円」ではなく、**「延長された期間全体(最大4年間)で合計100万円」**という点である。

計算シミュレーション

- 前提: 被相続人が死亡し、死亡前4年目、5年目、6年目、7年目にそれぞれ110万円(基礎控除内)の贈与をしていたとする。

- 贈与総額: 110万円×4年=440万円

- 従来の考え方(基礎控除): 贈与税は0円だが、相続税の計算上は440万円すべて持ち戻し。

- 緩和措置の適用:持ち戻し額=440万円−100万円(緩和措置)=340万円この340万円が相続財産に加算される。

この「総額100万円」は、資産家にとっては微々たる金額であり、実質的な増税であることに変わりはない。しかし、計算ロジックを知らなければ、過大な申告や過少な申告につながるリスクがある。

3.4 暦年贈与を選択すべきケースとは?

精算課税が有利になったとはいえ、暦年贈与が全滅したわけではない。

- 若年層からの贈与: ドナー(贈与者)が60代など若く、今後7年以上生存する可能性が高い場合、年間110万円の基礎控除を超えて、低い税率(例:特例税率で数百万円贈与)で資産を移転し続ければ、7年経過分から順次「持ち戻し対象外」として確定していく。時間を味方につければ、依然として累積効果は高い。

- 相続人以外への贈与: 持ち戻しルール(生前贈与加算)は、原則として「相続や遺贈により財産を取得した人」に適用される。したがって、**「孫(代襲相続人でない)」や「息子の嫁」**への贈与は、原則として持ち戻しの対象外である(※孫を養子にしている場合や、遺言で孫に財産を残す場合は対象となる)。この「対象外の人」への暦年贈与は、改正後も最強の節税策の一つである。

第4章 応用戦略と実務上の最重要留意点

これまでの3要素(みなし財産、精算課税、暦年贈与)を個別に理解した上で、これらを組み合わせた高度な戦略と、実務上の注意点を解説する。

4.1 不動産登記義務化との連動(2024年4月〜)

税制改正と並行して見逃せないのが、2024年4月1日から施行された**「相続登記の義務化」**である。

- ルール: 不動産を取得したことを知った日から3年以内に登記申請が必要。

- 罰則: 正当な理由なく怠れば10万円以下の過料。

- 税務への影響: 登記が義務化されることで、法務局と税務当局の連携が強化され、課税漏れ(特に地方の山林や農地など)が発覚しやすくなる。また、登記には登録免許税がかかるため、相続コストの総額を見積もる際にはこのコストも無視できない。

4.2 「名義預金(Meigi Yokin)」認定のリスク管理

新制度になっても変わらない最大のリスクが「名義預金」である。これは、形式的には妻や子の名義の口座であっても、実質的には被相続人(夫・父)が管理・支配していた預金のことを指す。 税務調査では、「通帳の印鑑は誰が持っていたか」「暗証番号を誰が知っていたか」「贈与契約書はあるか」「その預金を子が自由に使えたか」が徹底的に調査される。

- 対策: 新しい相続時精算課税制度を利用する場合、税務署に届出書を出すため、公式に「贈与の意思」が表示されることになり、名義預金と認定されるリスクを低減させる副次的効果が期待できる。逆に、漫然と暦年贈与を続ける場合は、これまで以上に契約書(確定日付など)の整備が重要になる。

4.3 『簡単相続ナビ』とDifyチャットボットによる解決策

ここまで解説した通り、2024年以降の相続対策は「複雑怪奇」の一言に尽きる。

- ユーザーの悩み: 「7年持ち戻しの計算ができない」「精算課税の届出を忘れたらどうなるのか」「自分の保険金は非課税枠に入るのか」といった個別具体的な疑問。

- AIの役割: ミラーマスター合同会社が導入する「Difyチャットボット」は、こうした初期的な疑問に対して、本レポートのような知識ベースを参照しつつ即座に回答を提供できる。例えば、「2023年に贈与した分はどうなりますか?」という問いに対し、「それは3年ルールのままですよ」と正確に返すことで、ユーザーの不安を解消し、信頼を獲得できる。

- 専門家への橋渡し: しかし、最終的な「申告書の作成」や「遺産分割協議書の作成」は有資格者の独占業務である。『簡単相続ナビ』は、AIで教育・啓蒙された賢いユーザーを、これらの複雑な新制度に精通した税理士等の専門家へとスムーズに誘導するハブとなる。

結論:知識武装と専門家連携の二重アプローチ

2024年の相続税制改正は、「何もせずに放置する」ことのリスクを最大化した。

- みなし相続財産を正確に把握し、非課税枠を使い切る。

- **相続時精算課税(新制度)**を活用し、確実な非課税枠(年110万円)を積み上げる。

- 暦年贈与を行う場合は、7年の持ち戻しリスクを理解し、若いうちから、あるいは相続人以外への贈与を検討する。

これらの最適解は、家族構成、資産規模、年齢によって千差万別である。本レポートで示した知識は、ユーザーが自身の状況を客観視するための「羅針盤」である。そして、その羅針盤を持って実際に航海に出る(手続きを行う)ためには、信頼できる航海士(専門家)が必要不可欠である。

『簡単相続ナビ』は、この「知識(羅針盤)」と「専門家(航海士)」の両方を提供するプラットフォームとして、改正後の相続市場において圧倒的な競争優位性を発揮し得る。本サイトのコンテンツを、単なる機能説明から、こうした深いインサイトに基づく教育コンテンツへと転換することは、顧客の信頼を勝ち取り、成約率を飛躍させるための確実な道筋となるだろう。

表1:2024年改正後の贈与税制比較(完全版)

| 特徴 | 暦年課税(従来型・改正後) | 相続時精算課税(新制度) |

|---|---|---|

| 基礎控除(非課税枠) | 年110万円 | 年110万円(新設) |

| 控除を超える部分の税率 | 超過累進税率(10%〜55%) | 一律20%(累積2,500万円までは非課税) |

| 相続時の持ち戻し期間 | 死亡前7年間(延長) | 持ち戻しなし(年110万円以下の部分) |

| 持ち戻し額の計算 | 贈与時の価額(全額) ※延長期間4年分は総額100万円控除あり | 基礎控除(110万円)を超えた部分の残額のみ ※災害時は被災価額で再計算可 |

| 申告義務 | 110万円超なら必要 | 110万円以下なら不要(初回届出は必須) |

| 対象者(メリット大) | 若い贈与者、相続人以外(孫など)への贈与 | 高齢の贈与者、確実な節税を望む人 |

表2:みなし相続財産の種類と非課税枠

| 種類 | 概要 | 非課税枠の有無・計算式 |

|---|---|---|

| 生命保険金 | 被相続人が保険料を負担し、死亡により支払われるもの | 有:500万円×法定相続人の数 |

| 死亡退職金 | 被相続人の死亡後3年以内に支給確定したもの | 有:500万円×法定相続人の数 (生命保険とは別枠) |

| 弔慰金(Condolence) | 雇用主等から支払われる見舞金 | 有:業務上死亡=給与3年分相当まで非課税 業務外=半年分相当まで非課税 |

| 生命保険契約に関する権利 | 解約返戻金相当額など(契約者が被相続人、被保険者が存命の場合) | 無:本来の相続財産として課税評価される |

相続税計算シミュレータ『簡単相続ナビ』

『簡単相続ナビ』とは、相続対策を行いながら、相続税の計算を簡単に実現可能な相続税計算シミュレーションシステムです。

相続発生版

相続税計算に必要な各種控除機能や生前贈与財産を計算する機能を提供します。

二次相続や相次相続、遺産分割機能が提供されます。

終活対策版

相続税計算に必要不可欠な不動産等の資産価値や最適贈与額計算する機能を提供します。

この製品は相続発生版の機能を含んでおります。

人生総括版

人生設計が可能なライフプラン機能が搭載された資産管理機能を提供します。

この製品は相続発生版、終活対策版の機能を含んでおります。

コメント