「自社株の評価額が高すぎて、後継者が相続税を払えないかもしれない」

「会社の資産は多いけど、現金がない…どうすれば株価を下げられる?」

事業承継における最大の壁は、「高すぎる自社株(非上場株式)の評価額」です。

会社の業績が良いことは喜ばしいですが、それが原因で多額の相続税が発生し、会社の存続が危ぶまれるケースは少なくありません。

しかし、自社株の評価額は、決算書の内容を調整することで意図的に引き下げる(節税する)ことが可能です。

この記事では、自社株評価の仕組みを利用した、具体的な株価引き下げテクニックについて解説します。

株価を下げるための2つのアプローチ

自社株の評価方法は大きく分けて2つあり、それぞれ「下げるためのポイント」が異なります。

| 評価方式 | 特徴 | 下げるポイント |

|---|---|---|

| ① 類似業種比準方式 | 業績(利益・配当)が良いと高くなる | 「利益」と「配当」を減らす |

| ② 純資産価額方式 | 資産(内部留保・含み益)が多いと高くなる | 「純資産」を減らす |

自社がどちらの方式(または併用)で評価されるかを確認した上で、適切な対策を打つ必要があります。

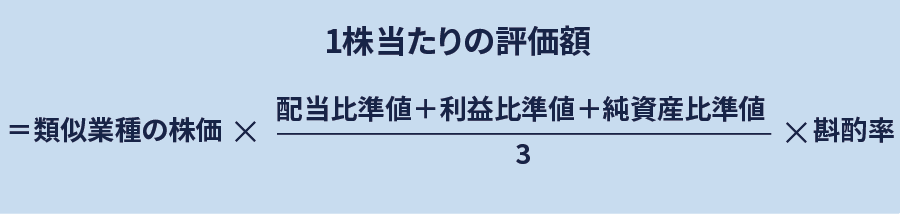

①「類似業種比準方式」での引き下げ対策

大会社や中会社で適用されるこの方式は、「配当」「利益」「純資産」の3要素で株価が決まります。

特に影響が大きいのが「利益」と「配当」です。

役員退職金の支給(利益圧縮)

最も効果的なのが、先代社長への「役員退職金」の支給です。

高額な退職金を支払うことで、その期の利益を大幅に圧縮(赤字化)し、株価を急落させることができます。

このタイミングに合わせて、後継者へ株式を贈与・譲渡するのが王道のセオリーです。

配当の見直し(配当減額)

配当金を減らす、または無配にすることで、計算要素の一つである「配当」の数値を下げ、株価を抑えることができます。

ただし、特別配当や記念配当は計算から除外されるため、通常の配当を調整する必要があります。

純資産の見直し(純資産の減額)

純資産を下げる際は、例えば含み損が出ている不動産等を売って損失を計上することで下がります。

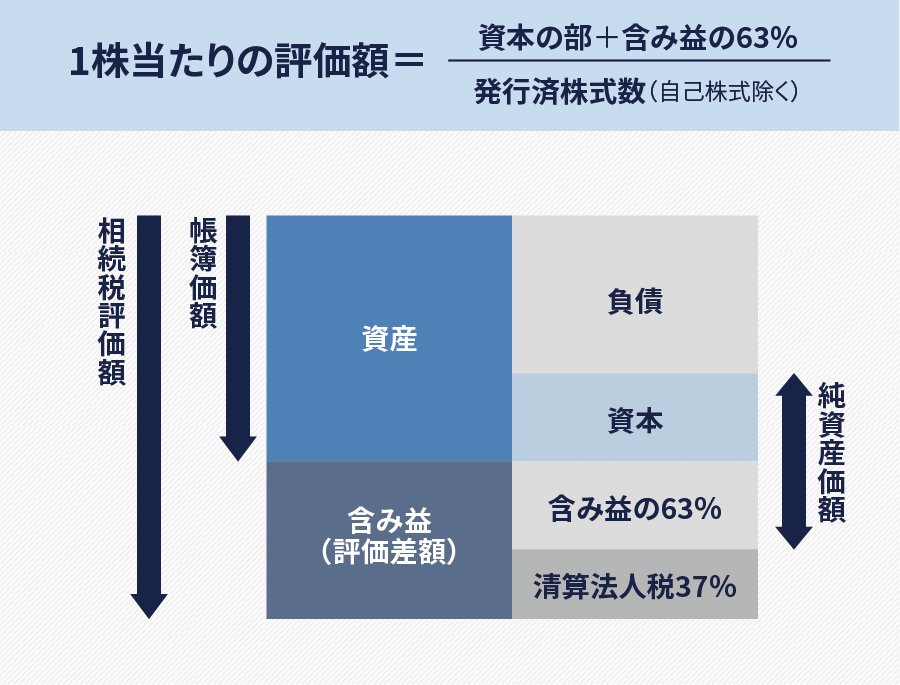

②「純資産価額方式」での引き下げ対策

小会社や資産管理会社で適用されるこの方式は、「会社を解散した時の価値(純資産)」で株価が決まります。

資産を減らすか、負債を増やすことで株価が下がります。

含み損のある資産の売却

値下がりしている不動産やゴルフ会員権、不良在庫などを売却して損失を確定させることで、会社の純資産を減らし、株価を下げることができます。

不動産の購入(資産の組み換え)

現預金で賃貸マンションなどを購入すると、評価額が下がります。

「現金1億円(評価1億円)」が「不動産(評価7,000万円)」に変わることで、差額の3,000万円分だけ純資産評価を下げることができます。

【注意】

相続開始前3年以内に取得した不動産は「買った値段(取引価額)」で評価されるため、直前の対策としては効果が薄れます。早めの実行が重要です。

発行株式数を増やす

発行する株式の数が大きければ、株価を下げることが可能です。発行株式数を増やすには、既存株主に新株式等を買い取ってもらうことが有効です。非上場会社は新株式発行について株主総会の特別決議が必要になります。

また特定の第三者に株式を割当する第三者割当増資において、株式を発行する価格が安すぎると有利発行と判断されかねないので、念入りな準備が必要です。

「会社規模」を変えるという裏ワザ

一般的に、株価は「類似業種比準方式(大会社)」の方が安く、「純資産価額方式(小会社)」の方が高くなる傾向があります。

そこで、従業員数を増やしたり、売上を伸ばしたりして、会社規模を意図的に「小会社→中会社」「中会社→大会社」へとランクアップさせることで、安い評価方式(類似業種比準方式)の適用割合を増やし、株価を下げるというテクニックもあります。

「いくら下がる?」はシミュレーションで確認

「退職金を払ったら株価はいくらになる?」「不動産を買うのとどっちが得?」

これらを正確に計算するには、複雑な専門知識が必要です。

そこで活用したいのが、ミラーマスター合同会社の『簡単相続ナビ』です。

対策の効果を「見える化」する

『簡単相続ナビ』なら、決算書の数字を入力するだけで、株価引き下げ効果をシミュレーションできます。

- 【自社株評価シミュレーション】

現在の株価だけでなく、「退職金支給後」「不動産購入後」の予想株価も試算できます。 - 【会社規模判定】

従業員数や売上の変化による、評価方式(Lの割合)の変動もシミュレーションします。 - 【AI相談】

「3年以内取得不動産のルールは?」「生命保険の効果は?」などの疑問に、マスコットキャラクターの「簡単 そうぞくん」が24時間365日お答えします。

マスコットキャラクターの「簡単 そうぞくん」にお任せください!

相続の「ちょっとした疑問」、

AIマスコット「そうぞくん」に聞いてみませんか?

生成AI搭載!あなたの専属アドバイザー

- 専門家に電話するほどではない「小さな疑問」も気軽に相談

- 専門用語は不要。友達に話すような言葉でOK

- 夜中でも休日でも、気になったその瞬間に回答

- 何度質問しても無料なので安心

生成AI(Dify)を搭載したチャットボット「そうぞくん」が、あなたの疑問に24時間365日、無料で回答します。

まとめ:株価対策は「時間」との勝負

自社株の引き下げ対策は、退職金の準備や不動産の購入など、実行に時間がかかるものばかりです。

「相続が起きてから」では手遅れになることが多いため、元気なうちに対策を始めることが重要です。

まずは『簡単相続ナビ』で、現在の株価と、対策後の節税効果をチェックすることから始めてみませんか?

株価を下げて、会社を守る

効果的な節税策を無料診断。

AI「そうぞくん」が事業承継をサポートします。

コメント