「親から土地を安く売ってもらった」 「子供の借金を代わりに返してあげた」

これらは、家族間ならよくある助け合いに見えますが、税務署から見れば**「みなし贈与」**として課税対象になる可能性があることをご存じでしょうか?

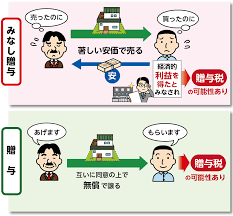

「みなし贈与」とは、本人は「あげた」「もらった」という自覚がなくても、実質的に利益が移動しているため「贈与」とみなされる行為のことです。

知らずに行うと、後から思わぬ高額な贈与税を請求されることになります。 今回は、生命保険だけではない、意外と身近な「みなし贈与」の9つのケースと対策について解説します。

「みなし贈与」とは何か?

通常の贈与は「あげます」「もらいます」という双方の合意で成立します。 対して、みなし贈与は合意がなくても、経済的な利益を受けた事実があれば成立します。

なぜこんな制度があるかというと、「税金逃れ」を防ぐためです。 例えば、1億円の土地を子供にタダであげると高い贈与税がかかりますが、「1万円で売った」ことにすれば売買契約となり、贈与税がかからないように見えます。 しかし、これでは不公平なので、税務署は「差額の9,999万円は実質的な贈与だ(みなし贈与)」として課税するのです。

気をつけたい「みなし贈与」9つのケース

具体的にどのような行為が対象になるのか、代表的な9つのケースを見てみましょう。

1. 不動産や土地の「低額譲渡」

時価よりも著しく低い価格で売買することです。 例えば、時価5,000万円の土地を親から子へ1,000万円で売却した場合、差額の4,000万円が贈与とみなされます。

- 目安: 明確な基準はありませんが、過去の判例などから**「時価の80%未満」**での取引はリスクが高いと言われています。

2. 株式の譲渡

非上場の同族会社株式(自社株)などを、適正価格より著しく安く家族に譲渡した場合も同様です。

3. 借金の免除(ある時払いの催促なし)

親が子に貸したお金について、「もう返さなくていいよ」と免除した場合、その免除額が贈与になります。 また、「ある時払いの催促なし」のような、返済期限も利息も決めていない貸し借りは、最初からあげるつもりだった(贈与)とみなされる可能性が高いです。

4. 借金の肩代わり

子が返済できない借金を親が代わりに返済した場合、その金額が贈与になります。 ただし、子が破産状態で「どうやっても返済能力がない」場合に限り、救済措置として贈与税がかからない例外もあります。

5. 離婚の財産分与(過大な場合)

通常、離婚による財産分与は非課税ですが、婚姻期間や資産状況に比べて**「あまりにも多額」**な場合は、贈与税逃れとみなされて課税されることがあります。

6. 生命保険の名義変更

契約者(保険料を払う人)を親から子へ変更した場合です。 変更した時点では課税されませんが、満期保険金や解約返戻金を受け取った時に、**「親が払っていた期間に対応する金額」**が贈与税の対象になります。

7. 保険料負担者と受取人が違う場合

夫が保険料を払い、妻が満期保険金を受け取るようなケースです。 妻は保険料を払っていないのにお金を受け取るため、夫から妻への贈与となります。

8. 預金の移動(名義預金)

専業主婦が、夫の給料を自分名義の口座へ移して貯金している場合などです。 実質的な資金の出所は夫なので、夫から妻への贈与(または夫の財産)とみなされます。

9. 納税義務の肩代わり

子が払うべき住民税や贈与税を親が肩代わりして払った場合、その税金分のお金を贈与したことになります。

みなし贈与を回避する対策は?

知らずにやってしまうと、後から修正が効かないのが「みなし贈与」の怖いところです。以下の点に注意しましょう。

1. 適正価格で取引する

不動産などを売買する際は、不動産鑑定士に評価を依頼するなどして「時価」を把握し、著しく低い価格にならないようにしましょう。

2. お金の貸し借りは契約書を作る

親子間であっても「金銭消費貸借契約書」を作成し、利息を設定し、銀行振込で返済の証拠を残しましょう。

3. 生活費・教育費は「都度」渡す

扶養義務者(親や祖父母)からの「生活費や教育費」は非課税ですが、これは**「必要な時に必要な分だけ」**渡す場合です。 数年分を一括で渡したり、生活費名目のお金で株や不動産を買ったりすると贈与税がかかります。

4. 年間110万円の基礎控除を活用する

暦年贈与の非課税枠(110万円)を使えば、借金の返済資金などを合法的に援助できます。 「今年は110万円を贈与するから、それを借金返済に充てなさい」という形をとれば問題ありません。

まとめ:不安な時はシミュレーションを

「あの時の取引、大丈夫だったかな?」 「これから親の土地を買う予定だけど、いくらなら平気?」

贈与税は税率が高いため、みなし贈与と認定されると大きな痛手になります。 大きな財産を動かす前には、必ず税金のシミュレーションをしておくことが大切です。

『簡単相続ナビ』でリスクをチェック

ミラーマスターが提供する**『簡単相続ナビ』**は、Web上で贈与税や相続税の試算ができるシミュレーションツールです。

- 贈与税額の自動計算

- 生前贈与を行った場合の相続税への影響

これらを数字で確認することで、「うっかり贈与」のリスクを減らし、賢い節税対策につなげることができます。 税理士紹介サービスではないため、営業電話などは一切ありません。まずはご自身の状況を確認してみませんか?

コメント