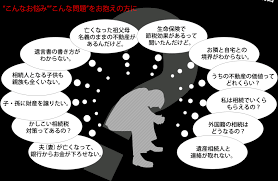

親が亡くなって相続が発生した、あるいは将来のために遺言を残したい。 そう思ったとき、あなたは誰に相談しますか?

「弁護士」「税理士」「司法書士」「行政書士」……。 名前は聞いたことがあっても、**「私の悩みは、誰に相談するのが正解なの?」**と迷ってしまう方が非常に多いのが現実です。

実は、相談先を間違えると、解決できないばかりか、無駄な相談料を支払ったり、本来払わなくて良い税金(追徴課税など)を支払うことになりかねません。

この記事では、あなたの状況に合わせた「正しい相談先の選び方」と、専門家に依頼する前にやっておくべき「損をしないための準備」について解説します。

そもそも、相続の相談はどこにすれば良いの?

結論から言うと、「何を解決したいか」によって相談先は決まります。 相続の専門家(士業)にはそれぞれ「独占業務」というものがあり、法律で扱える範囲が決まっているからです。

まずは、各士業が得意とする領域を整理した図をご覧ください。

悩み別・最適な相談先チャート

あなたの今の悩みはどれに当てはまりますか?

- 「家族で揉めている・揉めそうだ」 👉 弁護士へ(唯一、交渉の代理ができます)

- 「相続税がかかるか知りたい・節税したい」 👉 税理士へ(唯一、税務申告・相談ができます)

- 「家の名義変更(登記)だけしたい」 👉 司法書士へ(登記のスペシャリストです)

- 「遺産分割協議書などの書類を作ってほしい」 👉 行政書士へ(書類作成のプロ。比較的安価です)

各士業の役割と費用相場を徹底研究

ここでは、それぞれの専門家の特徴と、依頼した場合の費用相場について詳しく解説します。

1. 弁護士:揉め事・トラブル解決のプロ

遺産分割で親族間の話し合いがまとまらない場合、代理人として交渉できるのは弁護士だけです。遺留分の侵害や、遺言の無効確認など、法的な争いがある場合は迷わず弁護士を選びましょう。

- 得意分野: 遺産分割協議の代理交渉、調停・審判、遺留分侵害額請求

- 苦手分野: 相続税の計算(税理士と連携することが多い)

- 費用相場: 着手金20〜50万円 + 成功報酬(取得額の10〜20%程度)

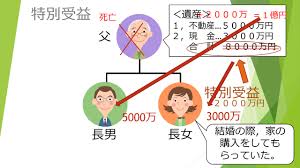

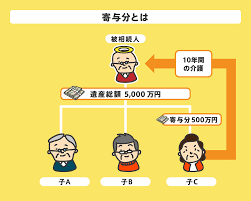

2. 税理士:税金計算・節税のプロ

相続税が発生しそうな場合、必ず相談すべき相手です。相続税の申告は税理士の独占業務です。「特例を使って税金を安くしたい」「税務調査が怖い」という場合は税理士一択です。

- 得意分野: 相続税の申告、節税対策、準確定申告、財産評価

- 苦手分野: 揉め事の仲裁、登記手続き

- 費用相場: 遺産総額の0.5%〜1.0%(遺産1億円なら50〜100万円程度)

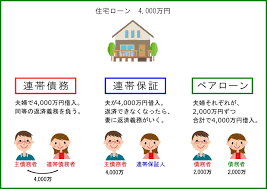

3. 司法書士:不動産登記のプロ

相続財産に「不動産(土地・建物)」がある場合、名義変更(相続登記)が必要です。相続税がかからない家庭であれば、司法書士に依頼して登記と遺産分割協議書の作成を任せるのが一般的です。

- 得意分野: 不動産の相続登記、抵当権抹消、戸籍収集

- 苦手分野: 税務申告、紛争解決

- 費用相場: 6万円〜15万円程度(物件数や評価額による)

4. 行政書士:書類作成のプロ

相続税がかからず、不動産もなく、預貯金や車の手続きだけを安く済ませたい場合に適しています。

- 得意分野: 遺産分割協議書の作成、戸籍収集、車庫証明

- 苦手分野: 登記、税務、紛争、交渉

- 費用相場: 3万円〜10万円程度

無料の相談場所(市役所・税務署)はどうなの?

「いきなり専門家に頼むのはお金がかかるし……」と、市役所や税務署の無料相談を検討される方も多いでしょう。それぞれのメリット・デメリットを理解して活用しましょう。

市役所の無料法律相談

- メリット: 無料で弁護士や司法書士に相談できる。

- デメリット: 時間制限(30分程度)があり、一般的な回答しか得られない。その場で解決や依頼まではできないことが多い。

税務署の相談窓口

- メリット: 税金の申告手続きについて無料で聞ける。

- デメリット: 「節税のアドバイス」はしてくれません。 あくまで書類の書き方を教える場所であり、あなたの味方になって税金を安くする方法を提案してくれるわけではありません。

専門家に依頼する前に!「損をしない」ための重要ステップ

ここまで読んで、「じゃあ税理士に相談しようかな」と思った方、ちょっと待ってください。

専門家への相談は、依頼前提でなければ「初回から有料(30分5,000円〜)」の場合も多く、正式に依頼すれば最低でも数十万円の費用がかかります。

「高い報酬を払って依頼したけど、実は相続税はかからなかった」 「自分で計算したら間違っていて、後から税務署に追徴課税された」

こうした失敗を防ぐために、専門家に連絡する前に**「自分でシミュレーション」**をしておくことを強くおすすめします。

まずは『簡単相続ナビ』で現状を把握しよう

ミラーマスター合同会社が提供する**『簡単相続ナビ』**は、専門家に依頼する前に、ご自身で相続税の計算ができるシミュレーションツールです。

- 相続税がかかるのか、かからないのか?

- かかるとしたらいくら位なのか?

- 配偶者の税額軽減などの特例を使うとどうなるか?

これらをWeb上で簡単に入力・試算することができます。

【簡単相続ナビのメリット】

- 専門家報酬を節約できる: 申告不要なら、高額な税理士報酬を支払う必要はありません。

- 誰にも知られずに確認できる: 家族や親戚に知られることなく、自分のペースで試算できます。

- 専門家紹介はありません: 多くのサイトは「無料相談」の後に特定の税理士を紹介する仲介業者ですが、当サービスは純粋な計算ツールです。営業電話がかかってくることはありません。

相続は一生に何度もありません。 だからこそ、いきなり他人に任せるのではなく、まずはご自身の財産状況を『簡単相続ナビ』で整理・把握することから始めてみてください。

正しい現状把握こそが、円満で損のない相続への第一歩です。

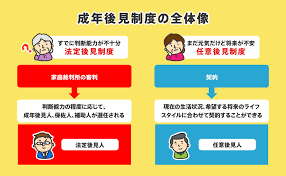

【補足】特殊な財産がある場合の相談先

一般的な士業以外にも、財産の種類によっては特殊な専門家の力が必要になります。

- 不動産の価格がわからない・測量が必要: 不動産鑑定士、土地家屋調査士

- 売れない山林や原野がある: 山林原野取引の専門業者

- 事業を行っている(会社経営): 公認会計士、中小企業診断士

- 骨董品・宝石がある: 専門の鑑定士

これらは、税理士や弁護士を通じて紹介してもらえるケースも多いので、まずはメインとなる専門家(税金なら税理士、揉め事なら弁護士)に相談する際に「こういった財産がある」と伝えるとスムーズです。

まとめ

相続の相談先は、あなたの置かれている状況によって正解が異なります。

- 揉めている ⇒ 弁護士

- 登記が必要 ⇒ 司法書士

- 税金が心配 ⇒ 税理士

しかし、どの専門家に頼むにしても、まずは**「自分たちの遺産総額はいくらで、相続税はかかりそうなのか」**を知っておくことがスタートラインです。

無駄な費用をかけず、賢く相続手続きを進めるために、ぜひシミュレーションツールをご活用ください。

コメント